来源:市值风云

主题类ETF实现全覆盖后,教你股市高手发财秘籍。

作者 | 紫枫

编辑 | 小白

先给大家安利一下咱们与海通证券联合举办的ETF模拟比赛,奖品多多,参加即有奖,大家快来参加吧!

报名链接:

https://www.wogoo.com/essay/#/community?momentsId=6424c1114f4747b2b5e1439d53beb342

随着国家队在沪深300ETF上疯狂买买买,QDII的赚钱效应疯狂“刷屏”,现在应该没有股民不认识ETF了吧?

ETF的优势非常多,例如研究难度低、成本低、流动性高和投资策略多元化,越来越受到各类投资者的青睐。

唯一的缺点可能就是,涨停板很罕见,股民们嫌弃不够刺激。

市值风云基金研究部此前已经针对各个大类行业的ETF出了几十篇深度研报,基本构成了ETF研究的完整生态,各位老铁在投资ETF前都可以阅读到相应ETF的分析报告。

这种全覆盖也几乎是市场上独一份儿的!

如果还没有看到你感兴趣的,老铁们深圳可以直接在市值风云App@我,就是这么有底气,就是这么豪横。

(来源:市值风云App)

(来源:市值风云App)ETF的大类梳理完以后,我们会系统梳理一下ETF的各类玩法,并且不定期更新咱们对ETF交易的最新思考,后期会做成系列课程,敬请期待。

风云君相信,学完这个课程,虽然并不能保证各位老铁一定能赚钱,但只要管得住手,可能不会像《凡人歌》里面的那总,短短两年80万就亏了30万。

(来源:网络公开信息)

(来源:网络公开信息)本文介绍的5个ETF策略算是比较基础,由浅入深。各位老铁可以点赞收藏,时不时拿出来阅读一下,可能会有新的收获。

买入并长期持有

买入并长期持有ETF可以说是最朴素的ETF投资策略,相当于投资一篮子股票,可以在很大程度上规避个股“暴雷”的风险。

而且ETF持仓透明,调仓时间固定,不会出现风格漂移,所买即所想。看好哪个宽基或行业,直接对应买入相关ETF长期持有即可,基本上长期能跑赢板块内超过二分之一的个股。

这种策略的优势是,相对其他策略,长期重仓单一ETF赚的最多。

在2019年-2021年牛市,每一年赚得最多的基金都是单一押注某个赛道。

缺点也非常明显,这种策略要求资产表现或择时要比较优秀,万一在2021年才买入历史业绩优秀的消费、医药板块,已经亏得鼻青脸肿。

买入并长期持有策略比较适合处于长期上涨趋势的资产上,譬如目前的30年国债ETF(511090.SH),一直上涨,今年涨幅已经接近20%,根本停不下来。

(来源:市值风云App)

(来源:市值风云App)但是对于投资者来说,判断一个资产是否处于长期上涨趋势其实难度很大。即使是身处长期美股牛市的“股神”巴菲特,大部分历史持仓股票也不是长期持有,而是发现不对头就跑。

所以,只要ETF买的对,长期赚钱就是相当容易的事情,纳指ETF(513100.SH)运作11.4年,年化收益率达到18.6%;黄金ETF(518880.SH)运作11.2年,年化收益率6.9%;红利ETF(510880.SH)运作17.8年,年化收益率为6.6%。

退一百步来说,如果择时做得好,能在A股底部买入ETF,即使是买沪深300ETF(510300.SH)也能收获不菲的收益(为我大A“挽尊”一下)。

因此,在指数选对的前提下,长期重仓持有相应ETF是收益最大的投资方式。

定投策略不能乱用

定投策略是各大投教课程都比较推崇的策略,主要是指小额多次的投资指定的ETF中。

定投设置非常灵活,一般是固定时间、固定金额买入指定的ETF,具体参数因人而异。

定投策略的最大优势是摊低成本价,平滑收益曲线,降低市场波动的影响。

如果在下跌的过程中坚持买入,可以收集到更便宜的筹码,不断降低自己的持仓成本。

当行情发生好转,基金净值上涨到超过买入成本时,便能扭亏为盈,形成一轮“微笑”定投曲线。

所以,定投策略相当适合抄底,比较适用于目前A股处于历史低位的情况。

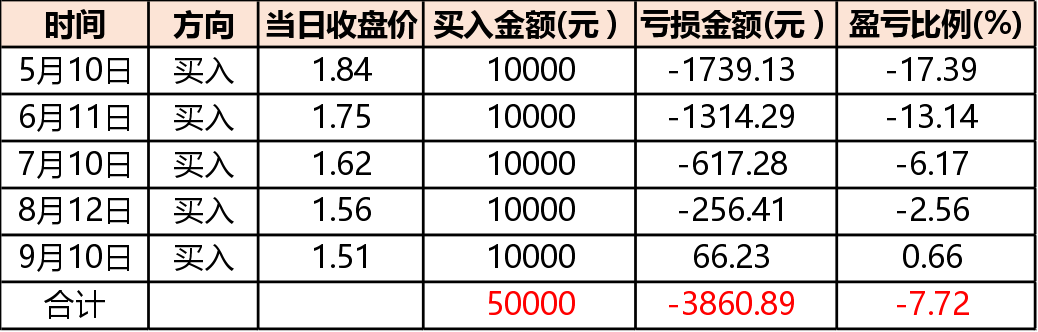

就以最近的创业板ETF(159915.SZ)为例,该ETF从今年5月10日至9月19日的跌幅为18.2%,如果用买入并长期持有策略,账户会出现大亏。

然而,如果投资者在第一笔交易发生后,每隔一个月就定投一次创业板ETF,买入价为当日收盘价,9月19日(收盘价1.52元)账户表现如下:

如果在5月10日一次性投入5万元,亏损金额会达到9100元,亏损幅度为18.2%。

而只需要用简单的定投策略,亏损金额大幅减少至3860.9元,亏损幅度缩减为7.7%。

反之,如果定投策略被用于股价上涨时加仓,收益率不仅会低于买入并长期持有策略,还会在股价高位大幅回撤时承受较大的损失。

拿中国石油举例,假如你在今年1-4月以固定金额和时间的方式定投中国石油,那么截止9月19日,你在1月26日以后的交易会全部浮亏,而且账上大概率不赚钱甚至亏损。

(来源:市值风云App)

(来源:市值风云App)所以,定投策略易学难精,里面的门道不少。

首先,标的资产是否适合定投是非常重要的。定投前,投资者需要想清楚以下三个问题。

首先,标的资产是否有较高的上涨确定性,上涨逻辑是否扎实。

资产质量及发展前景在投资中至关重要,是属于“道”的层面,至于是用买入并长期持有还是定投策略都是“术”的争议。术之于道,犹车之于路。路选错了,开得再快也去不到终点。

其次,标的资产是否适合定投,当前价位是不是合适的价投位置。并非所有的标的都适合用定投策略,投资者必须拒绝无脑定投的观念。

定投的资产至少在历史上要“下有底”,而且要在接近预计底部的位置开始定投。

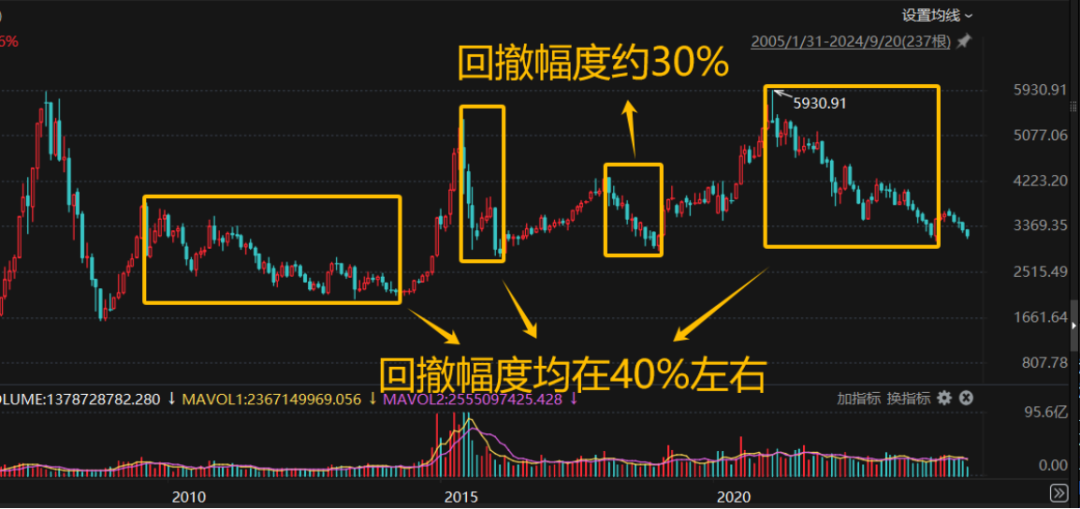

还是以沪深300指数为例,在过去14年里,指数出现过3次大熊市,其中2次的回撤幅度均在40%左右,有1次(2018年)的幅度约为30%。

而正在经历的这轮熊市从2021年1月的5930点下跌至2024年1月的最低点3108点,跌幅同样在40%左右。

(来源:Choice数据)

(来源:Choice数据)了解到这个信息,各位投资者在买入沪深300时,当然要预判一下目前的位置是否离历史的底部比较接近了,万一发生极端情况,预测亏损幅度是什么水平。

虽然历史统计样本较少,但投资者只要对中国经济实力还抱有信心,就会清楚目前这个位置是比较适合做定投。

此外,主线退潮期的杀伤力会非常强,投资者必须躲得远远的,譬如2021年至今的医药、食品饮料板块。投资者即使在2022年医药ETF(512010.SH)净值相比高点腰斩了以后再去逐步抄底,净值随后又大跌超30%。

这不是抄底,这是抄家啊!

最后,确定定投的频率、金额等参数。定投一旦开始不宜中断,投资者需要理清楚自己每次投入的金额,做好长期持有的准备,不要把急钱用在交易上。

在A股也能复制桥水基金的成功!

上面2种是交易理念上的“术”,接下来我们聊聊4种资产配置上的“术”。

我们先说大类资产配置,该策略的核心在于选择不同类别且相关性较低的资产分散投资,即使某些资产表现不佳,其他资产的表现也能提供一定的保护和收益。

事实上,风云君认为大类资产配置尤其适合在A股困兽犹斗的广大韭菜们。

A股向来是“牛短熊长”,如何熬过漫长的熊市,是A股投资者一直非常头痛的问题。

既然难熬,那就不要熬嘛!只要目光离开A股和房地产,你们会发现什么都在涨!

债券涨!商品涨!黄金涨!外围股市也在涨!

国内ETF发展至今,已经形成比较完善的资产类别,囊括了宽基指数类、行业主题指数类、海外指数类、债券以及商品型等不同资产类型,并以此来构建一个风险收益分布合理的资产组合。

这个就是桥水基金著名的“全天候”策略。在国内,桥水基金管理的资管表现同样不错,运作3年不到的收益率约30%,年化收益率约为10%。

(来源:网络公开信息)

(来源:网络公开信息)每一类宏观经济状态都有资产表现较好。通过ETF,投资者可以做一个国内版的全天候指数,捕捉不同资产的上涨机会,以带动整个组合获得收益或者降低组合的下跌幅度,长期积累后获得一条平稳向上的收益曲线。

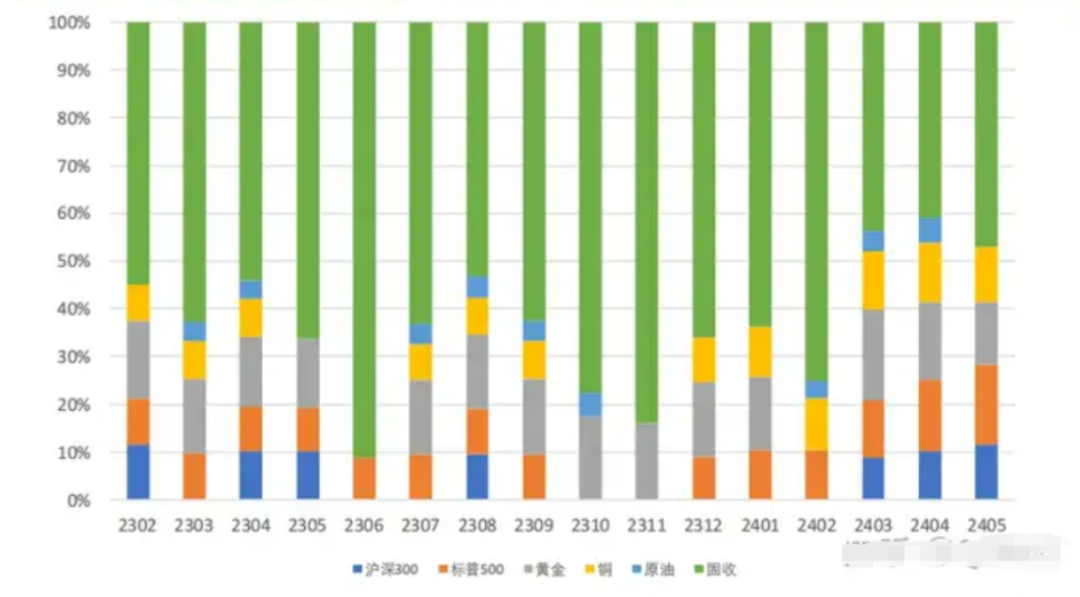

国内投研机构做过不少的尝试,譬如国泰君安研究所曾经推出自己的全天候指数。

该指数在2009年至2024年5月期间,平均年化收益率为8.7%,年度最大回撤平均在-4.3%,年度波动率平均在4.21%左右,夏普比率每年平均在2.01左右。

其中,该指数在2022年和2023年的收益率为1.98%和6%,在A股熊市中表现不错。

(来源:网络公开信息,数据截至2024年5月31日)

(来源:网络公开信息,数据截至2024年5月31日)该策略涵盖了股票、债券、商品等多种资产,底层资产包括沪深300指数、标普500指数、十年国债、黄金、原油等,其中十年国债的投资比例基本在50%以上。

所以,这个指数也是我们常说的“固收+”组合。

(来源:网络公开信息,数据截至2024年5月31日)

(来源:网络公开信息,数据截至2024年5月31日)这个指数的国债配置比例比较高,风险偏好较高的投资者可以适当增加权益、黄金类的资产,从而增强收益率。

风云君一直强调,投资宜先谈生存再谈发展。资产配置的意义在于生存,避免遭受毁灭性或持续性的打击,然后再根据宏观环境的动态变化进行资产比例的调整,获得超额收益。

近年来大热的“杠铃策略”怎么玩?

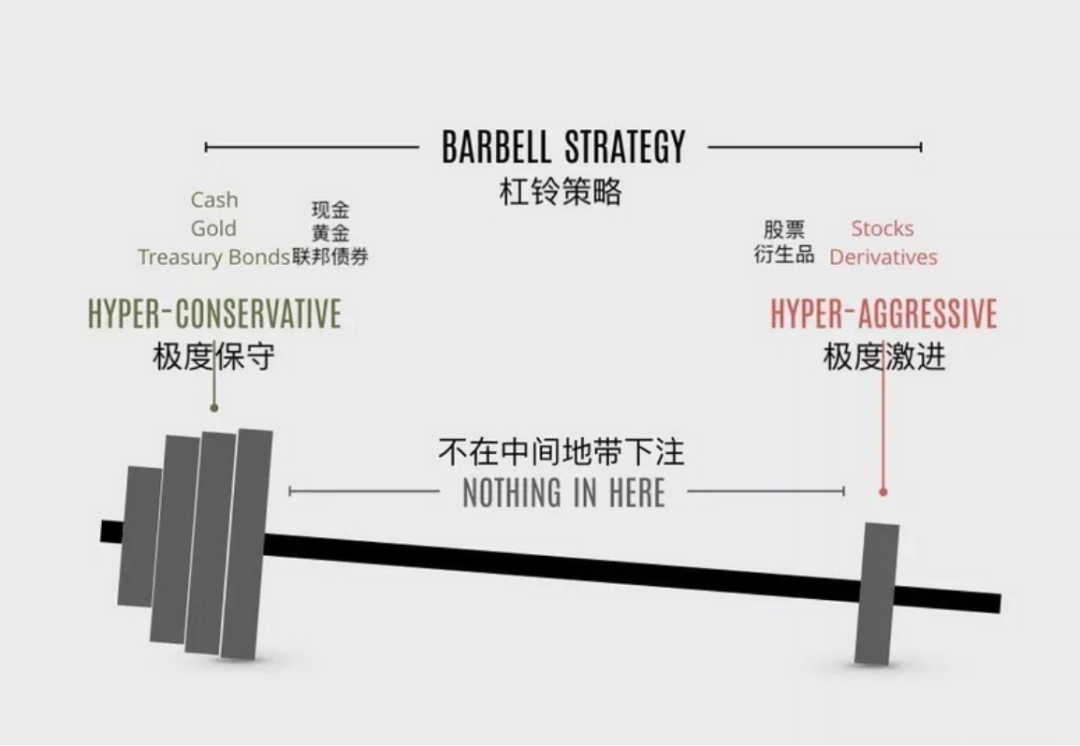

杠铃策略近些年非常流行,指一端投资风险较低的防守类资产,一端投资高收益高波动的进攻型资产。

两端分散投资可以平衡风险和回报。这个策略的特点是“分散配置、攻守兼备”,低风险资产能够提供稳定性和保护,高风险资产带来较大的增值潜力。

当然,每个人认为的杠铃两端都不太一样,对于风险极端保守的人来说,杠铃的左侧应该是现金、国债,而杠铃的右侧是信用债、黄金之类。

在A股市场,有不少收益率比较优秀的公募基金是债券比例超7-8成,权益类资产仅持有约2成。

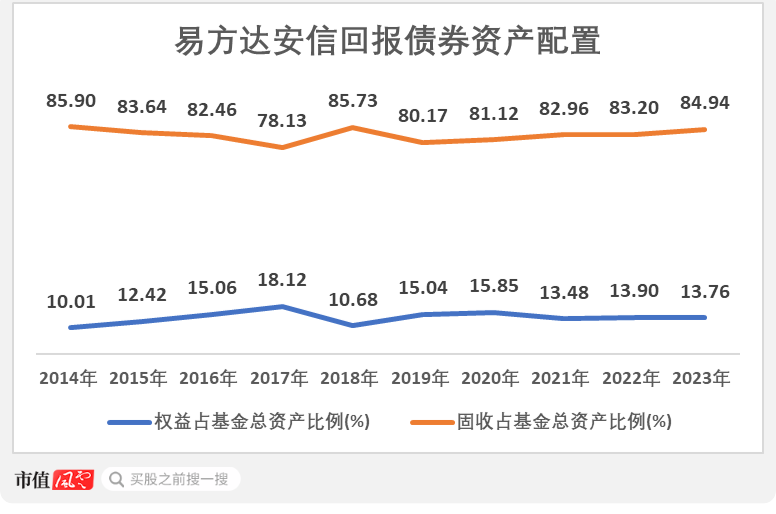

譬如,易方达基金固收“头牌”张清华的代表作是易方达安心回报债券A(110027.OF),管理时间超10年,基金规模达106.6亿元。

过去10年,易方达安信回报债券A的年化收益率高达11.5%,表现优秀。

(来源:市值风云App)

(来源:市值风云App)该基金债券的配置比例常年高于80%,股票的比例低于18%。

(来源:Choice数据,市值风云整理)

(来源:Choice数据,市值风云整理)这只基金的表现再次证明:行稳才能致远。

而在权益市场,主流的杠铃策略左侧一般被认为是防守型资产,如高股息、大盘价值风格的ETF,杠铃右侧是高成长、高弹性的资产,如科技、成长风格的ETF,从而实现在市场震荡或者下行时抵抗波动,在市场上行或热点频发时灵活调仓,搏取成长赛道的收益。

与杠铃策略比较相似的资产配置理念还有“核心+卫星”策略,两者差别不大,此处不再赘述。

是A股不给力吗?明明是你们运气不够!

行业轮动策略是散户最喜欢的投资风格之一,但难度非常高。

根据宏观形势和中观行业逻辑的变化,A股不同行业的行情存在周期轮动的现象,且每一年都有不错的机会。

投资者可以投资于当前表现强势或预期趋势向好的行业ETF来快速抓住行业轮动的机会。

以年度为单位,2019-2020年是白酒大年,买入相关ETF可以赚得盆满钵满。2021年是新能源板块狂飙的一年,随便选一个新能源相关的ETF都能轻松获得50%以上的收益率。

2022年,豆粕ETF(159985.SZ)飙涨64%,煤炭ETF(515220.SH)上涨14.4%。2023年上半年AI称雄,下半年纳斯达克相关ETF表现最佳。

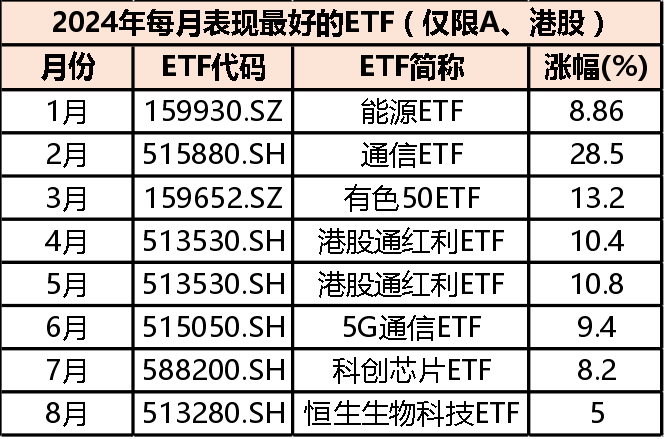

今年以来,A股依然惨淡,但每个月都涌现出机会。借助ETF,投资者依然能用轮动策略把握到不错的机会。

下表为今年每个月A、港股收益率最高的ETF,如果投资者全部押中,收益率高达1.4倍!

(来源:Choice数据,市值风云整理)

(来源:Choice数据,市值风云整理)综上所述,目前咱们国内ETF品种非常丰富,且基本覆盖了各个细分行业,与其耗时费力的挑选个股,不如直接选择跟踪相关行业或主题的ETF,在赛道切换时及时上车。

上面介绍的这五大ETF基础玩法偏向于中长期投资和资产配置。

下一篇文章,风云君将给大家讲一些适合运用ETF做波段的短线投资策略,操作上也相对更加高频一些,敬请期待!

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。