来源:CFC商品策略研究

报告名称

分析师:董丹丹

期货交易咨询从业信息:Z0017387

期货从业信息:F03095464

研究助理:李怡辉

期货从业信息:F03122116

本报告完成时间 :2024年8月29日

主要逻辑:

整体而言,瓶片产业仍处在景气周期底部。供应端,自2022年起,瓶片产能进入快速扩张周期,截至2024年8月,中国瓶片产能达到1943万吨,年内仍有约300万吨产能待投放,2022-2024年平均产能增速将达到28.1%。产能结构上,瓶片产业集中度较高,中国瓶片龙头生产企业为逸盛、三房巷、华润和万凯,4家企业产能合计1510万吨,产能占比合计77.7%。需求端,随着我国人口增长放缓,经济疫后呈现弱复苏态势,下游主要消费领域食品饮料增长放缓,出口成为瓶片消费的主要增长点。

从生产工艺和价格复盘结果来看,瓶片单边价格中枢主要由PTA价格决定,我们预计上市后瓶片期货合约价格将锚定PTA期货价格运行,瓶片产业供需格局的边际变化将体现在瓶片期货合约的加工差上。综合调研结果,我们认为瓶片产业加工差将在【300,600】区间内运行。

中长期来看,我们认为,随着国内瓶片供需转向宽松,下游大型工厂备货周期缩短,传统的季节性旺季对价格或加工费的阶段性刺激效应将被熨平。出口将成为瓶片加工差阶段性扩张的核心影响因素。后续关注瓶片出口放量推动加工差扩张带来的交易机会。

后市展望:

首日策略来看,单边方面,考虑到逸盛海南60万吨瓶片装置即将投产,年内三房巷150万吨装置和仪征50万吨装置计划投产,且9-11月多为瓶片消费淡季,供需宽松将进一步深化。此外,上游PX和PTA价格受到调油逻辑淡化、供需格局偏弱和油价回吐地缘溢价影响,整体缺乏上行驱动,我们预计瓶片期货价格上市后将偏弱运行,但不可过度追空,以加工差为锚交易。

加工差方面,按照6850的挂牌基准价和8月28日PTA和乙二醇的2505合约收盘价进行核算,加工差大约598元/吨,下方存在一定空间,可关注PR-TA价差做空和价差过度低估后回摆做多机会。

月差方面,我们预计瓶片将呈现与PTA类似的Contango结构,弱现实主导盘面价格,关注首日反套策略机会。

风险提示:

瓶片产能投放不及预期,PTA价格大幅上涨

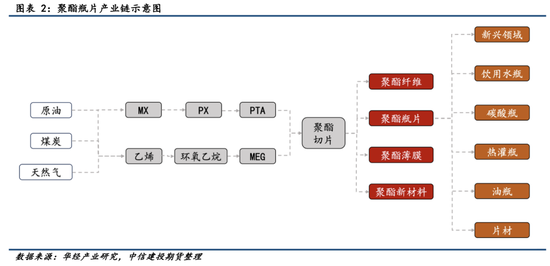

01聚酯瓶片:以PTA和乙二醇为原料的民生材料

瓶级 PET 以 PTA 和 MEG 为主要原料,配以 IPA、调色剂等辅料,在催化剂作用下,经液相连续聚合、固相连续聚合合成聚酯,主流的生产工艺为直接酯化法,流程主要分为CP(酯化与缩聚)和SSP(固相缩聚增粘)两个阶段。

性能优良,应用场景广泛的包装材料。瓶级 PET 是环保高分子聚酯材料,具有无毒、无味、透明度高、强度高、阻隔性高、韧性好、可塑性好等特性,是目前全球范围内应用最广泛的包装材料之一,主要产品形态为塑料包装容器或外壳。

02 供需格局:中国企业加速投产,产业竞争加剧

2.1、供应端:产能投放过快,行业集中度较高

产能投放进入快车道,中国占主导地位。自2022年起,聚酯瓶片产能投放速度加快,产能增速迅速提升,按照目前披露的投产计划,2022年-2024年瓶片平均产能增速将达到9.9%,其中2024年产能投放量级最高,计划投放产能超600万吨,主要集中在中国大陆。

从企业角度看,瓶片产业集中度较高,CR10超过70%。其中6家企业为中国企业,远东新世纪为中国台湾企业。从产能地区结构角度看,2023年,瓶片主要产地在亚洲,亚洲产能占比达74%。其中中国产能占比最高,达到42%。在2024年投产结束后,中国瓶片产能占比将达到50%。

中国方面,瓶片产业开启新一轮扩产周期,自2022年以来,中国聚酯瓶片产能快速增长,截至2024年8月,中国瓶片产能达到1943万吨,年内仍有约300万吨产能待投放,2022-2024年平均产能增速将达到28.1%。中国本土企业间竞争也进一步加剧,产能利用率随产能投放逐步下滑。

产能集中度较高, CR4接近80%,产能分布地区集中。与全球瓶片产能类似,无论是产业集中度还是分布区域,中国瓶片都相对集中。从生产企业来看,中国瓶片龙头生产企业为逸盛、三房巷、华润和万凯,4家企业产能合计1510万吨,产能占比合计77.7%。从产能分布地区来看,中国瓶片产能主要分布在华东和华南地区,离上游原料PTA和乙二醇距离较近,同时距离港口也较近。

2.2、需求端:增速缓慢,欧美为主要进口地区

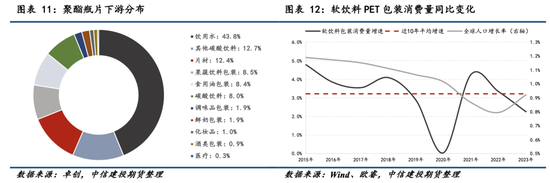

瓶片主要用于食品饮料包装,具体而言,瓶装水、碳酸饮料以及果蔬饮品包装构成聚酯瓶片的主要下游,三者占比合计达73.4%。此外最大的消费板块在片材,主要用于电子产品保护膜、绝缘材料和建筑装饰材料,占比约12.4%。近10年来,相关需求并未如供应端产能投放般有大幅增长。以软饮料PET包装为例,自2014年至2023年,平均消费量增速约3.2%,除2020年受到疫情影响外,增速相对缓慢且稳定。

亚太北美构成主要市场,中美日为PET包装主要消费国。从细分地区和国家来看,亚太地区和北美地区为软饮料包装的主要消费地区,其中中国、美国和日本的消费量占据半壁江山,2023年三个国家的软饮料PET包装消费量占比达到49%。

中国内外需六四分账。2023年中国瓶片下游流向主要分为国内软饮料、出口、片材和油脂。基本呈现“六分看内需,四分看外需”的格局,整体下游需求格局与聚酯纤维较为类似。相较增长缓慢的软饮料,片材是近年来需求的主要增长点,根据CCF测算,2023年片材和其他领域对瓶片的需求同比增长4.4%,预计2024年增速还将有所提高,主要的需求增量来自日用品和生鲜奶茶等包装。

内需增长偏缓慢,出口重要程度逐步提升。自2021年底开始,中国聚酯瓶片走出疫情阴霾,出口量再上台阶,一方面原因是奥密克戎的蔓延导致全球供应链重构,中国稳定的生产下出口放量,凭借成本优势挤占全球市场份额;另一方面,从中国瓶片行业自身发展来看,增长偏缓的内需也导致产业有往外走的需求。

03价格特征:加工差为行业供需结构的映射

3.1、绝对价格看成本,加工差看需求

从聚酯瓶片和主要原料PTA和乙二醇的价格走势来看,瓶片价格趋势主要跟随PTA价格,乙二醇价格通常在发生大幅波动时才会对瓶片价格造成显著影响。一方面,生产工艺中的原料配比(0.855PTA+0.332EG)决定了瓶片生产成本主要来自PTA;另一方面,产能持续投放下,瓶片供需转向宽松,瓶片加工差波动区间稳定,少有独立行情。

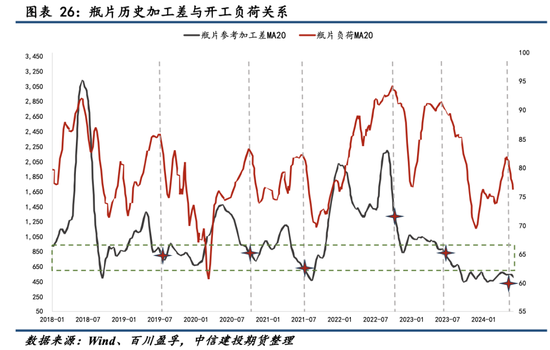

从过去5年瓶片加工差的表现来看,加工差与产量同步上行,表明二者主要受需求拉动。2019年至今,瓶片加工差扩张发生在疫情结束后和2021-2022年间,分别由内需修复和出口放量驱动。

3.2、季节性或被熨平,外需对加工差影响力度或更大

软饮料的生产消费旺季在夏季,国内工厂多在2-4月采购进行提前生产,海外工厂在考虑船期因素影响下多有提前,历史数据上看,3月的瓶片出口量通常是年内的高位。由于1-2月多是中国新年,因此部分海外客户会选择提前下订,进而导致瓶片加工差历史上在12月也多有回暖表现。

但随着瓶片产能的陆续投放,产业供需格局转向宽松,生产企业表示下游大型工厂的备货周期缩短,由提前一季度缩短至提前一个月,因此瓶片加工差后续的季节性将逐渐减弱。

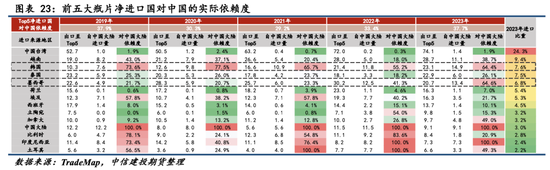

此外,随着国内经济增长进入转型期,日用消费、人口增速均有所放缓,而产能日渐增长,遵循市场规律的产能淘汰和出清需要时间兑现,因此海外需求成为影响瓶片产业供需的核心因素。而近年来欧美等国家贸易保护主义抬头,对中国瓶片出口的反倾销引起市场担忧,但通过对全球主要瓶片进口国(美国、日本、意大利、法国和英国)进口来源的剖析,我们可以发现这五个国家的瓶片进口背后仍有中国的影子,反倾销措施对于中国出口总量的影响有限,主要对国际贸易流向产生影响,韩国和墨西哥逐渐成为中国瓶片的转口平台。

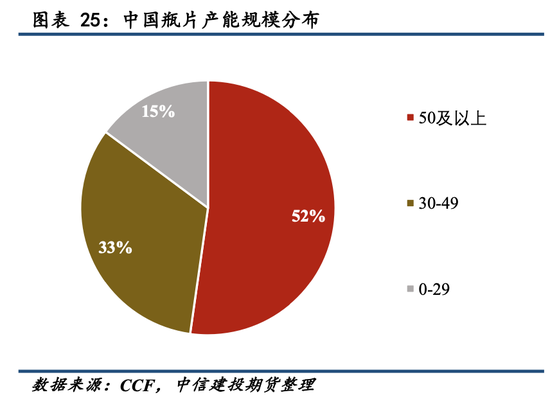

3.3、规模化程度提升,行业平均加工成本下行

在瓶片投产的进程中,规模化的趋势也逐步凸显。根据万凯新材料2023年年报陈述,大部分单套生产装置的年产能在50万吨及以上级别,能够有效降低单位产成品的原材料成本和能源成本,具有突出的经济性与环保型。截至目前,单套产能规模超过50万吨的装置产能合计约52%。

从加工差和瓶片行业加工差的角度看,我们发现瓶片行业对于低加工费的容忍度有一定的提升。2018-2023年间,从瓶片负荷多轮触顶情况来看,瓶片加工成本大约在750-850元/吨区间内,但随着瓶片装置进一步投产。2023年四季度以来,瓶片大规模装置陆续投产,产业可接受加工成本或下滑至550元/吨附近。与我们近期调研的成果基本吻合,行业平均的完全成本在【550,600】区间,现金流成本在【400-500】区间。

04首日策略:单边随TA偏弱震荡,加工差区间操作

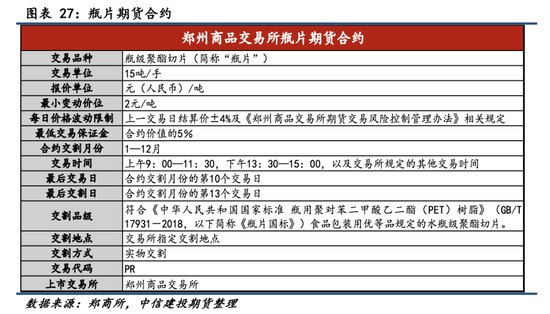

4.1、交易规则简介

交易方面,根据郑商所公告,2024年8月30日瓶片期货首批上市交易合约PR2503、PR2504、PR2505、PR2506、PR2507和PR2508的挂牌基准价为6850元/吨。

4.2、首日策略:以加工差为锚

如前所述,瓶片单边价格中枢主要由PTA价格决定,我们预计上市后瓶片期货合约价格将锚定PTA期货价格运行,瓶片产业供需格局的边际变化体现在瓶片期货合约的加工差上。

策略上,单边方面,考虑到逸盛海南60万吨瓶片装置即将投产,年内三房巷150万吨装置和仪征50万吨装置计划投产,且9-11月多为瓶片消费淡季,供需宽松将进一步深化。此外,上游PX和PTA价格受到调油逻辑淡化、供需格局偏弱和油价回吐地缘溢价影响,整体缺乏上行驱动,我们预计瓶片期货价格上市后将偏弱运行,但不可过度追空,以加工差为锚交易。

加工差方面,我们预计在【300,600】区间波动,按照6850的挂牌基准价和8月28日PTA和乙二醇的2505合约收盘价进行核算,加工差大约598元/吨,下方存在一定空间,关注PR-TA价差做空机会。

月差方面,我们预计瓶片将呈现与PTA类似的Contango结构,弱现实主导盘面价格,关注首日反套策略机会。无风险套利方面,由于当前距离首个合约交割仍有较长时间,以下列举无风险套利的大致成本,作为月差策略的点位参考。

免责声明

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考,据此操作、责任自负。中信建投期货有限公司(下称“中信建投”)不因任何订阅或接收本报告的行为而将订阅人视为中信建投的客户。

本报告发布内容如涉及或属于系列解读,则交易者若使用所载资料,有可能会因缺乏对完整内容的了解而对其中假设依据、研究依据、结论等内容产生误解。提请交易者参阅中信建投已发布的完整系列报告,仔细阅读其所附各项声明、数据来源及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注研究依据和研究结论的目标价格及时间周期,并准确理解研究逻辑。

中信建投对本报告所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本报告中的资料、意见等仅代表报告发布之时的判断,相关研究观点可能依据中信建投后续发布的报告在不发布通知的情形下作出更改。

中信建投的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见不一致的市场评论和/或观点。本报告发布内容并非交易决策服务,在任何情形下都不构成对接收本报告内容交易者的任何交易建议,交易者应充分了解各类交易风险并谨慎考虑本报告发布内容是否符合自身特定状况,自主做出交易决策并自行承担交易风险。交易者根据本报告内容做出的任何决策与中信建投或相关作者无关。

本报告发布的内容仅为中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式对本报告进行翻版、复制和刊发,如需引用、转发等,需注明出处为“中信建投期货”,且不得对本报告进行任何增删或修改。亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本报告发布的全部或部分内容。版权所有,违者必究。

关注“CFC能源化工研究”公众号,了解更多资讯