界面新闻记者 | 戴晶晶

中国煤炭进口量再创新高。

10月14日,海关总署公布数据显示,今年9月中国进口煤炭(煤及褐煤)4758.8万吨,同比增加12.9%。这超过了去年12月创下的4730万吨的历史纪录,刷新了中国单月进口煤炭量的纪录。

2023年,由于进口煤相比内贸煤具备价格优势,叠加进口零关税政策,中国全年煤炭进口量达约4.74亿吨,同比大增61.8%,创下历史新高。此前,国内煤炭进口最高历史纪录是2013年创下的3.27亿吨。

今年以来,中国煤炭进口延续快速增长态势,1-9月进口量累计已达3.89亿吨,同比增长11.9%,以美元计的进口总金额同比下降3.3%。

国内煤炭供给则整体保持稳定。根据国家统计局数据,中国9月生产原煤3.9亿吨,同比增长0.4%,增速比8月份放缓1.6个百分点。1-9月,生产原煤34.4亿吨,同比增长3%。

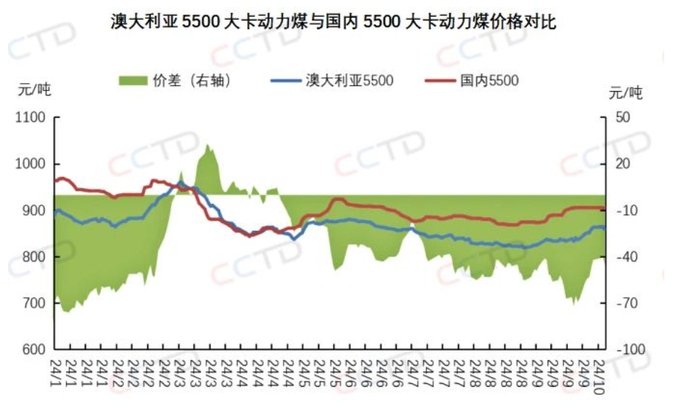

国内外煤炭价差,仍是驱动进口煤炭数量增加的主要因素。

今年以来,国内港口动力煤价受高产量、高库存和高进口量的影响有所回落,但仍高于进口煤价。

今年上半年,秦皇岛港5500大卡动力煤平仓均价约880元/吨,同比下降约13.8%。国内下水动力煤价格指数NCEI中长期合同价格均价约704元/吨,较上年降幅约为2.5%。

同期,海外动力煤价同步下跌,但价格仍有优势。Mysteel数据显示,前6个月印尼3800大卡离岸价(FOB)均价为58.6美元/吨(约合416.77元人民币/吨),同比下调13.9美元/吨,降幅约为19%。

海关总署前8个月的数据显示,澳大利亚、印度尼西亚和俄罗斯是今年中国进口动力煤的主要来源国,进口炼焦煤主要来自蒙古和俄罗斯,褐煤进口量主要由印度尼西亚贡献。

图片来源: CCTD中国煤炭市场网

图片来源: CCTD中国煤炭市场网10月12日,华泰证券发布研报指出,三季度国内动力煤和炼焦煤走势有所分化,动力煤需求受发电量同比高增支撑较强,炼焦煤需求则在下游生产淡季和进口放量双重挤压下表现偏弱。北港5500卡动力煤季度均价维持平稳,而山西柳林低硫主焦煤季度均价则环比下行10.8%。

10月是国内煤炭消费传统淡季,市场维持弱势运行。

据中国电力企业联合会统计,10月15日,中国电煤采购价格指数(CECI曹妃甸指数)5500大卡价格为860元/吨,较9月30日的873元/吨下降了1.5%。

10月15日,鄂尔多斯煤炭网发文称,“迎峰度夏”已过,国庆过后,天气转凉,浙沪苏闽等地民用电负荷回落,日耗下降明显,对市场煤拉运基本保持刚需,对煤价支撑作用有限。此外,进口煤又来搅局,蚕食国内市场份额。

“即将进入‘迎峰度冬’,但沿海电厂主要依靠长协和进口煤补充库存,对北港市场煤需求为刚需采购,对现货市场支撑力度逐渐减弱。”该机构预测,考虑到煤炭进口继续保持高位水平,国内原煤产量同比增速有所恢复,且各环节库存高位,供应端较为充裕,预计中下旬,煤价将呈小幅回落走势。

华泰证券认为,电力需求的增长是目前煤价底部最主要的支撑,且四季度将逐步进入“迎峰度冬”用煤旺季,而煤焦钢产业链随着钢厂利润的改善也在企稳反弹,煤炭底部价格支撑坚实。

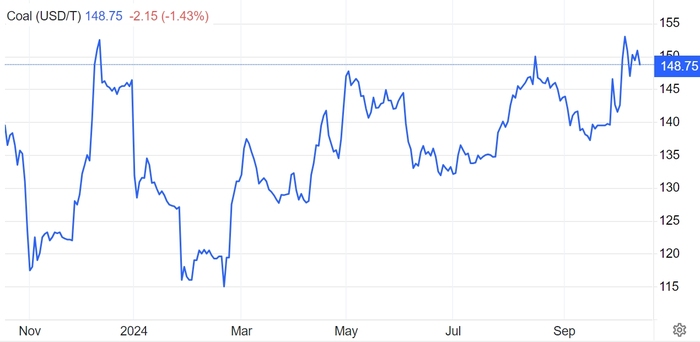

反观国外,进入10月,国际煤炭期货价格呈上涨趋势,这主要受到中东局势、四季度煤炭需求向好等因素影响。

经济数据平台Trading Economics显示,7日,作为亚洲基准的纽卡斯尔期货价(Newcastle)涨至153美元/吨(约合1088.16元人民币/吨),为2024年以来年内最高水平;14日,该期货价涨1%,报150.9美元/吨,该价格较9月16日的低点137.25美元/吨上涨10%。

纽卡斯尔期货价在9月大部分时间都在下跌,自8月15日150美元/吨的高点,一路跌至9月16日137.25美元/吨,跌幅达8.5%。

但目前国内煤炭现货外价差仍存。据Mysteel数据,10月9日,进口印尼3800大卡动力煤华南到岸价约为495元/吨,较华南港口同热值内贸煤低104.5元/吨;澳煤5500华南到岸价约为844元/吨,较华南港口同热值内贸煤低66元/吨。

图片来源:Trading Economics

图片来源:Trading Economics在非电需求不足及进口煤的冲击下,国内煤炭企业利润缩水。1-8月,国内煤炭开采和洗选业实现利润总额4167.2亿元,同比下降20.9%。

10月14日,国内最大煤炭上市公司中国神华(601088.SH)公告称,9月商品煤产量为2660万吨,同比下降2.2%;煤炭销售量为3690万吨,同比下降2.6%。