为什么要创设SPV工具?

回顾历史来看,历史上两种涉及SPV的央行货币政策工具,均为央行鼓励银行向普惠小微企业投放信贷而出台的货币政策,本质上都是在降低银行向小微企业进行信贷投放的成本。

本轮SPV重提于化债的大背景下,作为应急流动性贷款支持,是现有化债政策落地的补充工具。

对于城投债务的存量银行贷款、以及债券非标业务下的银行承接部分,商业银行兼具承接能力和化债任务的使命。但对于相对市场化的非银债权人主导下的城投债务,银行主体在新增贷款接续时依然受到前序国发19号文、银保监发15号文等政策在项目贷款投放、抵质押物要求等方面的监管,商业银行参与化债路径相对受限。在此背景下,SPV应急流动性贷款支持可以有效解决现有政策落地过程中的技术性局限。

本轮SPV化债有哪些重点关注?

首先,银行业金融机构或仍为主要政策承接主体,但本身不参与区域金融风险分担。

其次,考虑省级政府依然为化债的主要责任主体,SPV支持下的应急流动资金投放的增信主体预计以国资和财政为主。

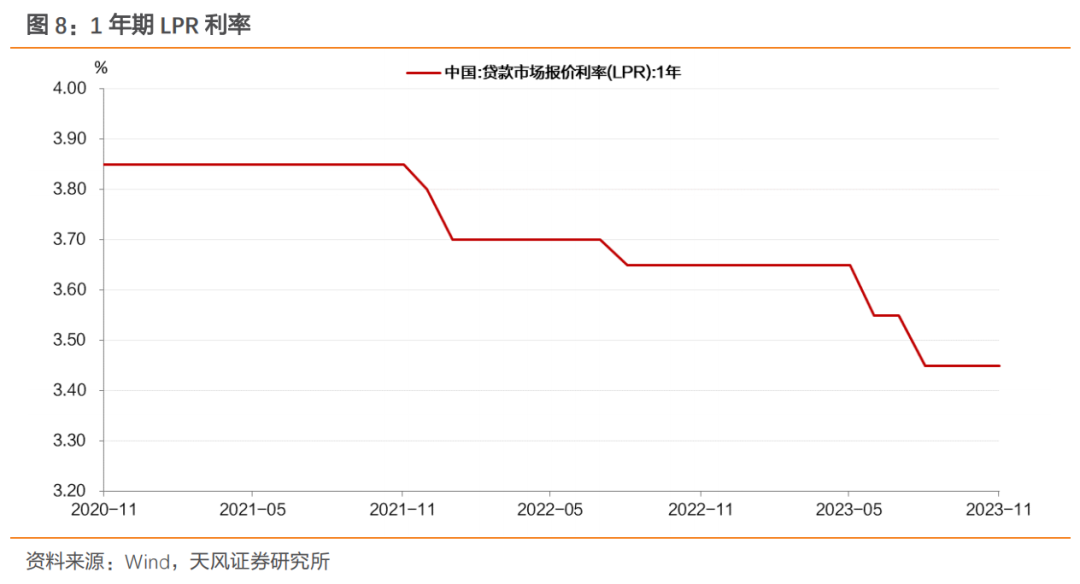

最后,考虑此次SPV设立的应急资金属性,我们认为本轮SPV化债的政策或为现有化债政策的期限外补充,实际利率水平预计略低于同期限LPR利率水平。

在规模上,不考虑银行贷款置换,我们从存量非标、债券压降角度对本轮用于化债的SPV规模进行简单测算,同时考虑非重点省份的高风险区域或亦可能被纳入最终SPV支持政策范围。综合来看,我们预计本轮SPV化债工具额度总体或在3000亿元左右。

7月24日,中央政治局会议指出要“制定实施一揽子化债方案”以来,市场高度关注化债相关政策。

11月8日,中国人民银行行长、国家外汇管理局局长潘功胜在金融街论坛上表示“必要时,中国人民银行还将对债务负担相对较重地区提供应急流动性贷款支持”,进一步引发市场对SPV化债政策猜想和关注。

1. 历史上有哪些SPV工具?

2020年,为了应对疫情冲击,央行分别设立了普惠小微企业贷款延期支持工具和普惠小微企业信用贷款支持计划,两项工具均涉及特定目的工具(SPV)。

(1)普惠小微企业贷款延期支持工具:

主要政策内容:对于2020年年底前到期的普惠小微贷款本金、2020年年底前存续的普惠小微贷款应付利息,银行业金融机构应根据企业申请,给予一定期限的延期还本付息安排,最长可延至2021年3月31日,并免收罚息。

央行如何参与:央行提供400亿元再贷款资金,通过特定目的工具(SPV)与地方法人银行签订利率互换协议,向地方法人银行提供激励,激励资金约为地方法人银行延期贷款本金的1%。

政策效果:截至2021年11月末,人民银行通过普惠小微企业贷款延期还本付息支持工具,提供了189亿元激励资金,直接带动地方法人银行对2万亿元普惠小微企业贷款延期,撬动全国银行业机构对15.1万亿元贷款延期。

2022年1月1日起,普惠小微企业贷款延期支持工具转换为普惠小微贷款支持工具。从2022年起到2023年6月底,人民银行按照地方法人银行普惠小微贷款余额增量的1%提供资金,按季操作,鼓励持续增加普惠小微贷款。

(2)普惠小微企业信用贷款支持计划:

主要政策内容:自2020年6月1日起,人民银行通过货币政策工具按季度购买符合条件的地方法人银行业金融机构于2020年3月1日至12月31日期间新发放普惠小微信用贷款的40%,贷款期限不少于6个月。

央行如何参与:央行通过普惠小微企业信用贷款支持计划使用4000亿元再贷款专用额度,通过创新货币政策工具按照一定比例购买符合条件的地方法人银行业金融机构普惠小微信用贷款,委托放贷银行管理,购买部分的贷款利息由放贷银行收取,坏账损失也由放贷银行承担。购买上述贷款的资金,放贷银行应于购买之日起满一年时按原金额返还。

政策效果:截至2021年11月末,人民银行通过普惠小微信用贷款支持计划提供3175亿元低成本资金,直接带动地方法人银行发放普惠小微信用贷款8794亿元,撬动全国银行业机构发放普惠小微信用贷款9.6万亿元。

总结而言,历史上两种涉及SPV的央行货币政策工具,均为央行鼓励银行向普惠小微企业投放信贷而出台的货币政策,无论是直接给予资金激励,还是购买银行的信用贷款,其实都是在降低银行向小微企业进行信贷投放的成本。

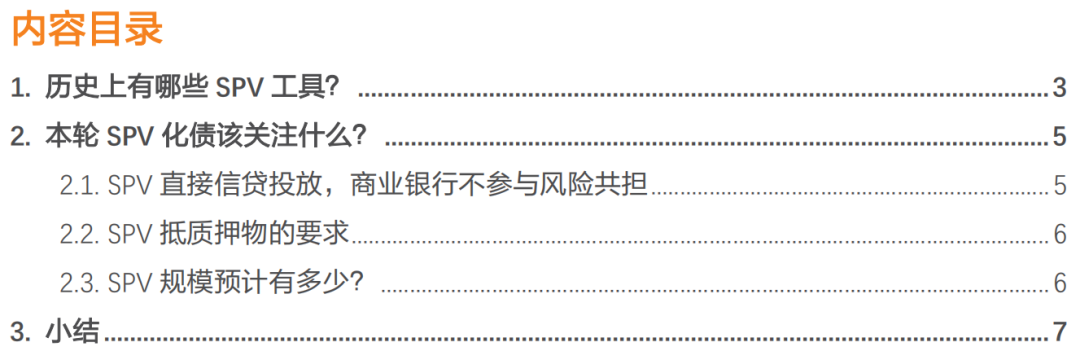

从宏观数据角度观察,2020年下半年至2021年一季度普惠小微企业贷款余额同比增速大幅走高。普惠小微授信户数同比自2021年开始亦进入上行通道。

需要注意的是,尽管两项涉及SPV的央行货币政策工具均以地方性法人银行业金融机构作为实施主体,但实际普惠型小微企业贷款规模扩张依然以大型银行和股份行为主,城农商行普惠小微贷款余额增速提升幅度相对较小。

2. 本轮SPV化债该关注什么?

央行SPV参与化债有哪些优势?参考2020年两项SPV工具来看,本轮SPV化债有哪些信息值得关注?

2.1 SPV直接信贷投放,商业银行不参与风险共担

2010年国发19号文、2021年银保监发15号文对于银行业金融机构对城投平台投放流贷、项目贷进行严格限制。一方面,银行保险机构不得新提供流动资金贷款或流动资金贷款性质的融资。另一方面,银行向融资平台公司新发贷款要有直接的项目对应。

本轮化债方案并未突破前序银保监15号文等商业银行对城投平台信贷投放监管的政策范畴,商业银行参与化债路径相对受限。在此背景下,SPV直接参与信贷投放可以有效解决银行贷款参与化债的现实局限。

需要注意的是,银行业金融机构或仍为主要政策承接主体,但较前期政策的区别在于银行机构本身不参与区域金融风险分担。

2.2 SPV抵质押物的要求

不同于2020年SPV工具支持下的银行信贷投放,由于SPV化债本身由中央银行直接进行应急资金支持,决定了抵质押物主体和要求与前期政策或有所不同。前期政策工具本质上未脱离银行贷款范畴,以企业为主体提供抵质押物等增信方式予以信贷投放。而SPV支持下的应急流动资金投放的增信主体预计以国资或财政为主,行政层级考虑省级政府依然为化债的主要责任主体。

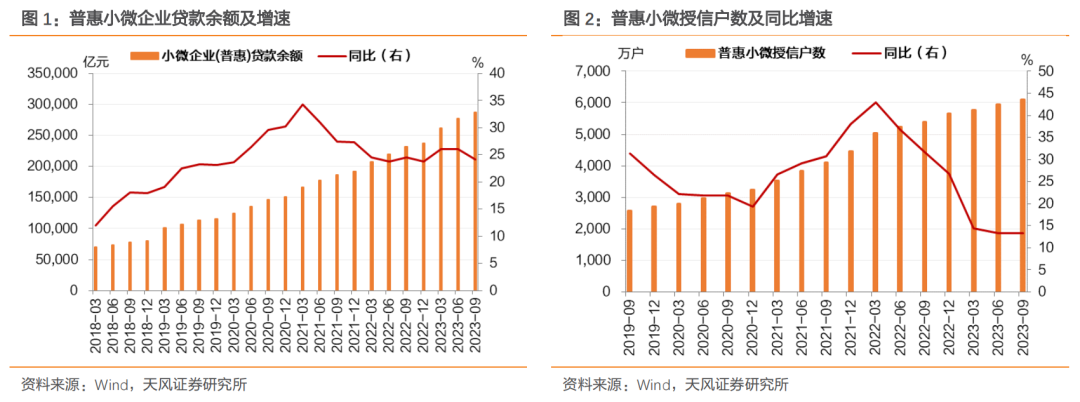

从国资角度考虑,具备一定流动性的可用于抵质押的国资资产主要有土地资产、上市公司资源等。考虑土地资产的流动性相对较弱,结合贵州化债经验,高流动性的上市公司资产优先作为抵质押物的可能性更大。

梳理12个重点省份国资持有的上市公司市值情况来看,截至2023年11月24日,贵州省、重庆市、云南省国资持有的上市公司总市值规模均超过1000亿,预计可撬动使用的SPV额度相对较大。

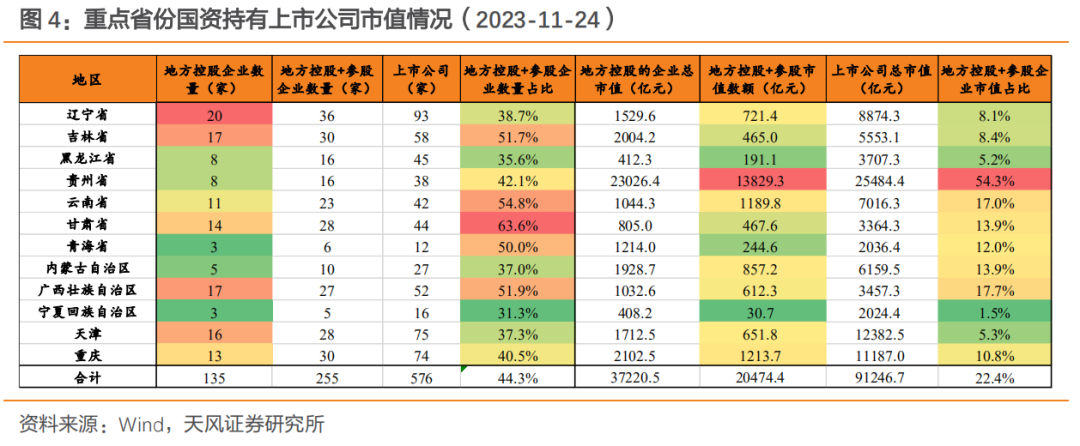

从财政担保角度考虑,合理的抵质押物预计以央地转移性支付收入为主。

2.3 SPV规模预计有多少?

不考虑银行贷款置换,我们对本轮用于化债的SPV规模进行简单测算。截至2023年11月17日,12个重点省份存量城投债规模合计约16000亿元。假设按截至明年年底存量压降10%考虑,总体需置换债券规模约为1600亿元。

非标方面,根据2022年年报披露,12个重点省份存量非标规模合计约7651亿元。同样按2024年底前10%的压降比例考虑,总体需置换非标规模约765亿元。

此外,SPV最终支持区域可能不仅仅局限于12个重点省份,非重点省份的高风险区域或亦可能被纳入最终SPV支持政策范围。综合来看,我们预计本轮SPV化债工具额度总体或在3000亿元左右。

SPV或为现有化债政策的期限外补充。考虑此次SPV设立的应急资金属性,SPV总体以阶段性支持为主,实际利率水平预计略低于同期限LPR利率水平。

3. 小结

为什么要创设SPV工具?

回顾历史来看,历史上两种涉及SPV的央行货币政策工具,均为央行鼓励银行向普惠小微企业投放信贷而出台的货币政策,本质上都是在降低银行向小微企业进行信贷投放的成本。

本轮SPV重提于化债的大背景下,作为应急流动性贷款支持,是现有化债政策落地的补充工具。

对于城投债务的存量银行贷款、以及债券非标业务下的银行承接部分,商业银行兼具承接能力和化债任务的使命。但对于相对市场化的非银债权人主导下的城投债务,银行主体在新增贷款接续时依然受到前序国发19号文、银保监发15号文等政策在项目贷款投放、抵质押物要求等方面的监管,商业银行参与化债路径相对受限。在此背景下,SPV应急流动性贷款支持可以有效解决现有政策落地过程中的技术性局限。

本轮SPV化债有哪些重点关注?

首先,银行业金融机构或仍为主要政策承接主体,但本身不参与区域金融风险分担。

其次,考虑省级政府依然为化债的主要责任主体,SPV支持下的应急流动资金投放的增信主体预计以国资和财政为主。

最后,考虑此次SPV设立的应急资金属性,我们认为本轮SPV化债的政策或为现有化债政策的期限外补充,实际利率水平预计略低于同期限LPR利率水平。

在规模上,不考虑银行贷款置换,我们从存量非标、债券压降角度对本轮用于化债的SPV规模进行简单测算,同时考虑非重点省份的高风险区域或亦可能被纳入最终SPV支持政策范围。综合来看,我们预计本轮SPV化债工具额度总体或在3000亿元左右。