摘 要

2023年我国绿色债券支持政策进一步完善。本文总结了2023年绿色债券市场的政策动态和市场发展概况,考察全市场绿色债券的环境效益信息披露完整度情况,测算绿色债券对环境的量化贡献,并首次从绿债目录四级行业的视角对募投项目领域进行分析。本文建议从创新绿色融合发展、推动绿债市场扩容、扩大绿色投资者队伍、提高绿色金融信息透明度以及促进绿债市场开放等方面,助力绿色债券市场高质量发展。

关键词

绿色债券环境效益信息披露碳减排

绿债政策动态

(一)顶层设计逐步完善

一是进一步强调发展绿色金融的重要性。中央金融工作会议指出做好绿色金融等“五篇大文章”,有效引导金融资源用于促进绿色发展等重要领域。

二是推动绿色产业规范发展。国家发展改革委发布《绿色产业指导目录(2023年版)》(征求意见稿),为各项绿色金融标准的后续修订提供了参考依据。

三是促进全国碳市场建设。生态环境部、市场监管总局联合印发《温室气体自愿减排交易管理办法(试行)》,推进全国温室气体自愿减排交易市场建设。

四是推动绿色发展交流合作。第三届“一带一路”国际合作高峰论坛在京举办,绿色发展投融资合作伙伴关系正式启动,积极推动“一带一路”合作伙伴绿色合作与发展。

五是支持央企发行绿色债券。证监会和国资委联合发布《关于支持中央企业发行绿色债券的通知》,支持央企发行绿色债券融资,带动支持民营经济绿色低碳发展。

(二)推动标准化工作

一是绿色金融标准体系不断完善。国家发展改革委等11部委印发《碳达峰碳中和标准体系建设指南》,提出加强制修订绿色金融基础通用标准和金融产品服务标准。人民银行发布《绿色债券信用评级指引》金融行业标准,《绿色债券环境效益信息披露指标体系》金融行业标准形成送审稿,为推动绿色金融标准化发展提供了有力支撑。

二是信息披露规范性逐步提升。国务院发布《关于转发<央企控股上市公司ESG专项报告编制研究>的通知》,提高上市公司环境、社会和公司治理(ESG)信息披露的可操作性。绿色债券标准委员会发布《绿色债券存续期信息披露指南》,为市场主体提供可参考的绿色债券存续期信息披露方法。

(三)地方积极推动绿色金融发展

在顶层设计的引导下,各地纷纷出台绿色金融相关标准和激励措施。2023年,重庆、浙江湖州、天津、上海、河北等五地陆续出台地方转型金融目录或标准。重庆发布《金融支持重庆工业绿色发展十条措施》,北京印发《关于印发北京地区银行业保险业绿色金融体制机制建设指引(试行)的通知》,江苏发布金融支持制造业绿色转型发展行动方案,宁夏出台15项绿色金融举措支持生态文明建设,深圳发布首个绿色金融领域地方标准《金融机构绿色投融资环境效益信息披露指标要求》。

绿债市场发展概况

(一)主要发展情况

1.发行规模及结构

近年来,我国贴标绿色债券1(以下简称“贴标绿债”)市场获得较快发展,但我国贴标绿债占债券余额约为2%,未来绿债市场发展潜力巨大。我国还存在大量未贴标、实际投向绿色项目且符合国内外相关绿色目录标准的非贴标绿色债券2(以下简称“非贴标绿债”),也为推动绿色发展作出了积极贡献。贴标绿债和非贴标绿债共同构成了投向绿色领域的债券,即“投向绿”债券3。

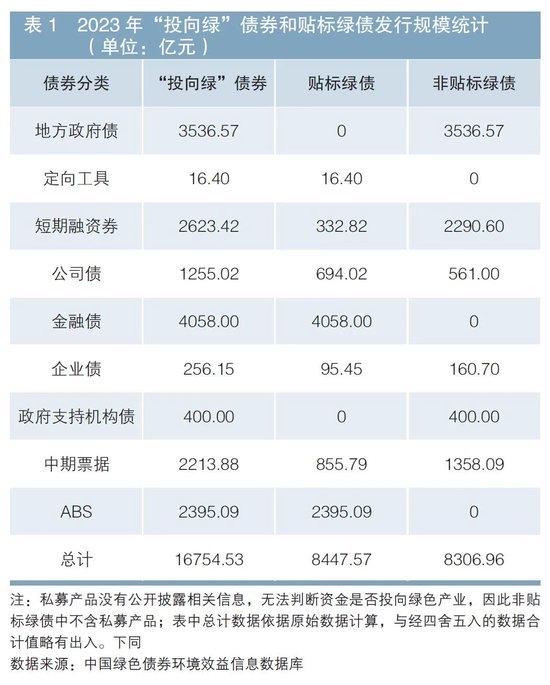

2023年,我国发行“投向绿”债券1310只,发行规模为16755亿元。其中,贴标绿债发行规模为8448亿元,非贴标绿债为8307亿元(见表1)。

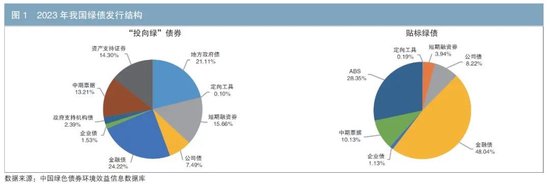

在“投向绿”债券中,金融债的发行规模最大,占比为24%。地方政府债和短期融资券紧跟其后,占比分别为21%和15%。其他规模占比较大的券种包括资产支持证券(ABS)、中期票据、公司债、政府支持机构债和企业债(见图1)。

在贴标绿债中,金融债、ABS、中期票据和公司债发行规模较大,占比分别为48%、28%、10%和8%。中期票据、企业债占比较上年有所下降,金融债、ABS、公司债发行规模占比同比上升。

2.发债行业集中于金融、公用事业和工业领域

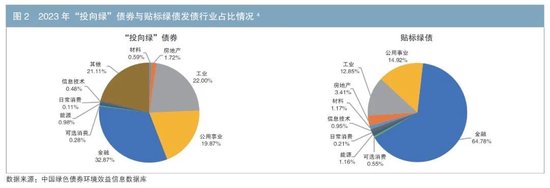

从发行主体已披露的行业分布来看,绿色债券主要集中于金融、公用事业和工业等行业。

在“投向绿”债券中,发行规模最大的行业是金融业,达5507亿元,占比为33%;工业紧随其后,占比为22%,;公用事业位列第三,占比为20%(见图2)。

在贴标绿债中,金融行业是最重要的发行领域,发行规模大幅领先,达5473亿元,占比为65%;公用事业和工业发行规模紧随其后,占比分别为15%和13%。

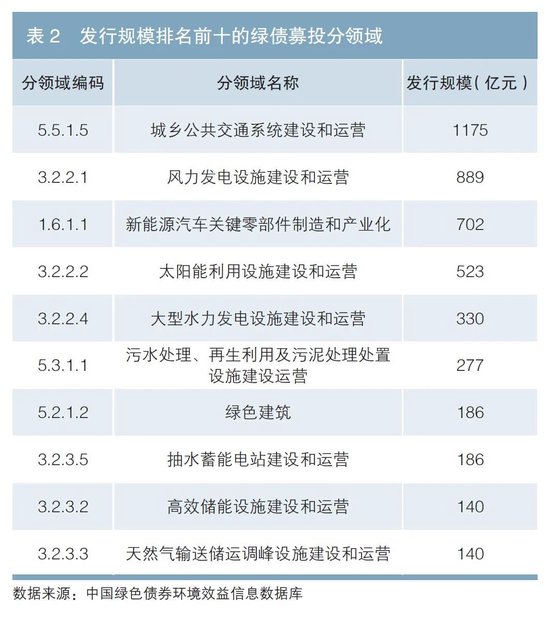

根据中国绿色债券环境效益信息数据库(以下简称“绿债数据库”),参考《绿色债券环境效益信息披露指标体系》行标草案(以下简称“行标草案”),发行规模排名前三的四级行业分别为城乡公共交通系统建设和运营、风力发电设施建设和运营、新能源汽车关键零部件制造和产业化(见表2)。

3.债券评级5维持在较高水平

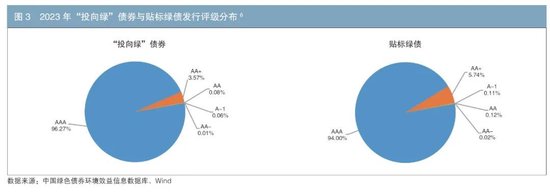

在发行评级方面,2023年新发行的绿色债券信用评级均较高。

在已有评级的“投向绿”债券中,AAA级占比达96%。由于“投向绿”债券包括AAA级地方政府债,在一定程度上提高了“投向绿”债券的整体评级水平(见图3)。

在已有评级的贴标绿债中,AAA级占比最高,达94%;AA+、AA和A+等级别占比较2022年有所下降。

根据中债市场隐含评级7,2023年绿债的隐含评级整体级别较高。在有隐含评级的绿色债券中,AAA-及以上级别的占比超过60%,AA-及以上级别的占比超过99%。

4.发行期限中3年期占比较高

在发行期限8方面,绿色债券期限分布相对集中在1~5年期。和贴标绿债相比,“投向绿”债券中长期占比更高。

在“投向绿”债券的发行期限中,3年期债券占比最高(35%),其次是1年期债券和30年期长期限债券,占比分别为21%和10%,整体期限结构相对较长(见图4)。

贴标绿债发行期限集中在3年期,占比达59%,比2022年增加4个百分点。1年期债券发行规模占比下降,为14%;2年及以上期限债券占比上升。

5.二级市场运行情况

中央结算公司针对绿债市场运行情况推出中债绿色及可持续发展系列指数族系,助力绿色金融发展。2023年中债-中国绿色债券指数稳步增长,由年初的181点稳步增长至187点,绿债整体表现稳中向好(见图5、表4)。

(二)绿债产品和发行方式创新

在政策的支持和市场各方的共同推动下,2023年绿债市场不断创新发行方式和产品类型,市场参与主体更加多元,各种创新产品成功落地,有效扩大了绿色产业的支持范围。

一是服务实体经济绿色发展能力提升。邮储银行发行首单“基础设施绿色升级+中欧共同分类”专题绿色金融债券,受到国际投资者高度关注。奇瑞徽银汽车金融股份有限公司发行全国首单汽车金融公司绿色金融债券。中国农业发展银行发行支持生物多样性保护和支持甘肃地区绿色产业发展主题绿色债券,是首次发行支持省域发展主题绿色债券。

二是跨境发行取得突出成效。中国建设银行境外发行“生物多样性”和“一带一路”双主题绿色债券。中国银行发行全球首批共建“一带一路”主题绿色债券,支持“一带一路”国家的合格绿色项目。中国工商银行首次在我国香港、新加坡、卢森堡和迪拜四地发行全球多币种“一带一路”主题境外绿色债券。

(三)绿色金融服务方兴未艾

一是深化绿债担保品管理服务应用。中央结算公司创设的“标准化绿色债券担保品管理产品”和“合格担保品范围扩容”服务得到深入应用,荣获第四届“国际金融论坛(IFF)绿色金融创新奖”。截至2023年末,绿色债券担保品池规模近8000亿元。

二是创新发布中债绿色及可持续发展系列指数产品。发布中债-绿色普惠主题金融债券优选指数,引导融合发展。发布全国首只聚焦转型主题的中债-电力行业优质转型企业信用债指数,并发布中债-中国碳排放配额现货挂牌协议价格指数,全面反映全国碳排放权交易市场流动性水平。发布市场首批乡村振兴定制指数——中债-农行乡村振兴债券指数以及中债-中银理财高等级乡村振兴债券指数,助力农业农村现代化建设。

三是创新完善绿债环境效益信息披露指标体系和绿债数据库。截至12月末,绿债数据库作为国际首个绿债数据库,实现境内外人民币绿色债券全覆盖,共入库债券约4900只9.9万亿元,涉及150多个绿色行业,为市场参与各方提供可量化的数据参考。

绿色债券环境效益信息披露情况

(一)环境效益信息披露占比情况

根据绿债数据库统计,2023年我国发行前披露环境效益信息的贴标绿债只数占比远高于“投向绿”债券。“投向绿”债券724只,发行前披露占比9为40%;公开发行贴标绿债314只,发行前披露占比87%。在“投向绿”债券中,金融债披露只数占比最高,达97%;ABS、中期票据次之,披露只数占比均超过45%。在贴标绿债中,中期票据、金融债、短期融资券披露环境效益的只数占比较高,均达到90%以上(见图6)。

(二)绿色环境效益信息披露完整度(简称绿色信披)评分

根据绿债数据库的数据,对已披露的绿债进行绿色信披评价10,包括环境效益必填指标披露得分(满分80分)、选填指标披露得分(满分20分)、募投项目基本信息披露得分(满分20分)。

2023年我国贴标绿债的绿色信披得分优于非贴标绿债。公开发行的贴标绿债平均得分为73分(超过“投向绿”债券3分),其中必填指标平均得分为46分(超过“投向绿”债券2分),选填指标平均得分为8分,募投项目平均得分为18分。

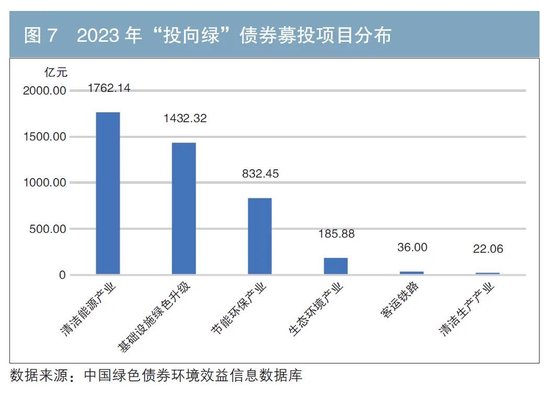

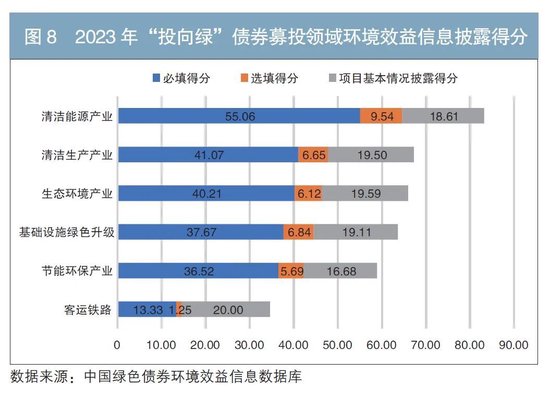

从募投行业来看,“投向绿”债券的募投项目主要集中于清洁能源产业、基础设施绿色升级、节能环保产业等领域(见图7),其中绿色信披得分最高的行业依次为清洁能源产业、清洁生产产业、生态环境产业(见图8)。

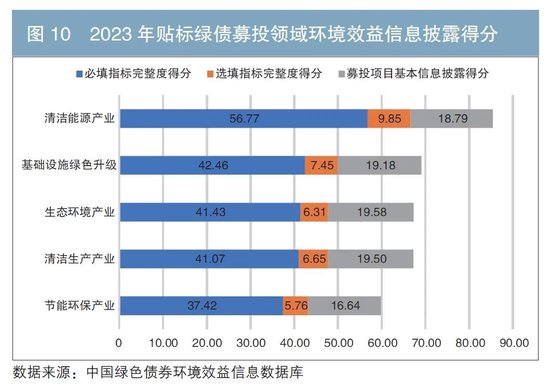

2023年公开发行的贴标绿债的募投项目主要集中于清洁能源产业、基础设施绿色升级、节能环保产业领域(见图9),其中绿色信披得分最高的行业依次为清洁能源产业、基础设施绿色升级和生态环境产业(见图10)。

(三)贴标绿债的量化环境贡献

假设贴标绿债中未披露环境效益信息债券的平均单位资金环境效益与已披露债券一致,根据已披露的绿债环境效益数据估算11,2023年公开发行的贴标绿债资金预计每年可支持减排二氧化碳约3940万吨,减排二氧化硫2万吨,减排氮氧化物1万吨,为我国绿色发展起到了良好的支持作用(见表5)。

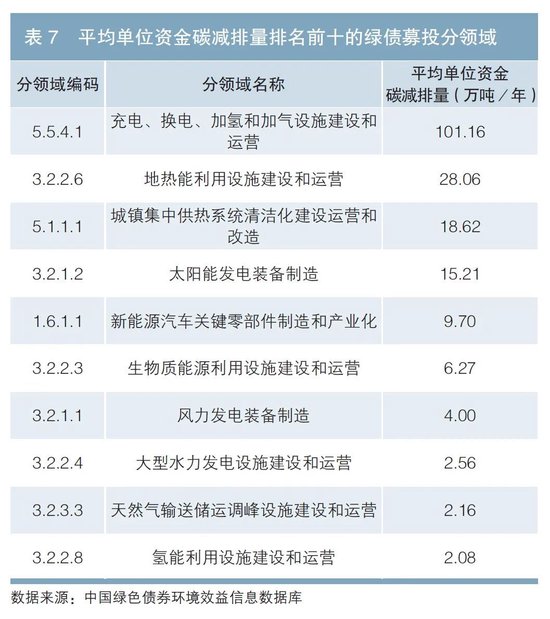

从募投项目所属细分领域来看,产生碳减排效益排名前三的四级行业分别为风力发电设施建设和运营、大型水力发电设施建设和运营、太阳能利用设施建设和运营(见表6);从投资产生环境效益的效率看,平均单位资金碳减排量前三的四级行业分别为风力发电设施建设和运营、太阳能利用设施建设和运营、太阳能发电装备制造(见表7)。

推进绿色债券市场建设的建议

一是创新绿色融合发展,着力推进“五篇大文章”。大力推进绿色金融与科技金融、普惠金融、养老金融、数字金融的融合。鼓励绿债创新应用新科技,以金融科技为引领,应用区块链、大数据、遥感监测、人工智能(AI)等方法和工具,对绿债进行识别、监测,降低对绿债识别认证成本,提升数据的真实性。大力发展适合中小微企业的绿色普惠金融债,鼓励银行发行绿色普惠金融债募集低成本专项资金,再以绿色信贷支持绿色项目,以满足中小微企业的绿色融资需求。积极推动绿色养老债券的发展,鼓励企业设立产业投资基金支持绿色养老产业发展。拓展绿色金融的数字化应用,依托绿债数据库,提升绿债环境效益信息披露的标准化和数字化水平,鼓励绿色债券按照一致标准进行信息披露,在统一的绿债数据库集中披露环境效益信息,以促进市场专业机构和公众监督。

二是多措并举推动市场扩容,更好服务实体经济。对符合信息披露标准的绿债,建议简化发行审批程序,提升绿色资产流转效率。对优质绿色债券发行人设立绿色通道,鼓励直接注册发行。对绿色债券发行机构给予一定的税收优惠。扩大绿色债券发行主体,鼓励发行绿色地方政府专项债,助力地方经济绿色转型。鼓励运用证券化手段,对可穿透底层的绿色ABS,适度提升发行规模。发挥信贷和债券市场的合力,帮助绿色科创企业发展壮大。推动绿债指数衍生品的发展,研发以绿债指数、ESG指数为标的的指数型基金。

三是采取激励措施,扩大绿色投资者队伍。加大对绿债发行投资业务的考核权重,将绿债环境效益披露广泛应用于金融机构绿色金融评价。在宏观审慎评估(MPA)指标体系中,增设绿色债券发行、投资、承揽承销和信息披露等指标并加大分值,鼓励金融机构更多参与绿色债券业务。鼓励企业年金、养老金、社保基金、主权财富基金等投资绿色债券,设定最低绿色投资比例。通过税收优惠、减提风险资本准备金、纳入货币政策操作担保品池等政策,提升绿色债券对投资者的吸引力。对认购绿色金融债券的机构投资者,在新业务准入方面给予绿色通道等政策优惠。

四是促进中国绿债市场开放,实现境内外市场良性互动。以绿色债券为突破口,进一步推动中国债券市场开放。加强绿色债券业务、信息披露标准及规则的国际交流,鼓励在国际交易所应用行标草案加强环境信息披露,通过多种跨境交易渠道向全球投资人推广,提高中债标准的国际认可度。推动绿色债券跨境交易,允许在国际交易所交易,在境内基础设施结算。鼓励国际市场对中债绿色系列债券指数进行深入应用,提升我国绿色债券的国际影响力。进一步便利境外投资者投资境内绿色债券,对专门投资境内绿色债券或绿色债券指数产品的境外投资者,缩短投资本金锁定期,以提升绿债投资吸引力。

注:

1.贴标绿债是指经官方认可发行的绿色债券,募集资金主要用于绿色产业项目。

2.“投向绿”债券指募集资金投向符合《绿色债券支持项目目录》、国际资本市场协会(ICMA)《绿色债券原则》、气候债券倡议组织(CBI)《气候债券分类方案》这三项标准之一,且投向绿色产业项目的资金规模在募集资金中占比不低于贴标绿债规定要求的债券。

3.“投向绿”债券=贴标绿债+非贴标绿债。

4.行业分类中将无法判断行业的地方政府专项债归类为其他。

5.该部分评级参考Wind数据库中的债券评级。

6.对有债项评级的债券进行统计。有271只贴标绿债没有债项评级,合计1612.26亿元;有556只“投向绿”债券没有债项评级,合计4443.86亿元。

7.中债市场隐含评级是中债估值公司从市场价格信号和发行主体披露信息等因素中提炼出的动态反映市场投资者对债券的信用评价,是对评级公司评级的补充。

8.债券期限分为3类:一是短期债券,即偿还期限在1年或1年以内的债券;二是中期债券,即偿还期限在1年以上、10年以下的债券;三是长期债券,即偿还期限在10年及10年以上的债券。

9.披露只数占比=公开披露环境效益信息的债券只数/公开发行的债券只数。

10.绿债信息披露完整度得分=必选指标披露得分+可选指标披露得分+募投项目基本信息披露得分。没有披露环境效益信息的债券完整度得分为0。打分结果仅代表信息披露完整度,不代表债券的绿色程度。

11.环境效益估算值=环境效益披露值/已披露环境效益的样本数占比。

参考文献

[1]雷曜,周怡,杨之韵,等.绿色“双循环”背景下中国碳足迹体系建设研究[J].金融与经济,2023(11):68-75.

[2]马骏.绿色金融、转型金融与机构绿色化[J].河北金融,2023(07):3-5+8

[3]王信,杨娉,王琰. 持续强化对低碳绿色发展的金融支持[J]. 当代金融家,2020(12).

◇ 本文原载《债券》2024年2月刊

◇ 作者:中央结算公司中债研发中心商瑾魏禹嘉 中央结算公司深圳分公司 张锦涛

◇ 编辑:鹿宁宁