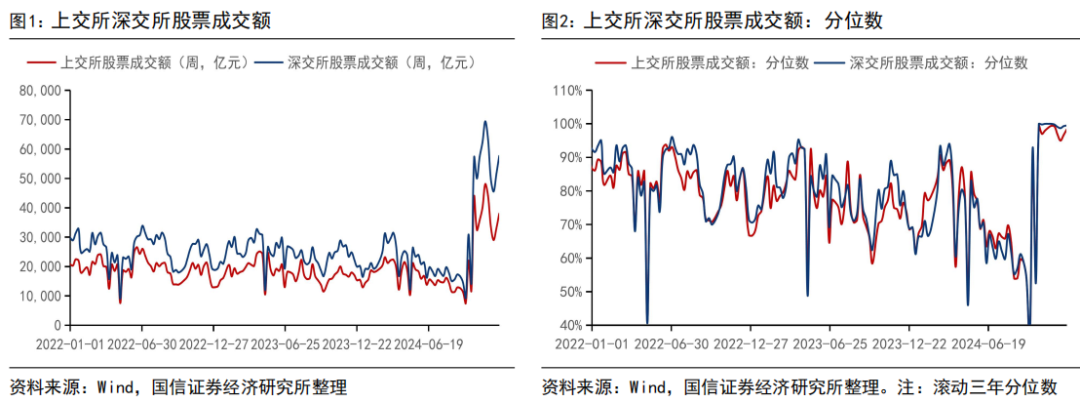

市场成交量上升。上周(20241209-20241213)全市场成交量上升,沪深两市成交额位于2024年至今的91.8%分位数水平(前值为89.5%)。会议部署逐步明确,交投情绪持续活跃。

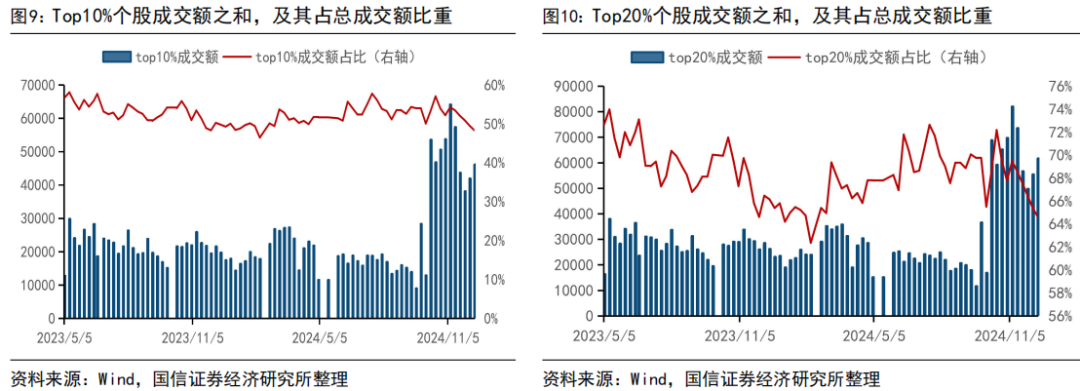

成交额集中度有所下降。上周,行业层面成交额集中度保持下降趋势,个股层面成交额集中度保持下降趋势。行业层面涨跌幅分化度保持上升趋势,个股层面涨跌幅分化度保持上升趋势。

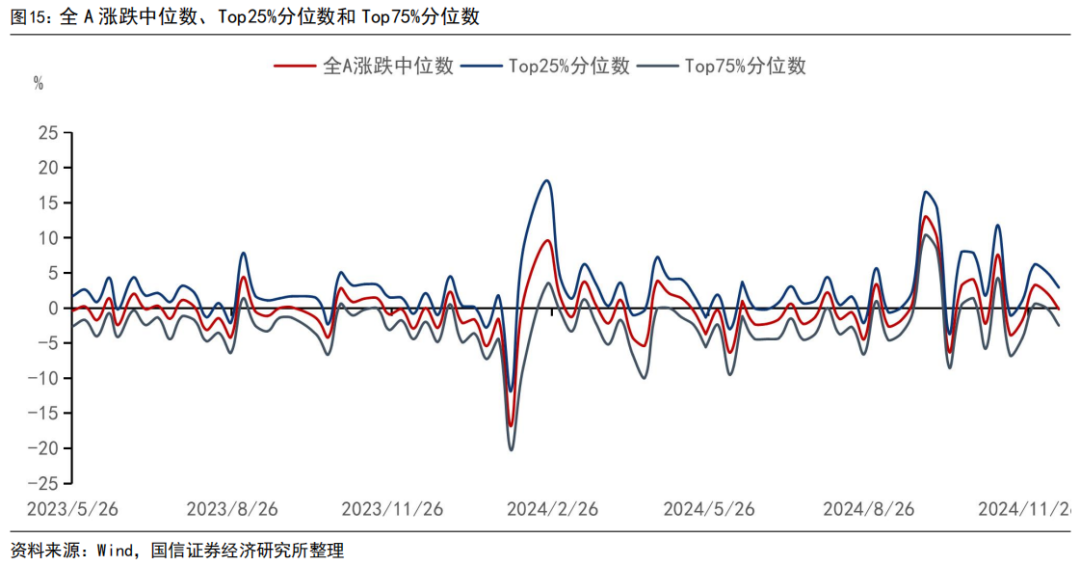

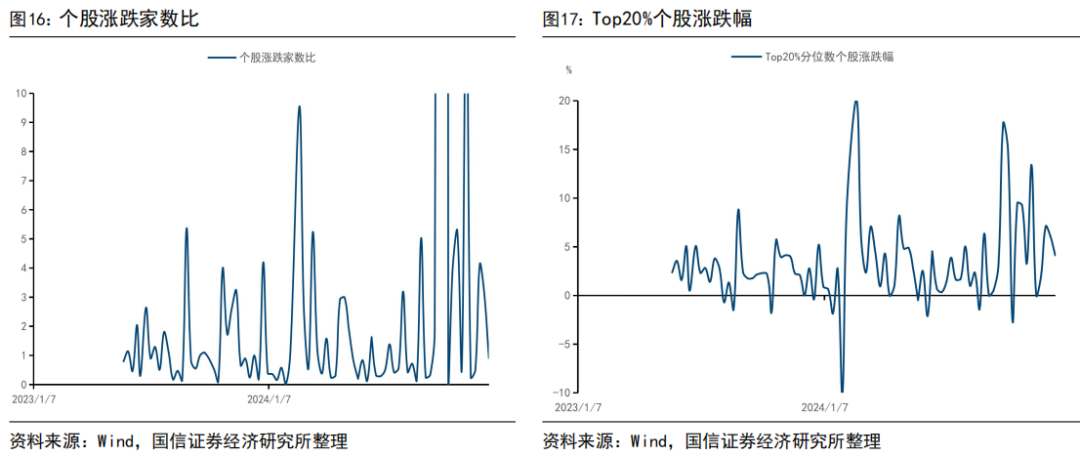

赚钱效应上升。Top10%个股涨跌幅与中位数涨跌幅的差为8.33%,相比前值上升0.88个百分点。全A涨跌中位数为-0.16%,较前值下降2.37个百分点。Top25%分位数为2.93%,较前值下降2.21个百分点。Top75%分位数为-2.48%,较前值下降2.48个百分点。

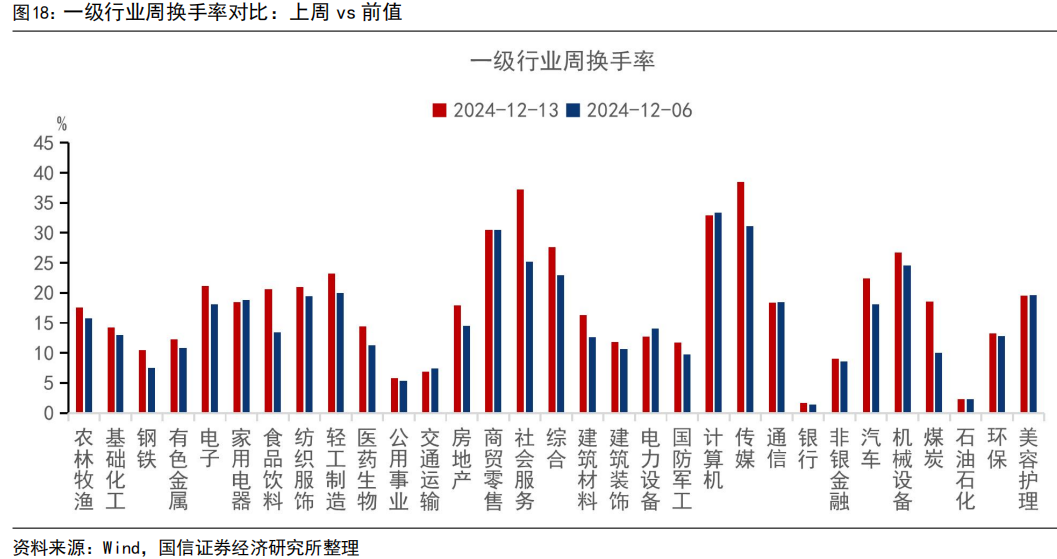

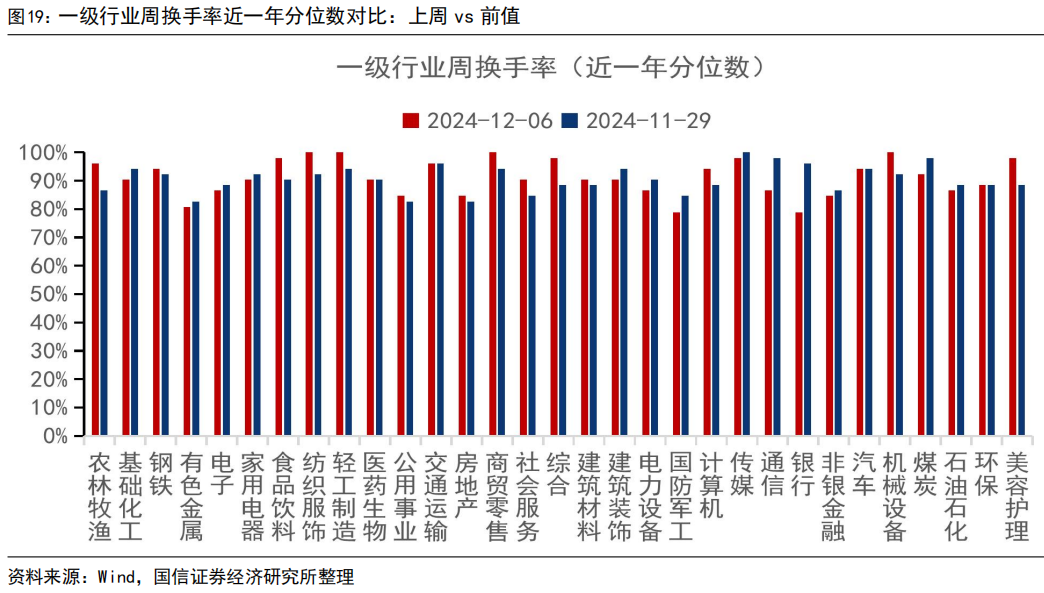

行业换手率增加。上周换手率最高的三个一级行业为:传媒(38.46%)、社会服务(37.22%)、计算机(32.94%)。上周换手率最低的三个一级行业为:银行(1.67%)、石油石化(2.25%)、公用事业(5.82%)。

机构调研强度下降。从行业层面的机构调研强度看,电子(10.37%)、计算机(6.32%)、机械设备(4.75%)三个行业的调研强度最高。从宽基指数层面看,中证500的调研强度最大,为0.71。从边际变化看,沪深300的调研强度在上周的绝对变化最大,降低了0.81。

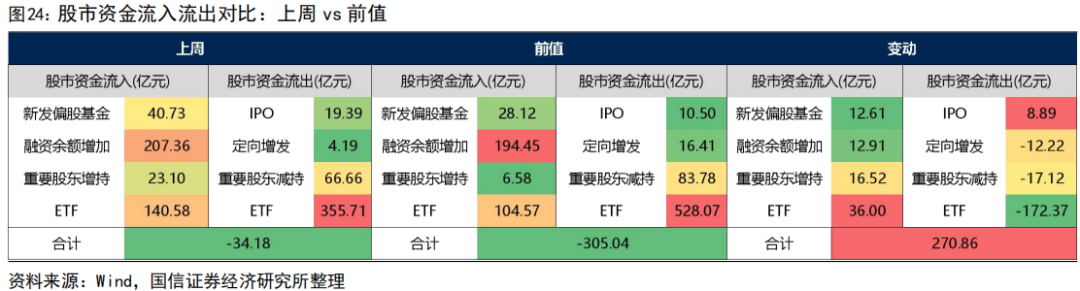

股市资金净流出。上周股市资金净流出34.18亿元,较前值少流出270.86亿元。各分项资金为:(1)融资余额增加207.36亿元;(2)重要股东增持23.10亿元;(3)ETF流入140.58亿元;(4)新发偏股基金40.73亿元;(5)IPO19.39亿元;(6)定向增发4.19亿元;(7)重要股东减持66.66亿元;(8)ETF流出355.71亿元。

从资金流入流出来看,较前值,各分项的变化为:(1)融资余额增加12.91亿元;(2)重要股东增持增加16.52亿元;(3)ETF流入增加36.00亿元;(4)新发偏股基金增加12.61亿元;(5)IPO增加8.89亿元;(6)定向增发减少12.22亿元;(7)重要股东减持减少17.12亿元;(8)ETF流出减少172.37亿元。

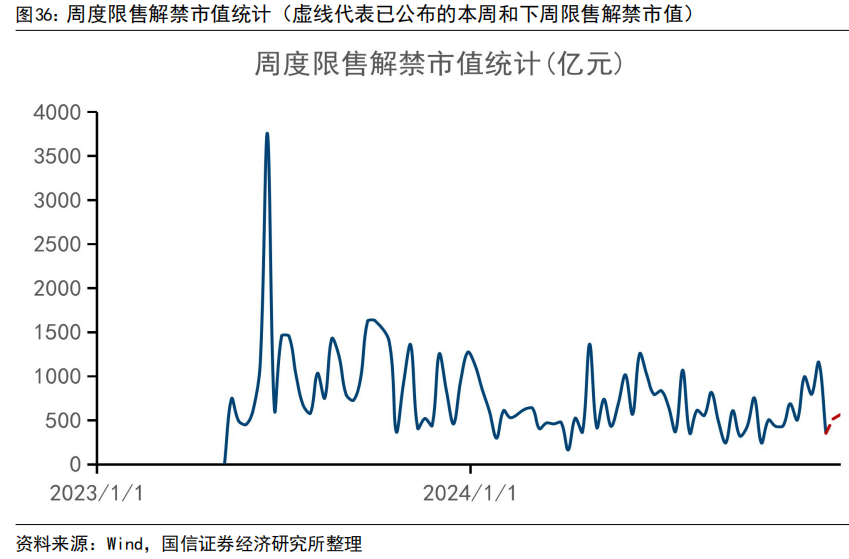

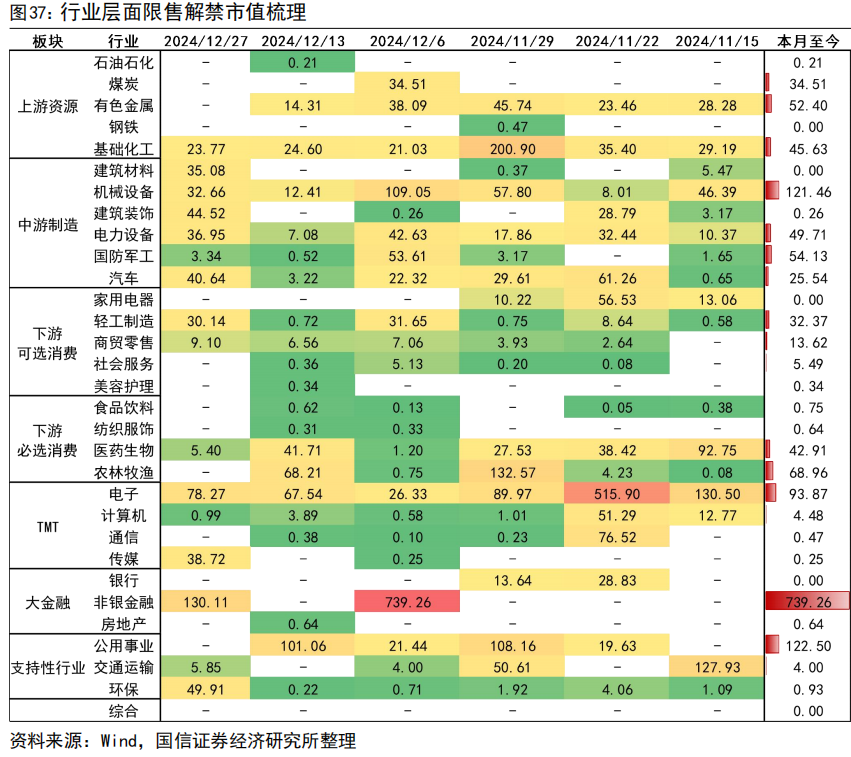

资金流出风险降低。上周限售解禁家数为56家,较前值减少15家。限售解禁市值为354.90亿元,较前值减少805.53亿元。预计本周和下周的限售解禁市值为565.46亿元。从行业来看,前两周限售解禁市值最多的三个行业为:公用事业(101.06亿元)、农林牧渔(68.21亿元)、电子(67.54亿元)。有10个行业没有限售解禁出现。

风险提示:数据更新滞后;数据统计误差;文中个股仅作数据梳理,不构成投资推荐意见。

成交热度

上周(20241209-20241213)全市场成交量上升,沪深两市成交额位于2024年至今的91.8%分位数水平(前值为89.5%)。会议部署逐步明确,交投情绪持续活跃。

深交所上交所成交额

深交所成交额为5.77万亿,较前值增加6081.42亿元,在三年分位数中位列99.50%,较前值增加0.2个百分点。上交所成交额为3.80万亿,较前值增加4969.35亿元,在三年分位数中位列98.30%,较前值增加1.7个百分点。

科创板创业板成交额

科创板成交额为0.64万亿,较前值增加903.06亿元,在三年分位数中位列98.10%,较前值增加2.2个百分点。创业板成交额为2.64万亿,较前值增加2389.23亿元,在三年分位数中位列99.10%,与前值保持一致。

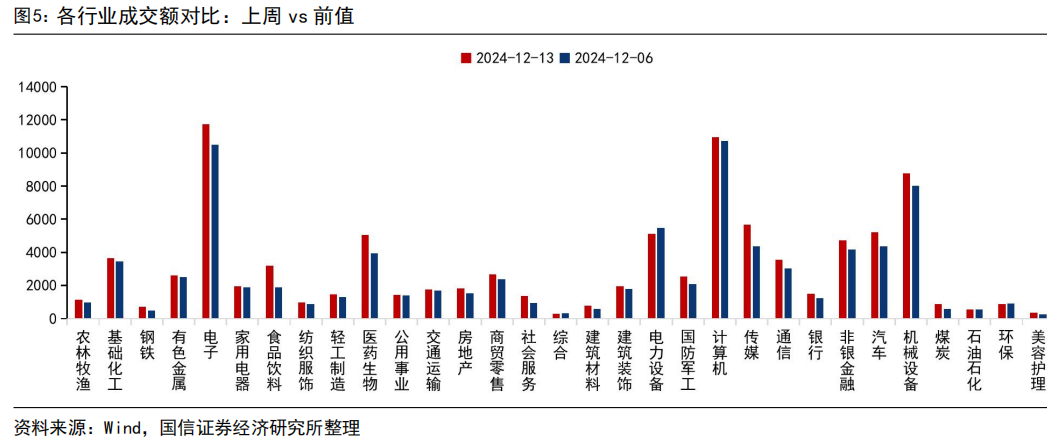

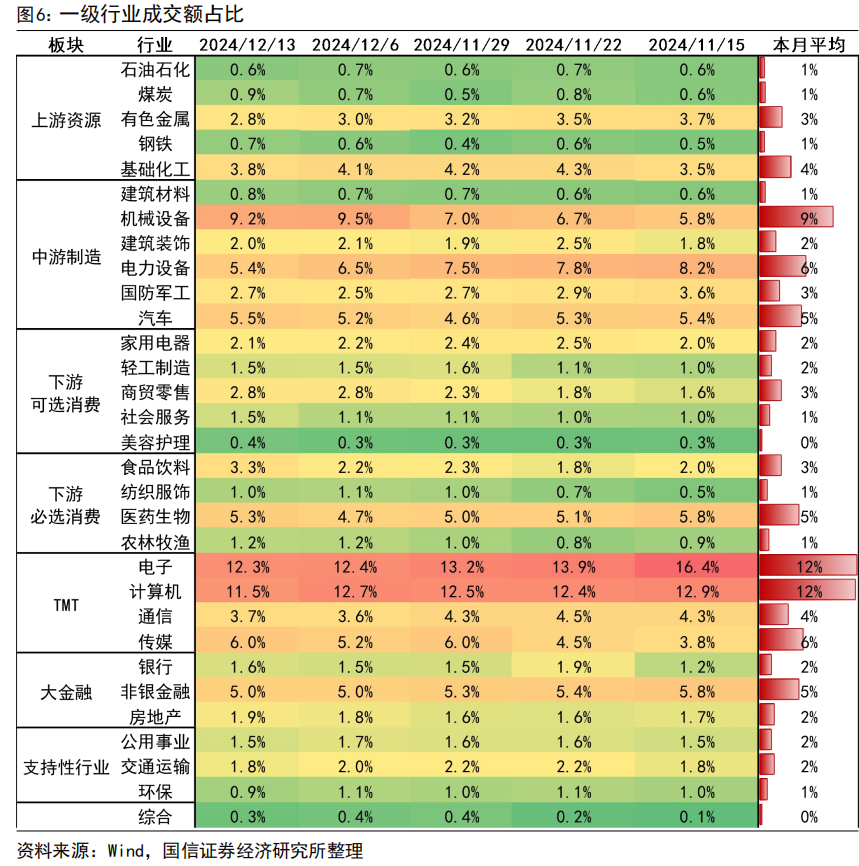

各行业成交额及占比、边际变化

上周,成交额最多的3个行业分别为:电子(11718.41亿元,占总成交额12.29%)、计算机(10959.96亿元,占总成交额11.50%)、机械设备(8776.72亿元,占总成交额9.21%)。成交额最少的3个行业分别为:综合(286.65亿元,占总成交额0.30%)、美容护理(370.38亿元,占总成交额0.39%)、石油石化(560.74亿元,占总成交额0.59%)。

集中度与分化度

上周,行业层面成交额集中度保持下降趋势,个股层面成交额集中度保持下降趋势。行业层面涨跌幅分化度保持上升趋势,个股层面涨跌幅分化度保持上升趋势。

行业层面集中度

上周一级行业Top5成交额占比为44.43%,较前值下降1.91个百分点。二级行业Top10成交额占比为35.69%,较前值下降0.87个百分点。

个股层面集中度

从个股层面看,上周成交额Top10%个股占全部个股的成交额之比为48.31%,较前值减少1.21个百分点;成交额Top20%个股占全部个股的成交额之比为64.61%,较前值减少0.79个百分点。

行业层面分化度

从一级行业看,Top3分位数涨跌幅与中位数涨跌幅之差为4.93%,较前值上升1.95个百分点。Top3分位数涨跌幅与Bottom3分位数涨跌幅之差为6.93%,较前值上升1.88个百分点。

个股层面分化度

上周成交额Top20%个股与Bottom20%个股的成交额之比为6.48,比值较前值增加0.3。

赚钱效应

Top10%个股涨跌幅与中位数涨跌幅的差为8.33%,相比前值上升0.88个百分点。全A涨跌中位数为-0.16%,较前值下降2.37个百分点。Top25%分位数为2.93%,较前值下降2.21个百分点。Top75%分位数为-2.48%,较前值下降2.48个百分点。

换手情况

上周换手率最高的三个一级行业为:传媒(38.46%)、社会服务(37.22%)、计算机(32.94%)。上周换手率最低的三个一级行业为:银行(1.67%)、石油石化(2.25%)、公用事业(5.82%)。

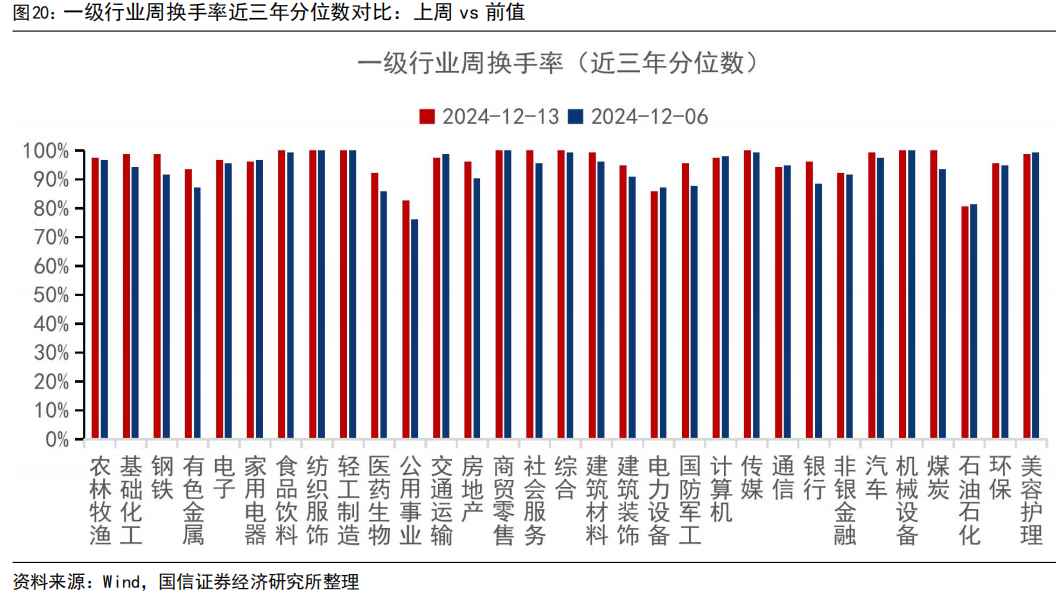

从一年历史分位数看,食品饮料(100.00%)、纺织服饰(100.00%)、轻工制造(100.00%)三个行业的换手率均处在较高位置。而电力设备(84.60%)、通信(84.60%)、石油石化(84.60%)三个行业的换手率所处位置较低。

从三年历史分位数看,食品饮料(100.00%)、纺织服饰(100.00%)、轻工制造(100.00%)三个行业的换手率均处在较高位置。而石油石化(80.70%)、公用事业(82.60%)、电力设备(85.80%)三个行业的换手率所处位置较低。

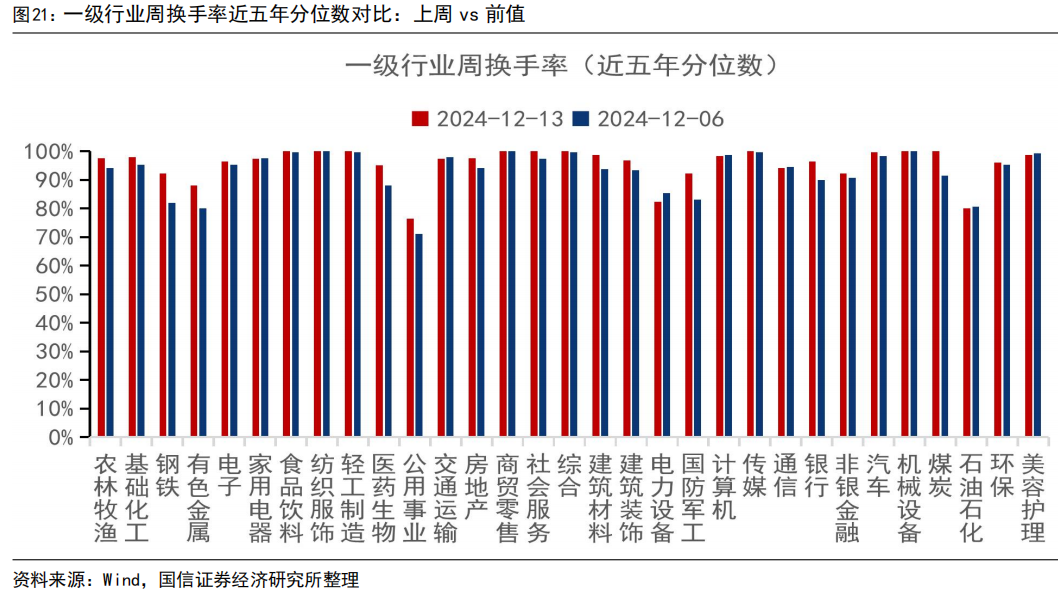

从五年历史分位数看,食品饮料(100.00%)、纺织服饰(100.00%)、轻工制造(100.00%)三个行业的换手率均处在较高位置。而公用事业(76.50%)、石油石化(80.00%)、电力设备(82.30%)三个行业的换手率所处位置较低。

机构调研

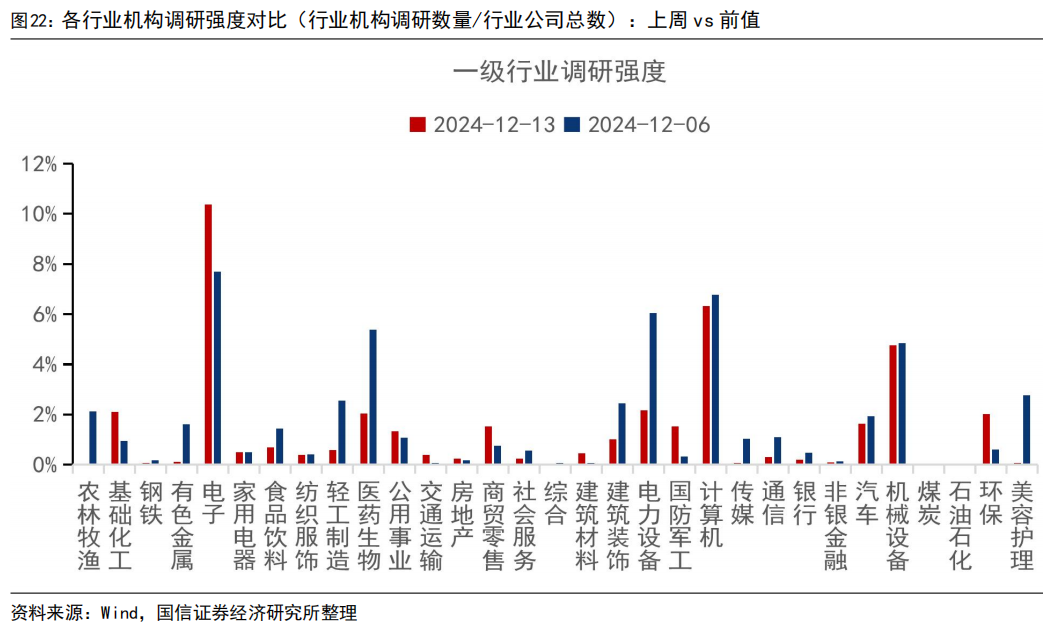

行业层面

从行业层面的机构调研强度看,电子(10.37%)、计算机(6.32%)、机械设备(4.75%)三个行业的调研强度最高。

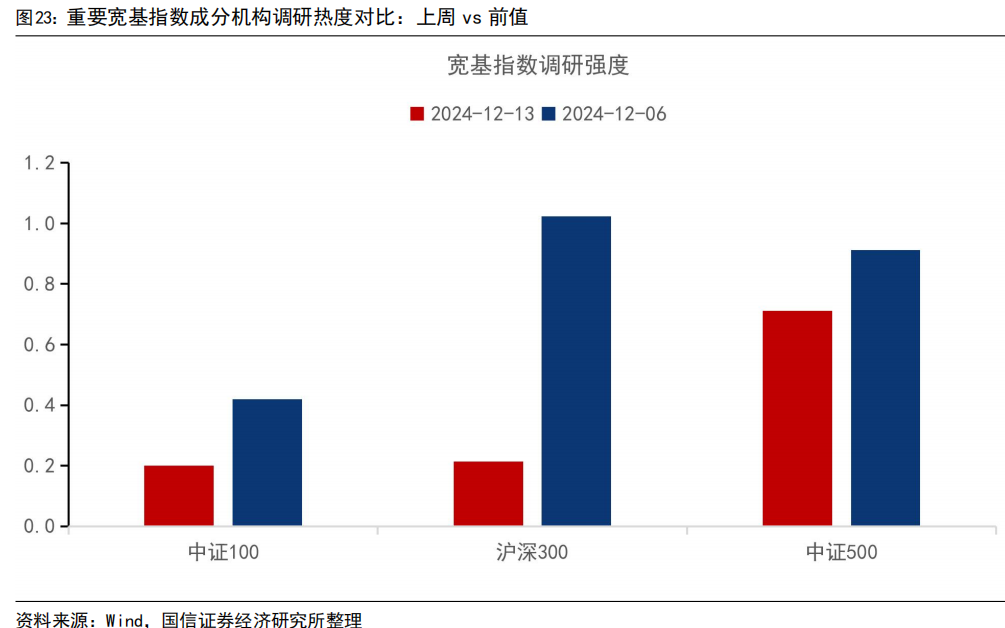

宽基指数层面

从宽基指数层面看,中证500的调研强度最大,为0.71。从边际变化看,沪深300的调研强度在上周的绝对变化最大,降低了0.81。

股市流动性

上周股市资金净流出34.18亿元,较前值少流出270.86亿元。各分项资金为:(1)融资余额增加207.36亿元;(2)重要股东增持23.10亿元;(3)ETF流入140.58亿元;(4)新发偏股基金40.73亿元;(5)IPO19.39亿元;(6)定向增发4.19亿元;(7)重要股东减持66.66亿元;(8)ETF流出355.71亿元。

从资金流入流出来看,较前值,各分项的变化为:(1)融资余额增加12.91亿元;(2)重要股东增持增加16.52亿元;(3)ETF流入增加36.00亿元;(4)新发偏股基金增加12.61亿元;(5)IPO增加8.89亿元;(6)定向增发减少12.22亿元;(7)重要股东减持减少17.12亿元;(8)ETF流出减少172.37亿元。

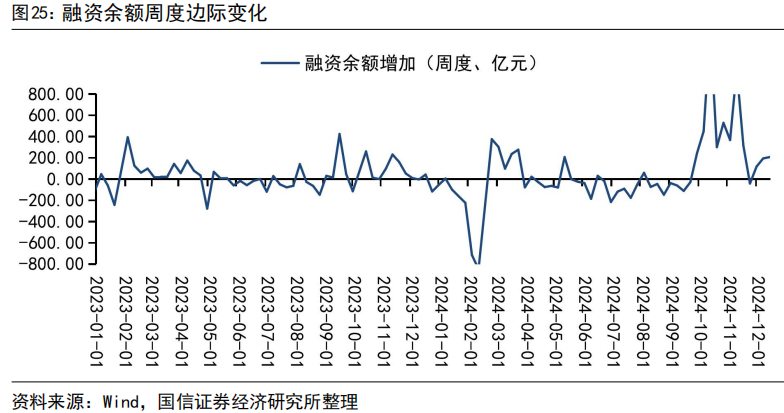

资金供给:融资余额

上周,融资余额增加207.36亿元,较前值增加12.91亿元。

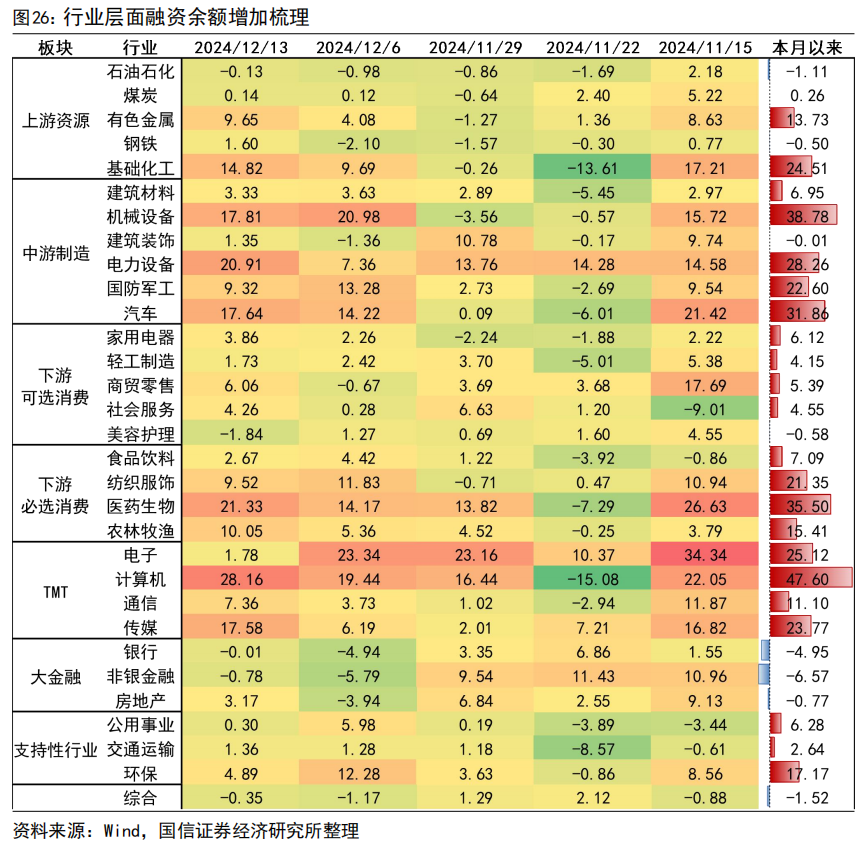

分行业来看,上周融资余额增加的Top3为:计算机(28.16亿元)、医药生物(21.33亿元)、电力设备(20.91亿元);融资余额减少的Top3为:美容护理(-1.84亿元)、非银金融(-0.78亿元)、综合(-0.35亿元)。

本月以来,融资余额增加的Top3为:计算机(47.60亿元)、机械设备(38.78亿元)、医药生物(35.50亿元);融资余额减少的Top3为:非银金融(-6.57亿元)、银行(-4.95亿元)、综合(-1.52亿元)。

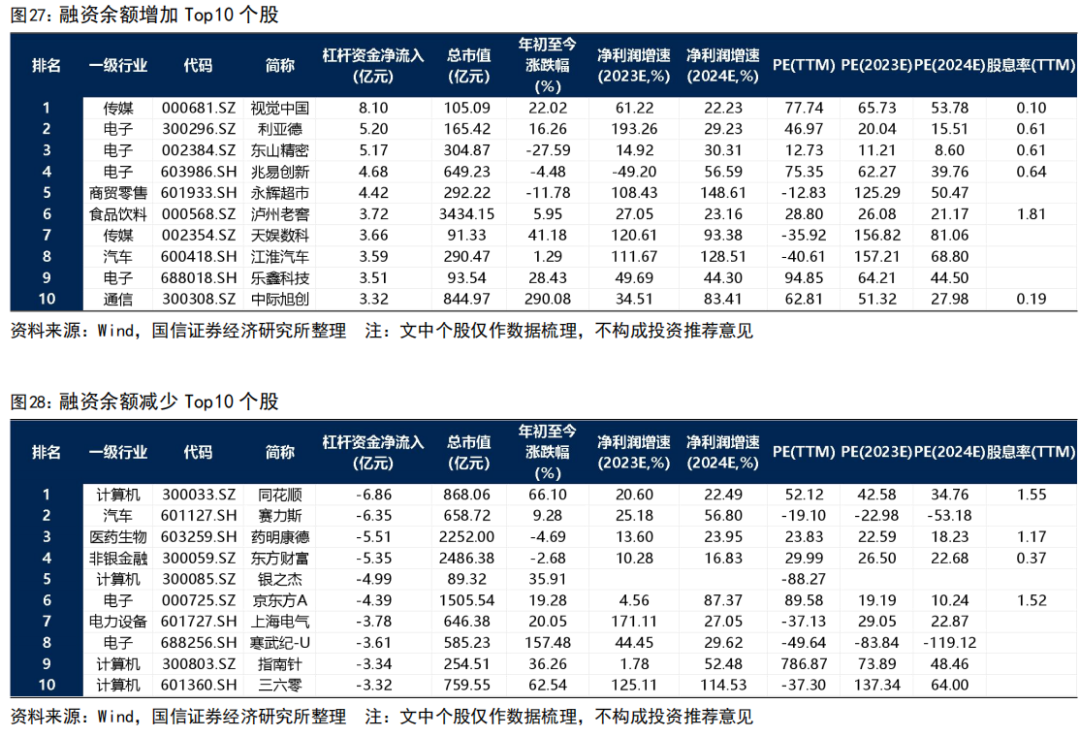

个股层面,融资余额增加的前十大个股为:视觉中国、利亚德、东山精密、兆易创新、永辉超市、泸州老窖、天娱数科、江淮汽车、乐鑫科技、中际旭创。个股层面,融资余额减少的前十大个股为:同花顺、赛力斯、药明康德、东方财富、银之杰、京东方A、上海电气、寒武纪-U、指南针、三六零。

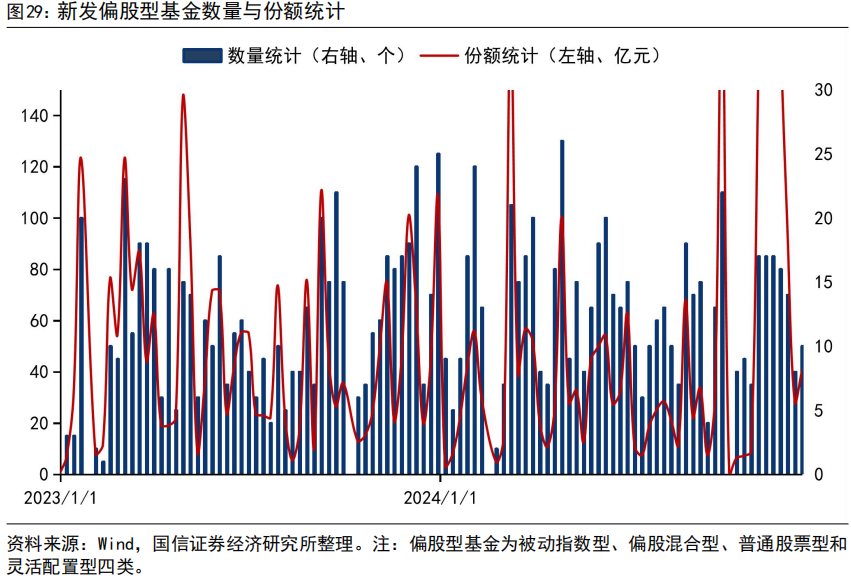

资金供给:公募偏股新发基金

上周新发偏股型基金10支,发行量为40.73亿元。

资金供给:ETF净流入

上周ETF净流出215.13亿元,较前值少流出208.37亿元。

上周净流入前十的ETF为:深红利ETF(13.12亿元)、红利ETF易方达(9.85亿元)、红利ETF(9.35亿元)、红利低波100ETF(8.89亿元)、消费ETF(8.06亿元)、红利低波ETF(7.78亿元)、机器人ETF(5.69亿元)、中证A500ETF南方(5.59亿元)、中证500ETF(5.05亿元)、A500指数ETF(4.67亿元)。流出前十的ETF为:沪深300ETF易方达(-31.52亿元)、中证1000ETF(-25.82亿元)、沪深300ETF华夏(-19.54亿元)、创业板ETF(-18.43亿元)、中证1000ETF(-13.31亿元)、沪深300ETF(-12.09亿元)、医疗ETF(-11.94亿元)、沪深300ETF(-11.06亿元)、科创芯片ETF(-9.43亿元)、游戏ETF(-7.62亿元)。

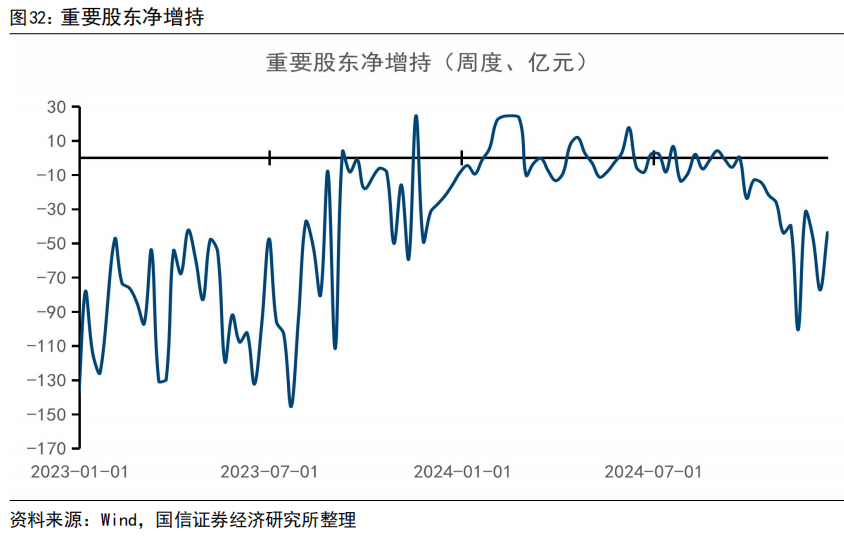

资金供给:重要股东净减持

上周重要股东净减持市值为43.56亿元,相比前值少减持了33.64亿元。

上周重要股东增持家数为55家,较前值增加12家。上周重要股东减持家数为218家,较前值增加11家。重要股东净减持金额为43.56亿元。较前值少减持了33.64亿元。从行业来看,上周重要股东净增持市值最多的三个行业为:银行(4.70亿元)、汽车(2.21亿元)、煤炭(1.37亿元)。上周重要股东净减持市值最多的三个行业为:基础化工(-13.38亿元)、计算机(-9.29亿元)、电子(-4.58亿元)。

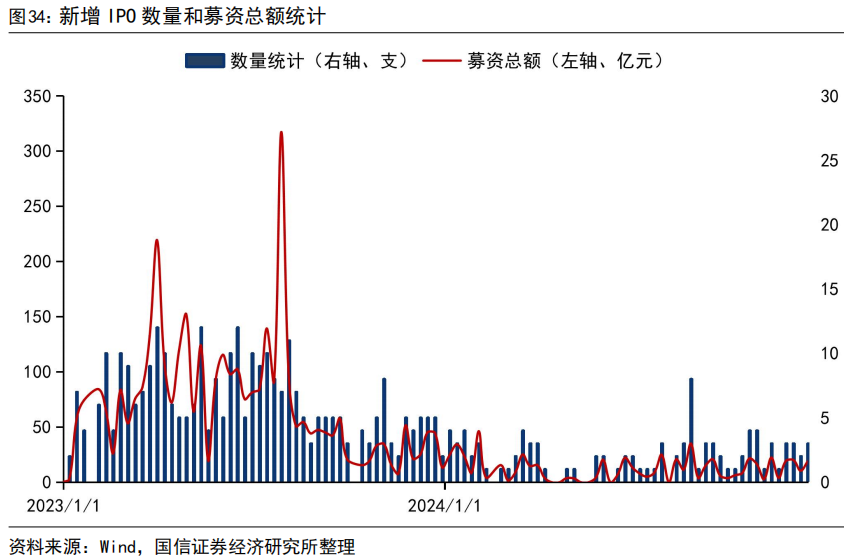

资金需求:IPO

上周新增IPO 3家,募资金额19.39亿元。

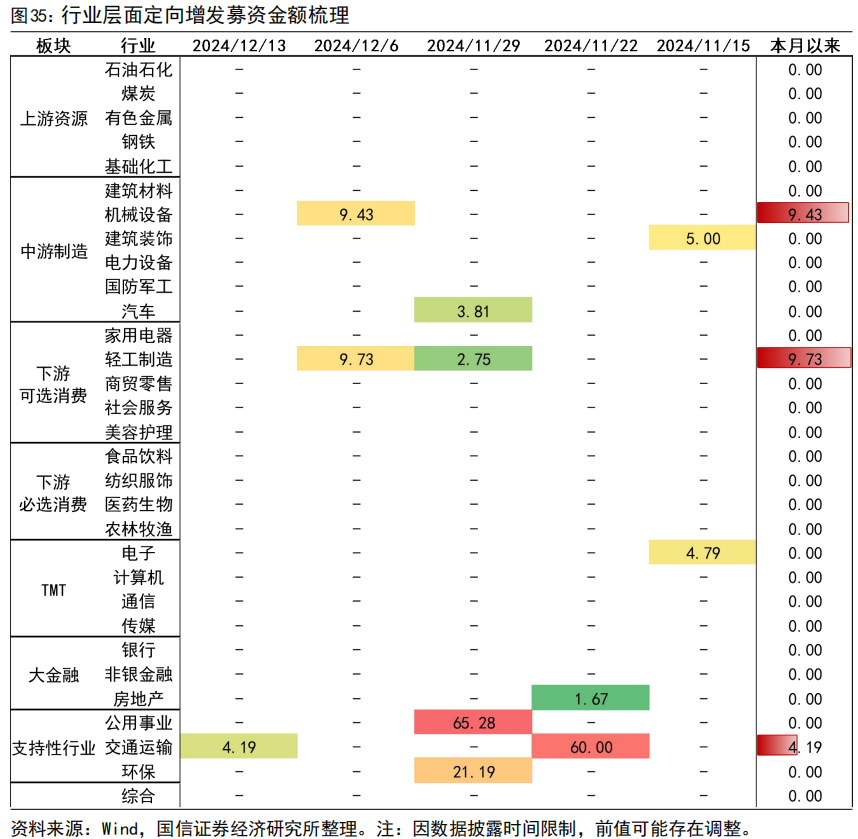

资金需求:定向增发

上周定向增发家数为1家,定增募资总额为4.19亿元,覆盖了1个行业。较前值,定增募资家数减少1家,募资金额减少14.97亿元。

资金流出风险:限售解禁

上周限售解禁家数为56家,较前值减少15家。限售解禁市值为354.90亿元,较前值减少805.53亿元。预计本周和下周的限售解禁市值为565.46亿元。从行业来看,前两周限售解禁市值最多的三个行业为:公用事业(101.06亿元)、农林牧渔(68.21亿元)、电子(67.54亿元)。有10个行业没有限售解禁出现。

风险提示

数据更新滞后;数据统计误差;文中个股仅作数据梳理,不构成投资推荐意见。

分析师:王 开 SAC执业资格证书 编码:S0980521030001

分析师:陈凯畅 SAC执业资格证书 编码:S0980523090002

联系人:郭兰滨

本文节选自国信证券2024年12月17日研究报告《资金跟踪与市场结构周观察(第四十五期):交投情绪持续活跃》

下一篇 市场传出焦炭第五轮提降传言?