【中金外汇 · 周报】美元或以偏弱态势收官

中金外汇研究

外汇市场交易主线

美元指数跌穿了102关口,这是10月美元指数创出年内高点开始回落后的波段新低。在主要央行会议结束后,上周外汇市场有几个增量信息:一个是日本央行的会议,日银总裁植田在发布会中暗示1月加息的概率较低,这让日元成为了G10货币中唯一收跌的货币;另一个是英国和美国的通胀数据偏弱。这愈发让市场确信主要央行的抗通胀斗争已经接近取得胜利。市场进一步交易美联储和英国央行的转向,在利率下行的带动下,美元和英镑的走势偏弱。北欧货币和瑞士法郎是上周表现最好的G10货币,因为这几个经济体的央行降息预期较少,在央行转向交易的主题下,此类货币或将受益。上周人民币汇率在美元偏弱的背景下逆势走弱。我们认为这一方面或与降息预期升温有关,另一方面则与偏弱的境内风险偏好有关。

本周是2023年的最后一周,西方国家进入休假模式,外汇市场的波动率或将显著下降。在缺乏新增信息的背景下,我们认为美元指数总体仍将保持偏弱态势。而在人民币汇率方面,由于跨境证券投资资金流动的影响减弱,若中间价等政策信号对于市场预期有所引导,我们不排除人民币汇率在年末一周补涨收官的可能性。

Content

正文

美元兑人民币

预测区间(7.00-7.15)

► 上周(12/18~12/22) :美元指数继续此前的趋势惯性下行,然而人民币汇率并未走强。

► 本周(12/25~12/29) :本周中美重要经济数据较少,或需关注中间价释放的信号。若外汇市场预期得到改善,结售汇需求或推动人民币企稳走强。

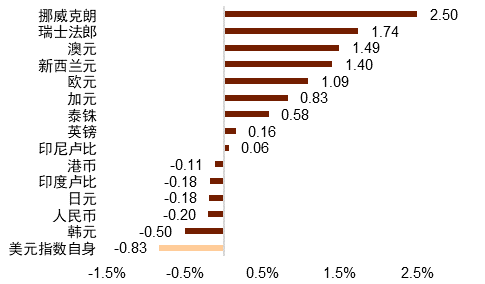

人民币汇率走弱 上周市场情绪偏弱拖累人民币汇率。上周美元汇率或按此前的惯性继续下行,然而国内市场情绪依旧偏弱。人民币汇率在弱美元的背景下走软,在主要货币中的排名靠后(图表1)。上周周中美国方面公布的重要经济数据较少,叠加临近圣诞假期,美元或依照此前的惯性小幅走低。然而“弱美元+季节性”的环境并未给人民币汇率足够的支撑,其在上周回落0.2%,在主要货币中表现靠后。我们认为人民币走势偏弱主要原因一方面或是降息预期增加,而另一方面或与风险情绪偏弱有关。上周北向资金亦继续流出(图表2)。在内生因素的影响下,人民币较一篮子货币汇率继续回落,已接近9月上旬水平(图表3)。值得注意的是,截至12月22日,彭博数据显示人民币汇率较11月末下跌0.01%。若下周人民币继续下跌,这将是2017年以来人民币汇率首次在12月走弱,亦将是历史上首次年末仍未回到7.0点位下方。

图表1:上周主要货币变化率(%)

资料来源:彭博资讯,中金公司研究部

图表2:月初以来北向资金的累计净买入额(亿元)

资料来源:Wind,中金公司研究部

图表3:人民币对一篮子货币走弱

资料来源:彭博资讯,中金公司研究部

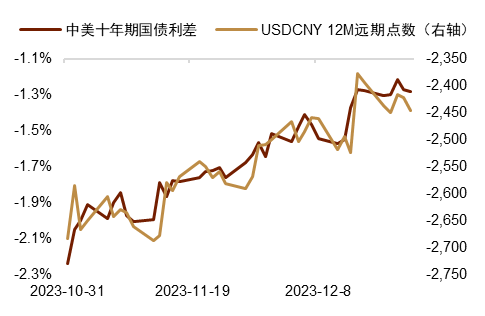

各大商业银行调降存款利息 据新华社报导[1],工商银行、农业银行、中国银行、建设银行等国有大行22日下调存款挂牌利率。其中3个月、6个月、一年期定期存款挂牌利率下调0.1个百分点,两年期定期存款挂牌利率下调0.2个百分,三年期、五年期定期存款挂牌利率下调0.25个百分点。这是年内继6月、9月后的第三次存款利率下调(图表4)。我们认为本次存款利率下调或利于降低银行成本端压力,帮助货币政策传导愈加顺畅,有助于金融机构实现实际贷款利率的进一步降低。中金银行组测算认为本次定期存款对银行息差正面贡献6bp,若后续LPR下调,本次存款能够充分对冲明年年初1年/5年LPR下调10bp的影响(详情参考《如何理解超预期存款降息?》)。从利差的维度看,上周存款利率调降后,中美长期国债的收益率仍在收窄,而掉期贴水则暂缓了连续收窄的势头(图表5)。因此,存款利率的调降暂时主要影响的是短端利差。考虑到明年美联储的降息幅度或将高于中国人民银行,我们认为人民币存贷款利率的下调并不会改变中美利差收窄的大方向,但可能会对汇率回升的幅度有所牵制。

图表4:工商银行各期限存款挂牌利率

资料来源:Wind,中金公司研究部

图表5:中美利差走势

资料来源:彭博资讯,中金公司研究部

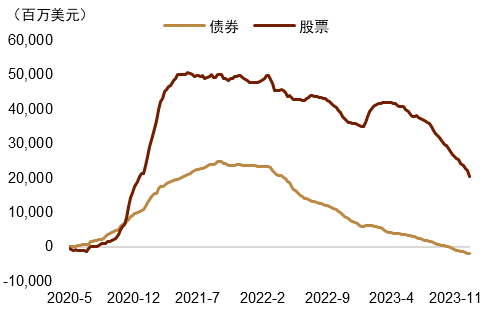

风险情绪偏弱 上周境内风险资产情绪偏弱,北向资金持续流出。上周北向资金流出约22.36亿元,延续了此前的流出趋势,不过幅度已明显收窄。股指方面,上周沪深300指数小幅反弹,然而周中一度刷新年内新低。上证综合指数上周收盘继续创下年内新低,周中一度跌破2,900点位。我们构建的股债性价比读数亦续创有记录以来的历史新高(图表6),目前市场情绪或较低迷,风险溢价延续高位。不过,债市相关流出或将逐步减少。EPFR数据显示,2020年5月以来海外主动型基金对国内债市所积累的头寸已基本流出。海外主动型基金对国内股市所积累的头寸也已回到2020年末的水平(图表7)。我们认为这或意味着跨境资金的流出态势已经接近逆转点,其对人民币汇率所造成的影响也将发生边际变化。

图表6:股债性价比显示风险溢价继续走高

资料来源:彭博资讯,中金公司研究部

图表7:海外主动型基金对国内股债市场的累计头寸

资料来源:EPFR,中金公司研究部

中美保持交流 在中美两国元首旧金山会晤后[2],会晤中提及的措施正在得到落实。外交部发言人汪文斌在12月22日的例行记者会中提及[3],中美之间已进一步开展禁毒合作,美方撤销了对中方相关执法机构的制裁。然而中美经贸关系仍面临一定波折。我们认为中美关系或将继续成为影响人民币汇率的重要因素,目前两国间平稳有序的交流沟通或有助于人民币汇率避免面临除经济基本面外的风险。

稳汇率政策持续发力 上周有关部门继续通过口头调控市场预期、中间价调控等方式继续稳定外汇市场预期。口头调控市场预期方面,央行上周发布了《中国金融稳定报告2023》[5],将继续“保持人民币汇率在合理均衡水平上的基本稳定。” 中间价调控方面,上周人民币汇率整体走弱,然而中间价进一步调强(图表8)。上周中间价整体继续维持在7.09上方窄幅波动。周五报7.0953,较上上周五报价小幅调强,与即期汇率走势有所背离。我们认为这继续体现了有关部门稳定外汇市场预期的坚定意愿。往后看,由于上周五晚公布的美国PCE数据不及预期,美国通胀继续降温得到进一步确认,我们可关注下一周中间价对于预期的引导。偏强的中间价引导或带动结汇资金入场改变供求格局,下周人民币汇率或仍有明显走强的可能性。

图表8:人民币中间价继续稳定市场预期

资料来源:彭博资讯,中金公司研究部

本周继续关注国内相关政策调整 本周中美重要经济数据较少,且欧美等国进入圣诞假期,我们认为需关注国内稳经济及稳汇率的政策调整及推出。目前美国通胀降温趋势得到进一步确认,在短期内重要数据缺席的背景下,美元或继续沿下行趋势回落。若相关政策信号引导外汇市场预期,结售汇需求或将在2023年的最后一周推动人民币汇率企稳回升。

欧元兑美元

预测区间(1.0650-1.100)

► 欧元上周走高至1.10附近,美国经济数据的走弱是美债利率和美元回落,进而带动欧元走高的关键原因,但上周公布的经济数据显示欧元区经济依旧并未出现明显好转。这也限制了欧元的进一步走高。

► 本周市场进入圣诞节假期可能波动会有所减少,市场对欧美央行降息起点预期的变化仍将对欧元/美元走势产生关键影响。

一路走高至12月初高点附近之后有所回落 在上周美国经济数据趋弱并且通胀压力回落的背景下,欧元/美元再次走高至1.10附近,但欧元区经济数据并未出现明显好转而这也使得市场对ECB的降息预期依旧维持在高位,欧元能否继续走高可能面临一定压制。往前看,我们认为欧元/美元的走势或继续受欧美经济的相对表现、欧美央行加息预期的变动以及市场整体风险偏好等多重因素的综合影响。

欧元区经济数据依旧较弱 上周公布的欧元区11月CPI数据再次确认了欧元区通胀下行的趋势,CPI环比更是超预期和前值录得0.6%的下行(图表10);不过德国IFO数据则显示经济活动在12月再次出现恶化:12月IFO调查企业对未来经济的前景指数不及市场预期和前值,而这也加剧了市场对德国经济可能陷入萎缩的担忧。目前OIS市场预计明年ECB降息总量达160基点左右,并且已经完全计价了明年4月之前至少一次的降息(图表11)。

图表9:德美2年利差vs欧元/美元

资料来源:彭博资讯,中金公司研究部

图表10:欧元区通胀压力下行

资料来源:彭博资讯,中金公司研究部

图表11:OIS市场对欧央行利率路径的预期

资料来源:彭博资讯,中金公司研究部

美联储官员发表讲话打压市场对美联储的降息预期 美联储上周陆续有官员发布讲话对美联储明年降息的预期进行打压,Bostic上周表示[6],预计美联储明年下半年将降息2次,称美联储在2024年的前期并没有降息的紧迫性,制定货币政策需要保持耐心,市场对美联储沟通的反应速度加快。费城联储主席Patrick Harker上周三表示[7],“美联储着手把基准利率降下来很重要,但不必做的太快,也不需要立刻开始。”尽管美联储官员对降息预期有所打压,但目前OIS市场依旧完全计价了明年3月的首次降息预期,明年年内共计170基点左右的降息总量(图表12)。

图表12:OIS市场对美联储利率路径的预期

资料来源:彭博资讯,中金公司研究部

美国经济数据有所走弱通胀压力进一步减轻 上周公布的美国三季度GDP环比终值超预期下修至4.9%,低于市场预期的5.2%,与GDP同时发布的PCE物价指数也得到下修,核心PCE指数季环比终值下修至2%,同样低于前值和预期的2.3%;PCE环比终值下修至3.1%,也低于预期和前值3.6%。此外,上周初请失业金人数也有所增加:截至12月16日当周,初请失业金人数增加了2000人至20.5万(略高于前值的20.2万人)。而上周五公布的美联储青睐的通胀指标,11月核心PCE物价指数同比增速回落至3.2%,不及前值的3.5%和市场预期的3.3%,这也是2021年4月以来的最低水平;环比增长0.1%,同样不及市场预期的0.2%。总体看,美国通胀压力进一步减弱,而数据发布之后,美债利率和美元都出现了进一步的下行。

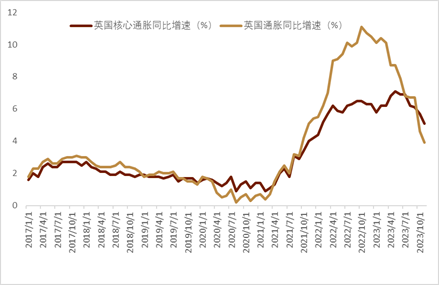

欧美通胀压力持续下行市场风险偏好走高 上周英国通胀数据意外走低(11月CPI同比上涨3.9%,低于10月的4.6%,也低市场预期的4.3%。这也创下2021年9月以来最低的同比涨幅)(图表13)。在此影响下,市场不仅加大了对BOE明年降息的预期,英国国债收益率的走低也拉低了欧美主要国债利率的下行,而美国通胀的继续走低也使得市场的风险偏好明显走高,标普指数上周延续了11月以来的上升趋势并且收盘于2022年以来的高点,同时也创下了2017年以来最长的连涨记录。风险偏好的走高使得避险资金对美元的青睐明显减弱,这也加剧了美元的下行(图表14)。在当前主要国家通胀快速下行,且经济表现尚可的背景下,利率下行带动风险资产走强,“金发姑娘”行情对美元指数形成了连续的压制。短期看,通胀的下行使得美联储的转向难以被明确证伪,这也使得转向交易或仍能够持续一段时间。

图表13:英国通胀压力进一步减弱

资料来源:彭博资讯,中金公司研究部

图表14:VIX指数vs美元指数

资料来源:彭博资讯,中金公司研究部

关注欧元/美元1.09附近的支撑 欧元上周走高至1.10附近,短期内如果欧元多头可以守住1.09附近支撑,这或许意味着欧元多头会继续占据上风。本周市场将进入年内最后一个交易周,圣诞假期可能将大幅减少市场的波动,在1月首周美国非农数据和欧元区12月通胀数据公布之前,市场可能保持相对平静的状态。而相较于欧美央行官员的表态,我们认为欧元/美元的走势对经济数据之后的演变可能会更为敏感。

美元兑日元

预测区间(138-145)

► 上周(12/18-12/22):日本央行偏鸽、日元最弱G10货币

► 本周(12/25-12/29):关注植田“经团联”讲话、12月会议主要意见、24年一季度购债计划

弱美元、更弱日元 上周美元指数持续阶梯型下行,但是日元却周度相较美元贬值0.18%,成为了最弱G10货币,原因与日本央行偏鸽的记者招待会有关,受此影响,美日汇率一度由142附近涨至145附近,但此后在美元的持续回落下,美日汇率收盘于142.50附近(图表15)。利率方面,美国10年利率上周趋势性下行,但是对美日汇率影响不大(图表16),但美日汇率12个月掉期点依然是美日汇率的重要锚定(图表17),目前美日汇率12个月掉期点中大约计入了美联储3次降息的幅度,未来降息预期弱进一步加强,则会对美日汇率产生更大的下行压力。

图表15:上周美日汇率同美元指数的走势

资料来源:彭博资讯,中金公司研究部

图表16:上周美日汇率同美债10年利率的走势

资料来源:彭博资讯,中金公司研究部

图表17:美日汇率与掉期点的长期走势

资料来源:彭博资讯,中金公司研究部

日本央行结果偏鸽,但其或认为通胀目标即将实现 日本央行在12月议息会议中维持货币政策不变,符合我们此前的预期,但会后的记者招待会中,植田发言整体偏鸽[1],我们认为背后原因或来自于内阁对退出负利率的一定“牵制”。虽然植田行长在本次会议中表示1月调整货币政策的可能性不大,但我们认为植田行长的记者招待会中其实也释放了很多积极的信号,对于通胀目标的实现表现出了更多的自信,工资带来的通胀压力正在逐步产生。此外,植田行长也表达了实际工资同比为负不会成为货币政策正常化制约的观点。认为今后日本央行会继续同市场交流退出负利率、并于2024年1月的会议中退出负利率,同时在2024年内存在连续加息的可能性,但高点或相对有限,在0.50%附近(我们认为日本的中性利率在2%左右,0.50%的政策利率依然相当宽松)(详情参考《中金看日银#36:23年12月会议回顾-维持不变、但24年或有变》)。但是,在边际上来看,我们认为或受到来自内阁的相关影响,日本央行的货币政策正常化的时期存在延后的可能性。

日本通胀整体峰值已过,但需求拉动压力逐步加大 上周日本公布了11月通胀数据,综合CPI同比由前值的3.3%降至2.8%(预期2.8%)、但是除去生鲜食品与能源的CPI指数同比依然在3.8%的高位(前值4.0%、预期3.8%),总体来看CPI的峰值已过,短期内日本通胀不存在“爆表”的风险。观察细项我们发现过去的成本推升项目(能源、食品等)的贡献正在边际减少,相反需求拉动型的服务项目的贡献正在逐步上升(图表18)。2024年我们认为日本的综合CPI同比或仍在2.5%左右高位停留。

图表18:日本综合CPI的走势与贡献度拆分

资料来源:彭博资讯,中金公司研究部

本周关注植田“经团联”讲话、12月会议主要意见、一季度购债计划 本周我们关注12月25日植田在经团联(日本最大经济团体)的演讲,12月18日“经团联”会长表示[9]“利率是经济的体温,希望日本央行尽早货币政策正常化”,该演讲也是再一次确认日本央行姿态的良好时机。此外、日本央行还将与12月27日公布关于12月议息会议的主要意见,从中可以确认更多本次会议的细节。27日当天日本央行还会公布2024年一季度的购债计划,关注购债量是否存在减少。同时,本周为年内最后一周,进入假期的欧美投资者有所增加,市场的波动或有所降低。我们认为本周美日汇率的区间或在138-145。

图表19:日本企业的雇佣判断指数(扩散指数)

资料来源:日本央行,中金公司研究部

技术分析

美元/人民币(周内看平)

美元/人民币上周如期围绕200天均线小幅震荡(详见《全球外汇周报:美联储意外转鸽驱动转向交易》技术分析部分),而近期61.8%斐波那契回撤位7.11附近的支撑依旧有效。向前看,如果美元多头可以成功守住7.11附近支撑并且突破200天均线近期阻力,那么本周美元可能会继续有所走高,上方美元/人民币的下一个阻力依旧位于50天均线7.20附近。如果美元多头失守7.11附近支撑,美元/人民币进一步走低的概率则会加大。本周美元/人民币继续横盘震荡可能性较大。

图表20:美元兑离岸人民币(周线)走势技术分析

资料来源:彭博资讯,中金公司研究部

欧元/美元(周内看平)

欧元/美元上周再次走高至12月初高点1.10附近(图表21中白色圆圈)。向前看,21天均线1.09附近将成为近期欧元的关键支撑,如果欧元多头本周可以继续守住这一位置,那么欧元则很有可能保持强势,而一旦欧元失守21天均线,那么55天均线1.0760附近可能成为欧元空头下一个目标(图表21中粉色线)。周线级别上看,我们在12月外汇月报中给出的“头肩顶”走势目前依旧有效(详见《全球外汇月报:年内,美元指数仍有下行可能》技术分析部分):欧元上周并未有效突破1.10附近阻力位置,但欧元空头需小心如果50%斐波那契回撤位1.1050附近被有效向上突破,那么欧元继续走高的概率则会加大。55周均线1.08附近可能成为欧元多头的关键支撑(图表22中粉色线),如果欧元多头失守这一关键支撑,那么欧元依旧有较大下行的风险,下一个支撑位可能位于100周均线1.0650附近(图表22中橙色线)。

图表21:欧元兑美元(日线)走势技术分析

资料来源:彭博资讯,中金公司研究部

图表22:欧元兑美元(周线)走势技术分析

资料来源:彭博资讯,中金公司研究部

美元/日元(周内看涨)

美元/日元上周走出冲高回落行情:上周初美元/日元一度反弹至今年7月初前期高点145附近阻力之后一路走跌至200天均线142.50附近。向前看,考虑到RSI指数自超卖区域初现反弹迹象,我们认为如果美元多头本周可以重新向上突破200天均线142.50附近(图表23中绿色线),那么美元本周可能进一步走高,21天均线145附近可能是近期关键阻力所在(图表23中黄色线)。

图表23:美元兑日元(日线)走势技术分析

资料来源:彭博资讯,中金公司研究部

图表24:本周重要事件

资料来源:彭博资讯,中金公司研究部