一、证券行业概况

2023年,股票市场指数震荡下行,交投活跃程度同比下降,期末两融余额较上年末有所增长,全年股权融资进度同比明显放缓;债券市场发行增势不减,收益率震荡下行,期末债券市场指数较年初小幅上涨。

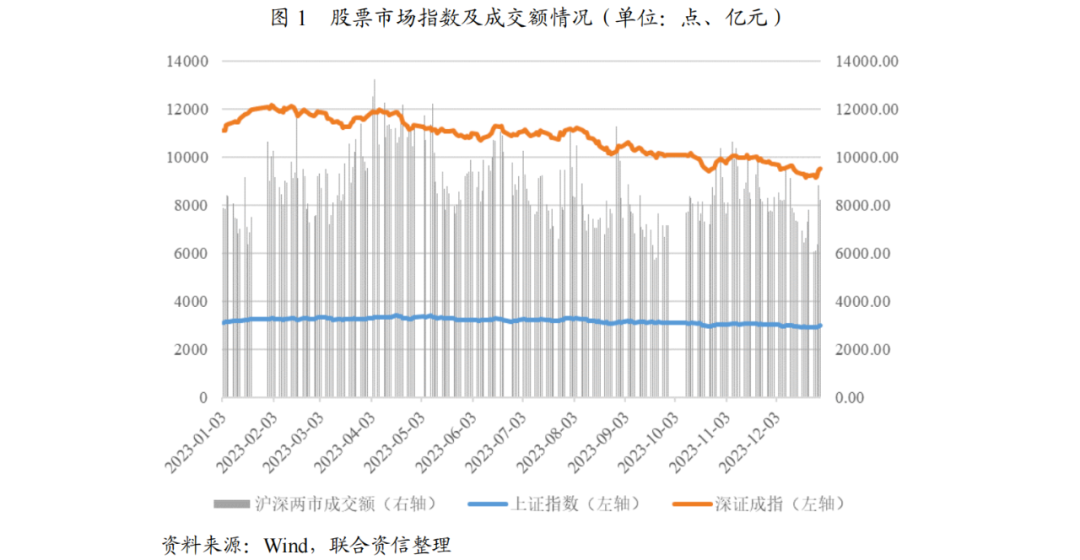

股票市场方面,2023年,股票市场指数震荡下行,交投活跃程度同比略有下降。截至2023年末,上证指数收于2974.93点,较年初下跌3.70%;深圳成指收于9524.69点,较年初下跌13.54%。根据交易所公布数据,截至2023年末,我国上市公司总数5346家,较年初增加267家;上市公司总市值77.76万亿元,较年初下降1.58%。根据Wind统计数据,2023年全部A股成交额212.10万亿元,同比减少5.27%。截至2023年末,市场融资融券余额1.65万亿元,较上年末增长7.17%,其中融资余额占比95.66%,融券余额占比4.34%。2023年,全市场股权融资募集资金合计1.13万亿元,同比减少32.80%;完成IPO和再融资的企业家数分别为313家和505家,企业通过IPO和再融资募集资金3565.39亿元和7778.91亿元,募资规模同比分别减少39.25%和29.37%。

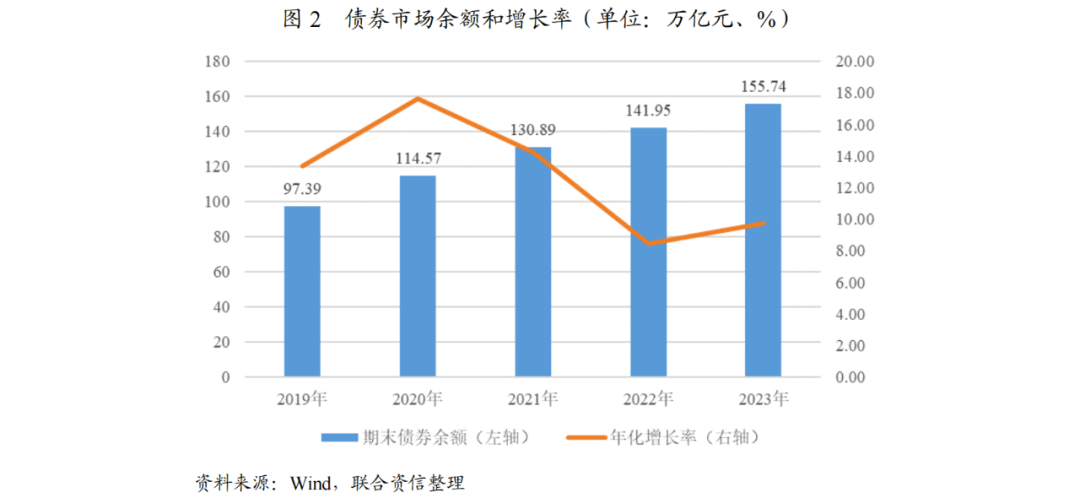

债券市场方面,2023年,境内债券市场收益率呈震荡下行态势,利率债继续维持窄幅波动格局,全年10年期国债收益率在2.54%~2.94%波动,1年期国债收益率在1.73%~2.40%波动;信用利差压缩至低位,信用债全年表现偏强;债券融资市场发行增势不减。根据Wind统计数据,2023年,境内发行各类债券5.10万只,发行额71.05万亿元,同比增长15.46%。截至2023年末,我国存量债券余额155.74万亿元,较上年末增长9.71%。2023年,境内债券交易总金额2572.74万亿元,同比增长18.14%;其中现券交易成交金额351.19万亿元,回购交易成交金额2131.66万亿元,同业拆借成交金额89.89万亿元。截至2023年末,中债-综合净价(总值)指数收于104.74点,较年初上涨1.49%。

资本市场改革持续深化,注册制全面落地实施进一步完善了多层次资本市场体系。

《中共中央关于制定国民经济和社会发展第十三个五年规划的建议》指出“积极培育公开透明、健康发展的资本市场,推进股票和债券发行交易制度改革,提高直接融资比重,降低杠杆率”,同时明确提出“深化创业板、新三板改革”“支持战略性新兴产业发展”等要求。2019年6月,证监会和上海市人民政府联合举办了上海证券交易所科创板开板仪式,科创板正式开板;7月22日,科创板首批公司上市交易,中国资本市场迎来了一个全新板块。2020年6月,证监会发布《中国证监会关于全国中小企业股份转让系统挂牌公司转板上市的指导意见》,建立新三板企业转板上市制度,新三板精选层连续挂牌一年以上企业可申请转板到科创板或创业板上市,加强多层次资本市场的有机联系。2021年9月,定位为“服务创新型中小企业的主阵地”的北京证券交易所注册成立。2022年5月,证监会发布《证券公司科创板股票做市交易业务试点规定》,深入推进设立科创板并试点注册制改革,完善科创板交易制度,提升科创板股票流动性、增强市场韧性。2023年2月,中国证监会发布全面实行注册制相关制度规则,标志着我国注册制制度安排基本定型及全面落实推广,对我国资本市场改革发展具有里程碑式的意义。

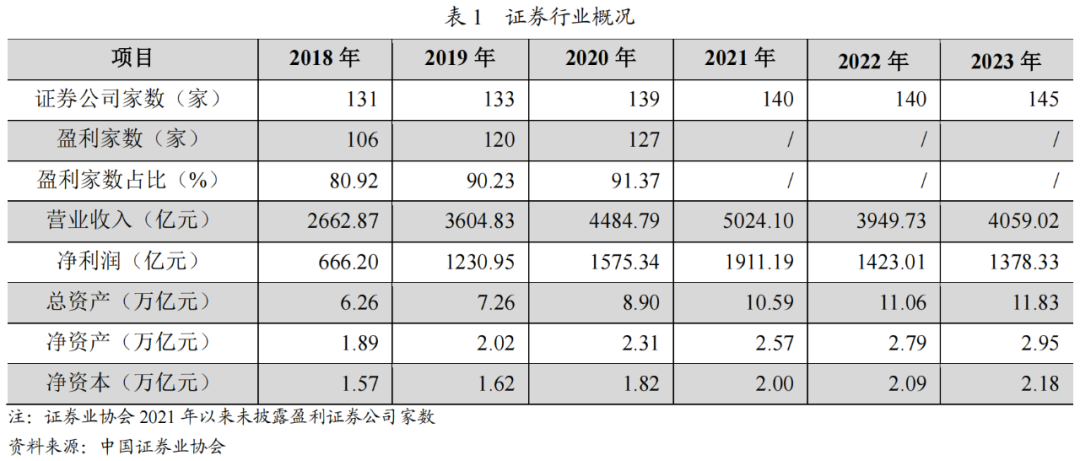

随着证券市场规模逐步扩大,证券公司资产规模逐年增长;2023年,证券公司业绩表现一般,全行业实现收入同比有所增长,但净利润规模同比下降。同年,证券公司收入结构同比发生较大变化,证券投资收益占比明显回升。

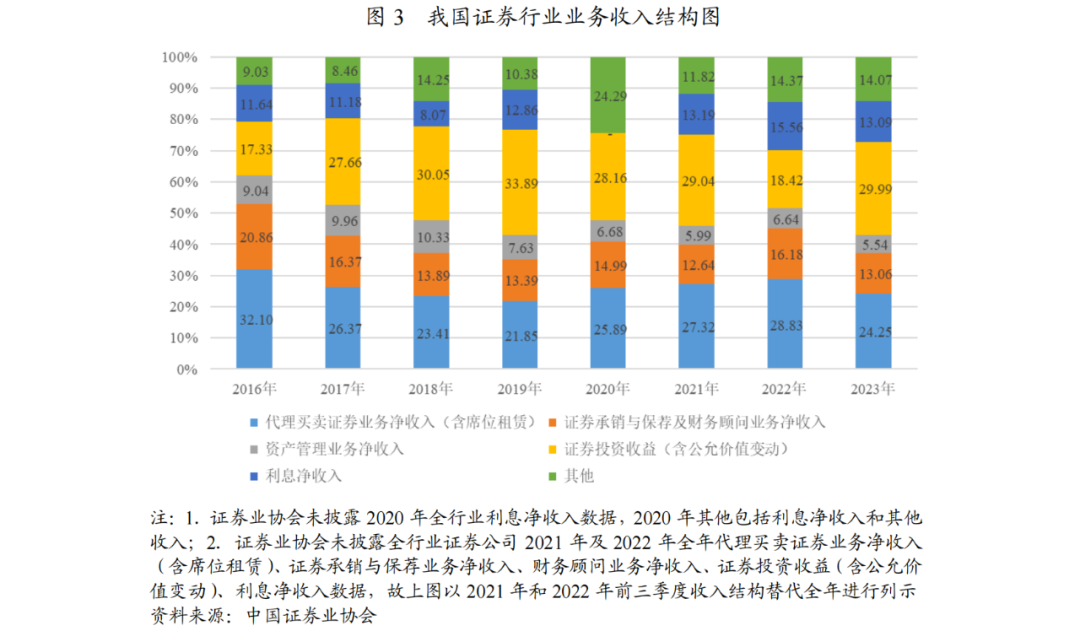

近年来,证券公司的数量呈稳步增长态势。截至2023年末,全行业证券公司较上年末增加5家;总资产较上年末增长6.96%;净资产较上年末增长5.73%;净资本较上年末增长4.31%。2023年,证券公司实现营业收入同比增长2.77%,净利润同比下降3.14%,经营业绩同比有所下滑,整体表现一般。2023年,受证券市场波动等因素综合影响,证券公司收入结构同比发生较大变化,证券投资收益占比明显回升,为证券公司最主要收入来源。

证券公司行业集中度较高,头部效应显著。

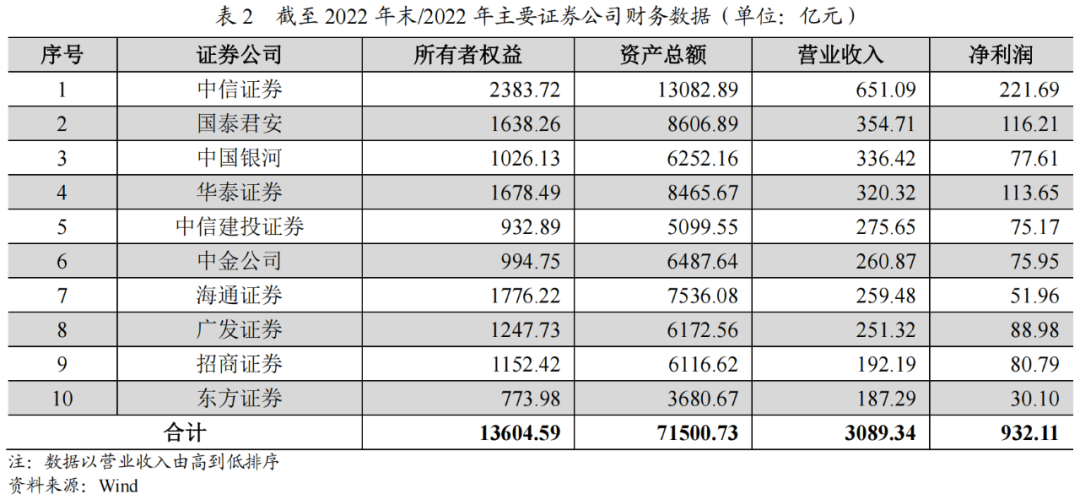

证券公司行业集中度较高。按证券公司营业收入排序,2022年,前十大证券公司实现营业收入合计3089.34亿元,净利润932.11亿元,占全行业营业收入和净利润的比重分别为78.22%和65.50%。截至2022年末,前十大证券公司资产总额为7.15万亿元,净资产总额为1.36万亿元,分别占全行业总资产和净资产比重的64.65%和48.76%,证券行业集中度进一步提升。未来,大型券商可以凭借规模、平台、品牌、政策倾斜等多方面优势将龙头优势进一步扩大,证券公司的行业集中度仍将维持在较高水平。

二、行业政策

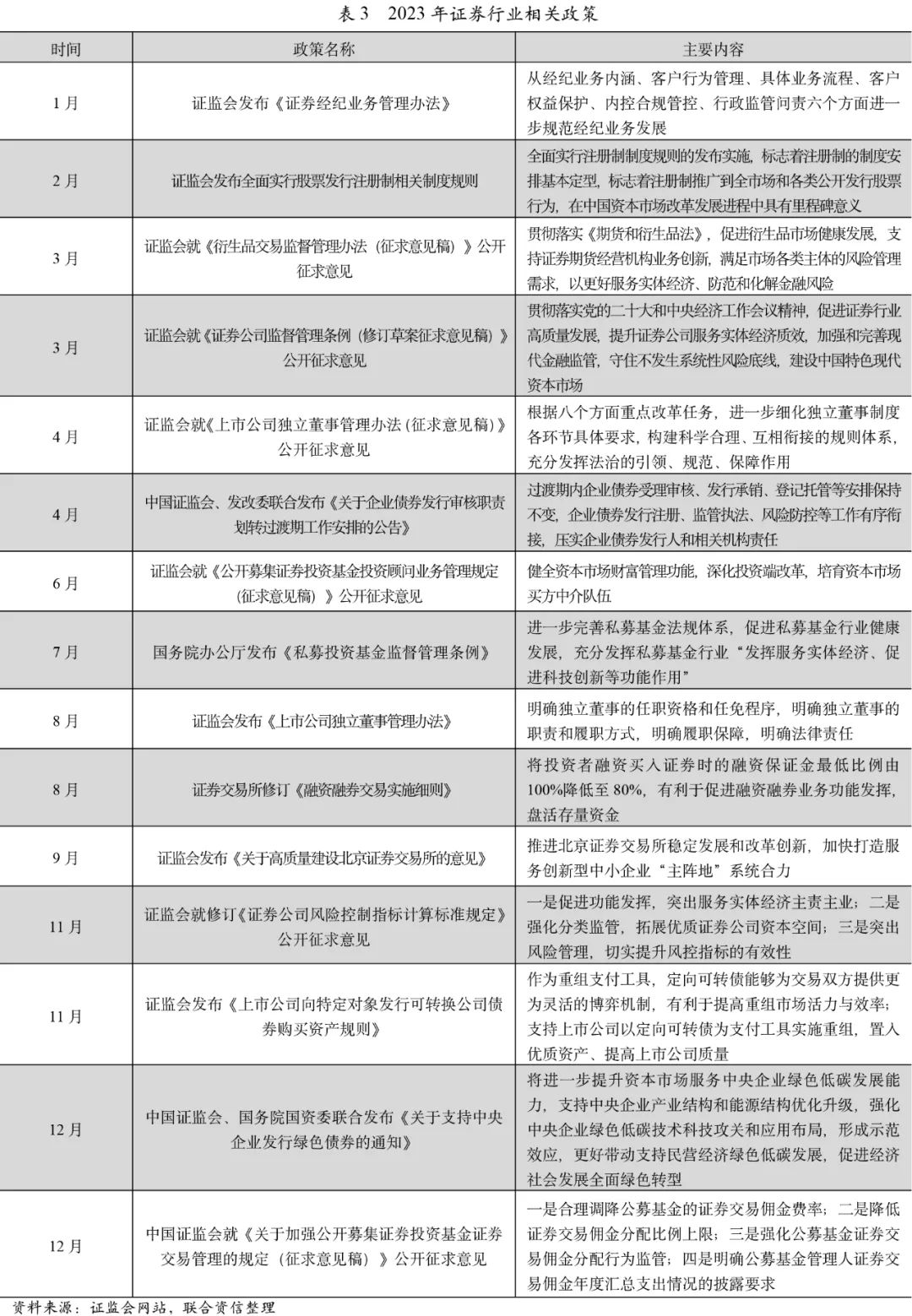

在资本市场深化改革背景下,证券公司严监管态势将延续;新《证券法》等纲领性文件出台,多项利好政策、业务规则和指引密集发布,有望推动资本市场和证券行业健康有序发展。

在资本市场深化改革背景下,在加强金融监管、防范金融风险的监管要求下,“严监管、防风险”仍将是监管的主旋律。随着新《证券法》等纲领性文件出台,资本市场基础设施建设的持续推进,证券行业多项业务规则、指引密集发布。2023年4月,证监会就《证券公司监督管理条例(修订草案征求意见稿)》公开征求意见,本次修订立足提高证券业服务实体经济质效,旨在完善证券公司监管基础制度,提升证券公司防范化解重大风险的能力,引导证券公司加强公司治理和内部管理,回归行业本源,从长期来看有利于行业平稳发展。2023年7月,证监会指导中国证券业协会发布《证券公司债券业务执业质量评价办法》,本次对2020年《证券公司公司债券业务执业能力评价办法(试行)》的修订,进一步聚焦注册制下提升债券业务执业质量内涵和要求,对评价指标体系进行了全面优化,旨在推动证券公司强化债券业务全流程规范管理,进一步夯实注册制下证券公司的“看门人”责任。2023年11月,证监会就修订《证券公司风险控制指标计算标准规定》公开征求意见,具体来看,本次修订对证券公司开展做市、资产管理、参与公募REITs等业务的风险控制指标计算标准予以优化,并适当调整连续三年分类评价居前的证券公司的风险资本准备调整系数和表内外资产总额折算系数,对合规稳健的证券公司拓展资本空间、提升资本使用效率有明显积极作用。

三、未来动向

“马太效应”延续,分层竞争格局持续,中小券商仍面临发展压力和寻求差异化转型道路;证券行业并购仍是循序渐进的过程。

自2019年证监会提出构建航母级券商以来,行业内兼并收购时有发生,整体来看,以推进客户覆盖、获取优质团队、实现业务互补和区域布局互补的并购取得了相对较好的效果,如华泰证券并购联合证券、中金公司并购中投证券等;2023年11月,证监会再次发声支持头部券商通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,发挥服务实体经济主力军和维护金融稳定压舱石的作用。地方券商对地方发展和资本运作发挥着重要作用,国资背景股东除了经济效益,还需要考虑地方税收、牌照资源、人员安置等问题,因而不会轻易放弃控制权。同时并购后的整合问题,合并后的业务团队整合、渠道网点取舍、企业文化融合、管理架构设置均对新券商的管理能力提出了更高要求,因而证券行业并购仍是渐进式的过程。

随着行业政策红利持续向头部券商倾斜以及资源投入效果的逐步显现,大型券商的综合实力持续提升,未来行业的资本、收入以及利润仍会向头部缓慢集中。头部券商的业务结构多元,收入结构均衡,盈利稳定性较强,同时大量的人才和资金投入,使大型券商的渠道建设、产品供应、投研实力、风险控制、金融科技等方面都较中小券商具备明显优势。面对上述情况,中小型券商面临较大发展压力和空间不足问题,需结合市场环境、自身禀赋及其所在区域的特色化需求,打造自身核心竞争力,在特定行业、区域内精耕细作,逐步转向差异化、特色化发展道路。

多层次资本市场制度持续完善,严监管态势持续。

2023年注册制相关规则全面落地实施,我国资本市场改革进一步深化,随着《证券公司监督管理条例(修订草案征求意见稿)》《证券公司债务业务执业质量评价办法》等行业监管政策出台,监管机构对证券公司监管的基础制度、债券业务执业质量要求以及风控规范性都有更进一步的明确和完善。未来,监管机构预期将进一步压实证券公司“看门人”职责,针对投行业务、研究报告业务及资管业务的专项检查频率预计将有所增加,行业处罚频次将有所提升。整体看,“严监管、防风险”仍是监管的主旋律,重点需要关注投资银行、资产管理、研究报告的等业务的内部控制制度健全情况以及业务开展过程中的尽责情况。2024年,证券公司出现重大风险事件的概率仍较小,涉及业务资质暂停的重大处罚仍是影响券商个体经营的重要风险之一。