客户保证金如何影响债市——理解股债跷跷板效应的流动性视角

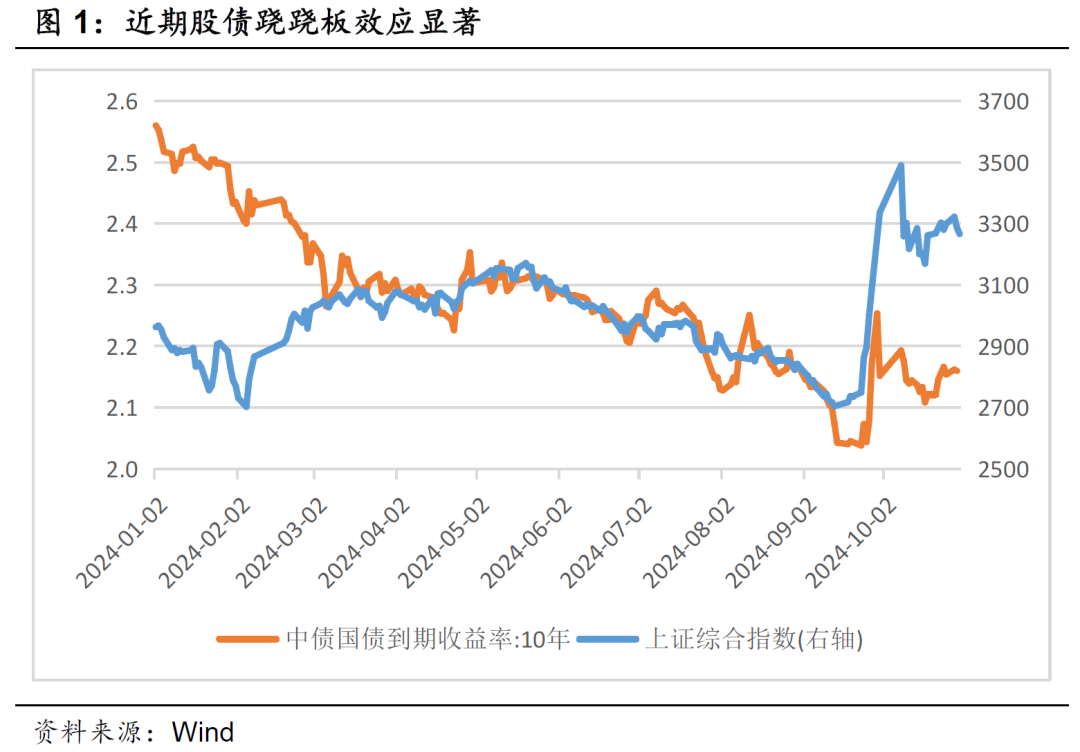

自从三季度末一揽子宏观调控政策密集发力以来,市场风险偏好出现了明显回升,股票市场无论是从指数的角度还是从交易量的角度看,市场预期和交易活跃度都出现了大幅改善。与此同时,受风险偏好回升影响,处于历史底部的债券利率则出现了一定程度的调整,尤其是在股市情绪升温的阶段,债市承压更为明显,股债跷跷板效应成为了主导近期债市走势的核心因素。股债跷跷板效应之所以存在,除了金融市场风险偏好的扰动和市场交易情绪的传导效应以外,流动性方面的实质影响更为关键。本文将聚焦于股票市场的重要资金来源——证券公司客户保证金存款,从流动性的实质影响的角度剖析股债跷跷板效应。

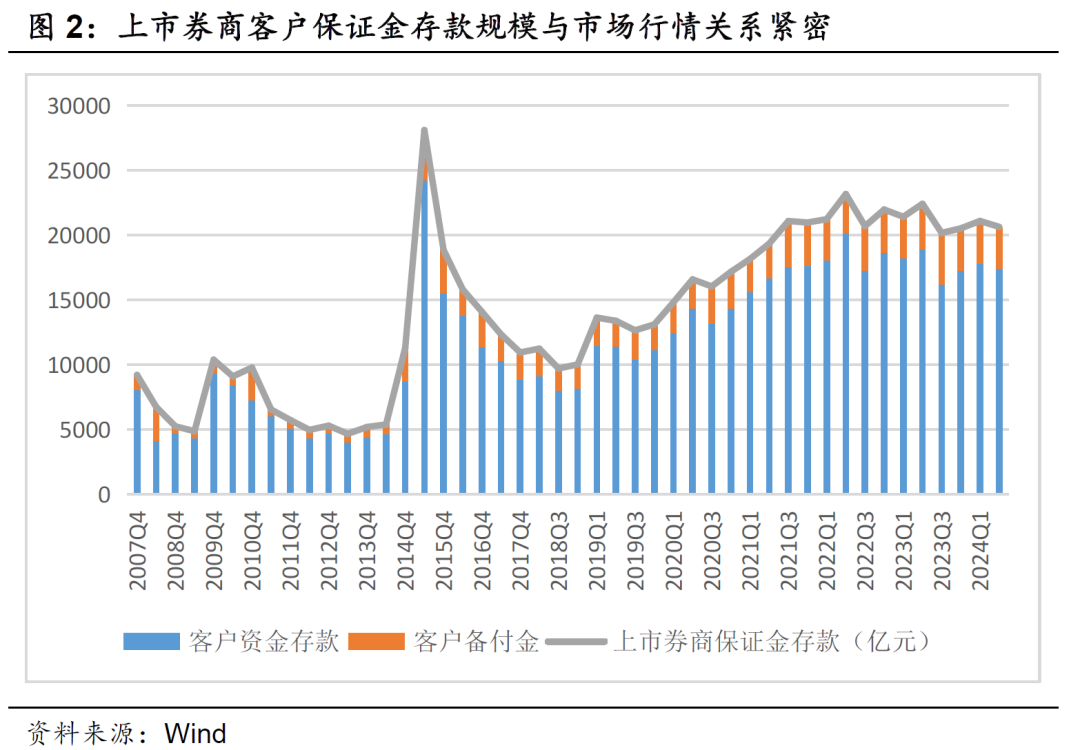

证券公司客户保证金存款,是指证券经营机构的客户为保证足额交收证券而存入的资金、出售有价证券所得到的所有款项(减去经纪佣金和其他正当费用)、持有证券所获得的股息、现金股利、债券利息、上述资金获得的利息以及证监会认定的其他资金。简单概括,就是客户名下用于证券交易的全部资金。从具体构成看,证券公司客户保证金存款主要由客户资金存款和客户备付金构成,其中客户资金存款占据了绝大部分。由于国家统计局公布的证券公司客户保证金仅有年度数据且仅更新至2022年,因此我们选取上市券商季报数据进行统计。从历史数据看,证券公司客户保证金存款规模与股市的行情密切相关,牛市中证券公司客户保证金存款增长迅猛,熊市中则快速下滑。近年来股市波动幅度有所收敛,证券公司客户保证金存款规模整体呈现稳中有升态势。

证券公司客户保证金存款如何影响债市?首先,股票和债券作为金融资产,定价的核心逻辑依然是经济基本面以及与之相关的企业盈利状况,因此经济周期的波动是决定金融资产定价和风险偏好切换的主导因素,也是股债跷跷板效应存在的根本原因。当经济周期向上(预期改善)的阶段,无风险利率回升叠加市场风险偏好改善,带动资金由债市流向股市:一方面居民和企业可能选择赎回固定收益类资管产品,转而投向偏权益类资管产品,或是混合类资管产品减少固收类资产配置同时增加权益类资产仓位,使得资金从债市向股市流动;另一方面居民和企业可能选择赎回固定收益类资管产品,或者直接将持有的银行活期存款转入保证金账户去购买股票或是场内基金,同样使得资金从债市向股市迁移,其中后者就会带来证券公司客户保证金存款的上升。但无论是上述哪种路径,都会直接分流债市配置资金,减少债市配置需求。

其次,虽然一般存款(居民和企业活期存款)和非银同业存款(固收资管产品托管资金)转化为证券公司客户保证金存款整体而言会带来负债成本的降低(目前保证金存款的利率普遍也已降至0.1-0.2%),但由于证券公司客户保证金存款会随着股票交易,在不同的券商存管银行之间高频流动,从而导致银行负债端稳定性的大幅降低,银行流动性管理难度加大,一方面减少债市稳定资金降低配置需求,另一方面也会加剧债市资金面波动。

展望未来,随着一揽子稳增长政策和股市支持政策的持续发力,股市交易活跃度和成交量的改善有望延续。而前期市场乐观情绪充分宣泄后,近期的震荡盘整也有利于行情的延续,股市有望由快牛走向慢牛。股市慢牛行情若得以延续,股市对债市资金的分流效应也将大概率延续,银行负债端不稳定性加剧对资金面的扰动也将持续存在,未来一段时间对债市仍需保持谨慎。

吉灵浩 SAC:S0360623070003