【市场综合概述】

一、市场价格:

本周上海钢筋网片价格整体小幅下跌,相比上周价格跌势已有明显好转,详见下图:

图1:本周上海钢筋网片主流规格及原材价格周环比情况

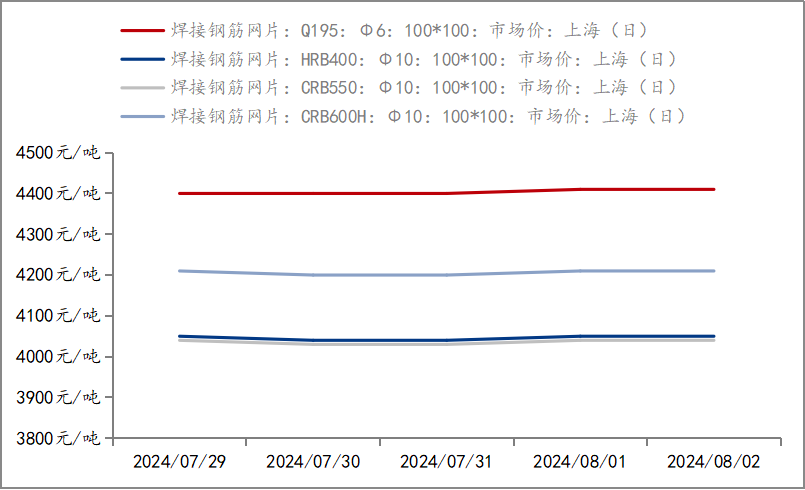

截至8月2日,上海钢筋网片市场现货CRB550-10的价格大致处于3700元/吨左右,也有部分高位资源处于3900元/吨,市场近一个周价格波动幅度不大,跟随原材价格起伏处于正常区间。详见下图:

图2:本周上海市场钢筋网片主流规格价格走势

二、市场情况:

本周市场情况相比上周出现略微好转。八月伊始,淡季并未进入尾声,市场所呈现的“淡季更淡”的局面已成明显定局;工地方面,市场反馈属实悲观,尤其最近高温天气影响,不仅施工进度有所减缓,甚至部分项目开始叫停,市场处于摇曳观望的局面。此外,目前下游集采开展的情况也较为一般,采购量持续下降,采购资金大幅下滑,利润率不能有所保障。成交方面,就市场调研结果来看,本周市场原材价格小幅下跌,加工厂商跟跌幅度基本一致,明显看出,目前网片市场需求相比往年处于弱势期,市场竞争十分激烈。其次,由于各加工厂的发展模式有所转变,大厂开始不断扩张市场份额,但这意味着需要付出更多的资金与精力,风险较高。而中部及部分小厂开始不断收缩规模,减少风险较高的订单。本周市场询价客户十分稀少,实单成交更为一般,大多询价客户认为后续价格或有继续下调之势且工地资金未有明显好转,所以并不急于下单。不过虽终端需求上扬速度较慢,但工地项目存量仍在,大多厂商心态整体呈现出悲观的一面,也有部分厂商认为下周行情或有好转。回顾本周订单情况,小厂订单基本以小网为主,大网订单零零散散,大厂大网订单进入空单期,产线未达饱和状态。整体来看,网片市场需求恢复速度相比往年明显较慢,甚至有减半的情况出现,新增速度明显不及预期。

【市场消息传导】

央行率先“三箭齐发”,一线城市跟进LPR下调首套房贷利率,北京、深圳首套房贷利率降至3.4%,广州有银行首套房贷利率降至3.1%,但对钢材短期需求提振有限,且传统需求淡季,多地继续发布高温橙色预警,部分重点省份还在经历雷暴大风天气。终端市场仍处于行业淡季,下游需求难以提高,甚至引发负反馈,而宏观层面在重大会议结束后缺乏超预期消息,即便央行“三箭齐发”,但从市场反应看利多效果有限。因而,淡季库存消化进度缓慢。

【原材市场综述】

本周原材价格宽幅下跌,周价格环比下跌30-40元/吨。截止8月2日,Ф10盘螺3390元/吨,环比上周下跌40元/吨;Ф10高线3400元/吨,环比上周下跌30元/吨;Ф6.5拉丝材3430元/吨,环比上周下跌30元/吨。具体来看,因终端市场仍处于行业淡季,下游需求难以提高,淡季库存消化进度缓慢,旧国标资源仍面临一定的去库压力。钢联数据显示,螺纹表观需求回落11.4万吨至215.62万吨,线材表需下降7.58万吨,总库存增加2.15万吨。弱需求导致钢厂亏损扩大,进而导致供应减量。本周唐山主流样本钢厂平均亏损215元/吨,周环比增加92元/吨;76家独立电弧炉建筑钢材钢厂平均利润为-209元/吨,谷电利润为-88元/吨,亏损幅度持续扩大;247家钢厂盈利率降至6.49%,环比减少8.66个百分点,同比减少58.45个百分点。为优化生产结构、控制成本并适应市场需求变化,截至7月31日,共有38家钢厂相继启动了检修计划,初步计算,减产检修共计影响建筑钢材产量约336万吨。本周247家钢厂高炉开工率及产能利用率均环比下降,日均铁水产量236.62万吨,为8周低位,环比降幅超1%;全国独立电弧炉开工率、产能利用率环比降幅较为明显,均达3月来最低,日均粗钢产量环比减少5.76%。

综合当前供需情况来看,淡季终端需求表现始终较弱,且钢厂整体库存降幅有限,叠加新旧标转换加剧了钢材现货价格跌势,即便钢厂检修增多,但也将引发原料端支撑走弱,宏观政策支撑逻辑并不占优。笔者认为,市场悲观性抛售已告一段落,预计短期螺纹盘面价格将呈低位整理态势。