来源:芝商所CMEGroup

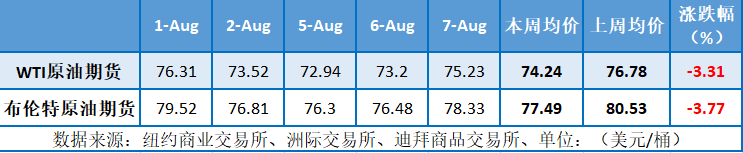

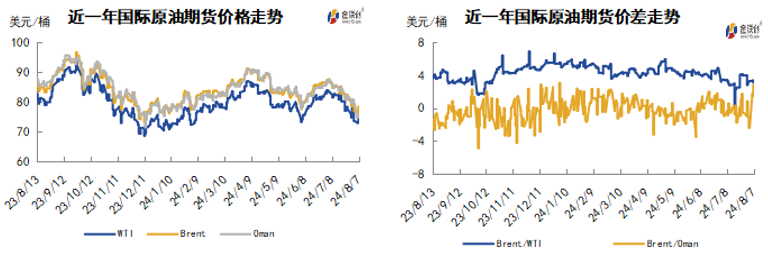

导言:本周(8.1-8.7),原油整体呈现先抑后扬的走势。WTI本周均价74.24美元/桶,较前一周下跌2.54美元/桶,或-3.31%。周内,导致油价承压的主要因素有:美国经济数据不佳,全球股市下跌以及市场避险情绪升温。对油价起到利好支撑的因素主要有:EIA数据显示美国原油库存减少。

国际原油市场走势回顾

本周原油期货市场回顾

本周(8.1-8.7),原油整体呈现先抑后扬的走势,周均价环比下跌。

周内,经济面的利空压力加重导致油价下跌。近期发布的美国非农就业数据显示,失业率以及PMI数据均不及预期,投资者对美国经济前景不佳的担忧进一步升温,美国供应管理协会数据显示,美国7月制造业采购经理人指数(PMI)下降1.7个百分点至46.8%,为2023年11月以来最低,美国劳工部数据显示,美国7月非农就业岗位增加11.4万个,低于市场预期的17.5万个,7月失业率增长0.2个百分点至4.3%,创近三年来新高。此外,受经济数据不佳的影响,全球股市普遍下跌,市场避险情绪升温,作为风险资产的原油期货下行压力也进一步加重。

但另一方面,周内后期,美国原油库存的减少对油价起到支撑作用。美国能源信息署数据显示,截止2024年8月2日当周,包括战略储备在内的美国原油库存总量较一周前减少299.2万桶至8.05154亿桶,美国商业原油库存量较一周前减少372.8万桶至4.29321亿桶。

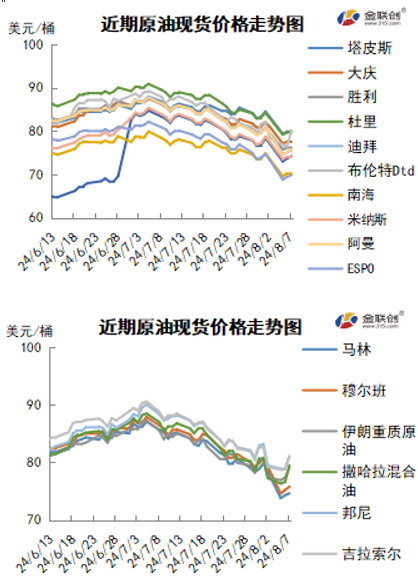

本周原油现货市场回顾

本周,国际原油现货均价环比下跌。中东原油市场,沙特对亚洲市场上调了其9月份原油官方售价,为三个月来首次,但对其他地区则下调了其9月份原油官方售价。沙特阿美石油公司将9月份销往亚洲市场的原油官方售价上调了0.10-0.20美元/桶,其中阿拉伯轻质原油的官方售价上涨0.20美元/桶为阿曼/迪拜均价升水2.00美元/桶,达到两个月高点,但涨幅不及市场预期。与此同时,沙特阿美石油公司对美国市场下调了其9月份所有原油的官方售价0.75美元/桶,其中阿拉伯轻质原油的官方售价跌至ASCI升水4.10美元/桶。

另外,沙特阿美石油公司将9月份销往西北欧和地中海的所有原油的官方售价都下调了2.75美元/桶,其中阿拉伯轻质原油的官方售价分别为ICE布伦特升水1.25美元/桶和ICE布伦特升水1.15美元/桶。此外,在沙特本周初对亚洲市场上调了9月份原油官方售价后,阿布扎比国家石油公司(ADNOC)也上调其9月份原油官方售价。阿布扎比国家石油公司将9月份穆尔班原油的官方售价上调至83.80美元/桶,同时将9月份上扎库姆原油的官方售价定为高于穆尔班原油官价0.05美元/桶。卡塔尔和伊拉克原油的官方售价将很快公布,且预计9月至10月装中东原油的装船计划将于下周初公布。亚太原油市场方面,越南PV OIL公司发布标书出售两船各30万桶分别于9月29-10月3日和10月22-26日装ChimSao原油船货,该标书将于8月12日截标。

原油期货市场影响因素分析

供需因素

本周,供应方面,由于俄罗斯国内炼油开工率反弹至六个月高位,该国海运原油出货量目前已降至1月份以来的最低水平,并且很可能至少持续到8月底。有机构预测,俄罗斯7月和8月的海运原油流量将保持在每天270万桶左右,但9月将小幅反弹至每天290万桶,届时俄罗斯炼油厂预计将开始传统的秋季维护。由于乌克兰无人机反复袭击扰乱了国内炼油厂,4月和5月的出口量从每天360万桶降至370万桶,降幅相当可观。

需求方面,全球石油需求的复苏路径仍然不明朗,经济复苏的不平衡可能会继续影响需求前景。市场需要密切关注全球经济指标和能源消费趋势,以更好地预测需求的变化。随着经济增长疲软导致燃料需求下降,今年中国的石油进口量和炼油厂开工率均呈低于2023年的趋势。有机构认为,虽然中国的经济数据依然令人失望,但正开始看到更大幅度的全球石油库存下滑,这表明供应增长滞后于需求增长。

*美国库存变化和基金持仓情况,可订阅完整周报查看。

原油期货市场走势行情

下周市场展望

技术图上,WTI原油期货价格在当周先抑后扬。当周提振油价的主要因素:一是中东紧张局势延续;二是Sharara油田生产遭遇不可抗力;三是EIA原油库存降幅超预期。当周打压油价的主要因素:一是美元汇率反弹;二是全球股市遭遇抛售;三是担心美国经济可能濒临衰退;四是美联储连续第八次维持利率不变。截至7日,WTI报收75.23美元/桶,环比下跌2.68美元/桶或-3.44%;截至7日当周,WTI的周均价为74.24美元/桶,环比下跌2.54美元/桶或-3.31%。从技术形态上来看,油价走势看跌。

经济方面,周内美国方面,美国服务提供商新业务指数改善至一年来最高水平。报告显示在经济继续增长的同时,企业转嫁成本上升的能力有限。包括运输成本上涨和工资增长在内的投入价格综合指标攀升。即便如此,产出价格涨幅仍放缓至六个月低点。从产值角度来看,增长已经变得令人担忧,服务业进一步走强的同时,制造业却重陷萎缩。PMI初值数据意味着第三季度初的理想情境,经济以稳健步伐增长的同时通胀缓和。

本周,1日,OPEC+在监测会议上暗示石油供应保持不变,维持下个季度开始恢复早前暂停产量的暂定计划。石油输出国组织及其盟友已同意,从10月开始逐步恢复为提振油价而于2022年末暂停的产量。第四季度日产量将增加约54万桶。

沙特阿美将9月份面向亚洲客户的阿拉伯轻质原油官方每桶售价提高了20美分,具体为阿曼-迪拜地区基准价格+2美元,不过这低于交易商和炼油商所预测的50美分涨幅。对欧洲的阿拉伯轻质原油价格下调了2.75美元,这是自新冠疫情最严重时期以来的最大降幅。

金联创预计下周(8.8-8.14),来自全球经济前景与原油需求预期的压力,持续打压原油市场。虽然中东地缘政治局势依旧紧张,但由于尚未波及到产油国,因此对于油市的提振作用有限。接下来需要关注伊朗与以色列的关系是否会恶化,一旦伊朗加入战局,或将提振油市,反之则难以阻止油市的疲软步伐。