本文源自:期货日报

昨日焦煤、焦炭期货持续下行,主力合约均创一年来新低。市场人士认为,随着钢材价格下跌,钢厂利润进一步压缩,高炉检修继续增多,钢厂减产导致原料需求下滑,带动煤焦价格不断下行。需警惕的是,当前焦煤期货已接近三季度蒙煤进口成本,若价格继续走低将影响后续蒙煤竞拍,叠加负反馈逻辑已开始兑现,价格进一步下跌的阻力将增大。

焦煤 负反馈预期兑现

涂伟华

今年以来,在“房住不炒”和“化解地方债务风险”等基调下,宏观因子对黑色系商品的影响有所减弱,市场更多地博弈产业现实逻辑。三季度,焦煤期货受供应回升预期和需求负反馈担忧影响,价格创下年内新低。需警惕的是,当前焦煤期价已接近三季度蒙煤进口成本,若价格继续走低将影响后续蒙煤竞拍,叠加负反馈逻辑已开始兑现,价格进一步下跌的阻力将加大。

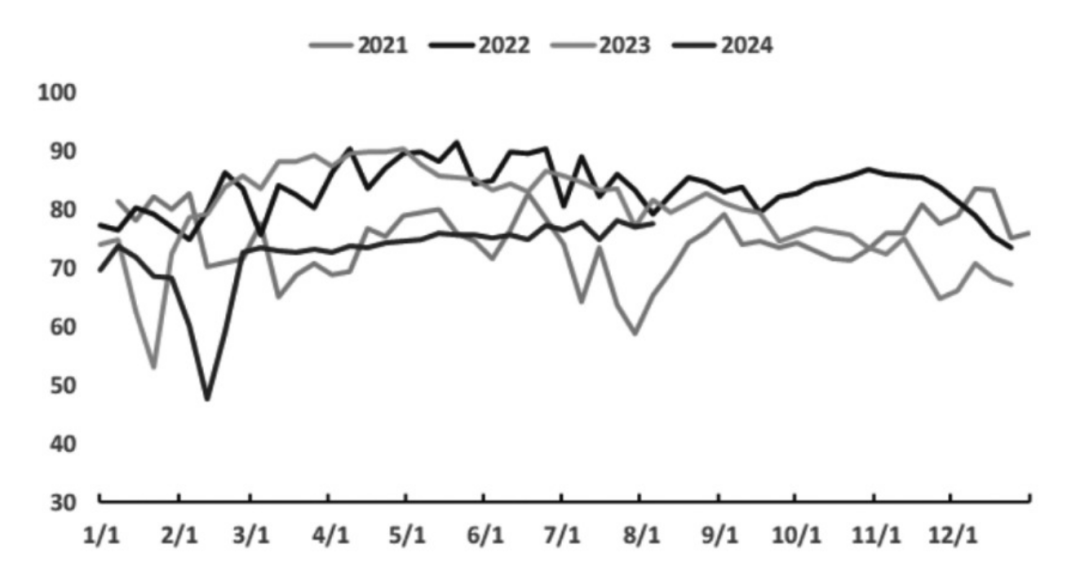

图为全国523家炼焦煤矿精煤日均产量(单位:万吨)

图为全国523家炼焦煤矿精煤日均产量(单位:万吨)5月下旬,焦煤期货在经历短暂的政策预期交易之后,进入了持续两个多月的下行周期。截至8月12日,焦煤2409合约报收于1360元/吨,较5月24日高点下跌470元/吨,跌幅达25.7%。焦炭、螺纹钢等黑色系商品同期跌幅均未超过20%,可见本轮焦煤走弱除了有终端需求疲弱带来的共性压力,还有其供应相对宽松的个性原因。从K线形态来看,焦煤期货始终受5日线和10日线压制,市场氛围之弱可见一斑。另外,焦煤2501合约近期快速补跌,9-1价差自7月上旬的-150点持续走强,至8月12日回升到-28点,显示在近一个月内,市场悲观氛围已由近月传递到远月。

焦煤现货市场跟随期货走弱,不过现货跌幅较小,尤其是原本就定价低、性价比高的蒙古国焦煤降价相对平缓。截至8月12日,甘其毛都口岸蒙5#原煤报价1220元/吨,较5月下旬降价8.3%,折算期货仓单成本1510元/吨,根据三季度蒙煤坑口价估算,进口贸易商仍有120~170元/吨利润,即三季度蒙煤进口成本折算仓单价在1350元/吨附近,当前焦煤期货价格已接近进口成本线。国产煤方面,8月12日,吕梁、临汾低硫主焦煤报价分别为1730元/吨和1760元/吨,较5月下旬跌12.6%和12.4%。

今年国内焦煤产量的转折点在6—7月。应山西省安委办要求,山西三部门在2024年2月7日—5月31日联合开展煤矿“三超”整治工作,本轮整顿十分严格,对假整改、整改不彻底煤矿一律责令停产,致使上半年山西省煤炭产量同比明显回落。统计局数据显示,今年1—6月,山西原煤累计产量5.9亿吨,同比下降13.5%。虽然当前产地仍有严格的安监环保要求,但山西省煤矿开工率6月份开始边际修复,虽较去年同期煤矿普遍超产时的开工率仍有差距,但比5月份已明显改善。具体产量来看,截至8月9日当周,全国523家炼焦煤矿原煤日产202.4万吨,较二季度低点增产12.7万吨;精煤日产77.7万吨,较二季度低点增产4.8万吨,市场对下半年国内焦煤增产预期不断兑现。

根据海关总署统计,2024年6月我国进口炼焦烟煤986.7万吨,环比增1.95%,同比增27.49%;1—6月我国累计进口炼焦烟煤5738.7万吨,同比增26.99%,今年焦煤进口量在去年高基数背景下进一步实现了显著增长,很大程度弥补了国内产量的缺失,对国内炼焦煤价格形成压制。分国别来看,前6个月我国焦煤进口主要来自蒙古国、俄罗斯、加拿大、美国,以及澳大利亚,进口占比分别为51.5%、26.4%、7.8%、6.0%,以及5.0%。其中,最值得关注的是,蒙煤1—6月进口量同比增加728.0万吨,增幅高达32.7%,贡献了进口增量的62.1%。今年中蒙煤炭贸易的一大热点是蒙古国西伯库伦口岸与中国策克口岸的跨境铁路于5月29日完工,该铁路采用我国标准轨距,投入使用后大大增加了策克口岸的蒙煤通关效率。不过,由于当下国内煤价持续走弱,蒙交所线上竞拍氛围开始转淡,8月12日最新拍卖的蒙3#精煤已经底价成交,若国内煤价继续走低,蒙交所或出现流拍现象,影响后续蒙煤进口。

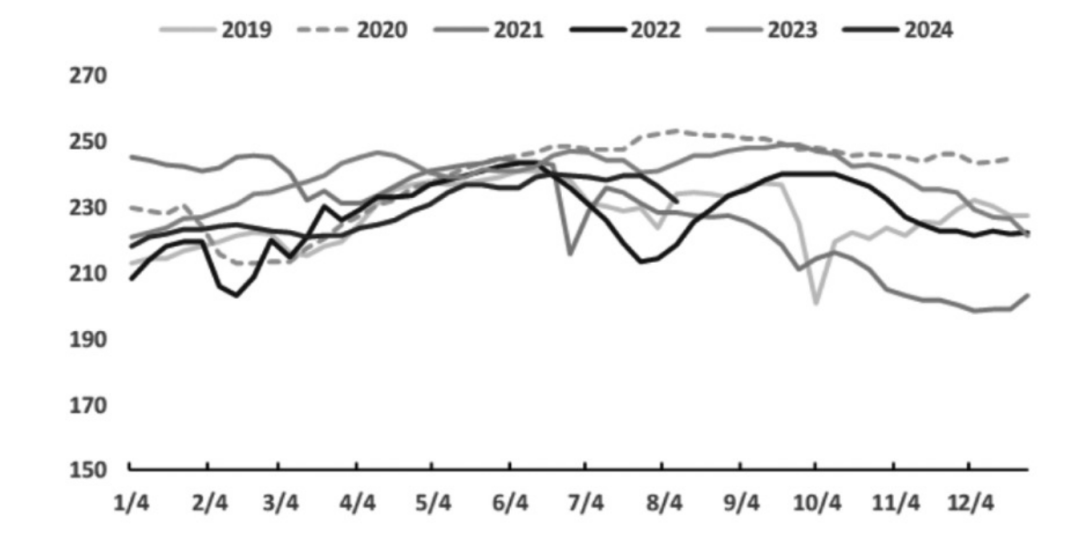

图为247家钢铁企业日均铁水产量(单位:万吨)

图为247家钢铁企业日均铁水产量(单位:万吨)市场对煤焦的需求博弈自5月份就开始启动。首先,第一阶段,据统计,5月10日当周全国247家钢厂铁水日均产量达234.5万吨,当时市场普遍认为本轮铁水日均产量顶部区间在235万~240万吨,煤焦下游需求见顶预期增强。第二阶段,由于钢材产量高企,钢厂利润迅速收缩,截至8月9日当周,247家钢厂盈利率仅5.2%,较5月高点下跌48.9个百分点,显示目前绝大多数钢厂都已陷入亏损。在利润收缩的背景下,产业链负反馈预期兑现,铁水产量由7月底239.6万吨/天连续两周回落,至8月9日已降到231.7万吨/天。需警惕的是,焦煤需求端压力从积蓄到释放已历时两个多月,虽然产业链负反馈仍在演绎当中,但经历快速减产后,未来进一步降产的速度和幅度都将逐渐放缓,重点关注铁水产量何时见底。

整体来看,近期商品基本面主导盘面走向,而焦煤的供应端、需求端均有压力,带动期货、现货市场弱势运行。不过,随着焦煤价格持续走低,一方面蒙交所线上竞拍氛围逐渐走弱,或影响后续蒙煤进口,另一方面负反馈已由钢厂传导至焦企,中焦协呼吁亏损企业加大限产,负反馈压力释放完毕的时间节点或是下一个博弈重心。综上,虽然市场氛围依然疲弱,但未来几周煤价进一步下跌的阻力将逐渐增加,警惕市场逻辑切换。(作者单位:宝城期货)

焦炭 供给下降空间较大

杜鹏

近期,焦炭现货第三轮提降全面落地之后,第四轮提降也即将来到。目前,期现价格同步下行,这背后是多方面因素形成的,其中之一就是焦企利润。

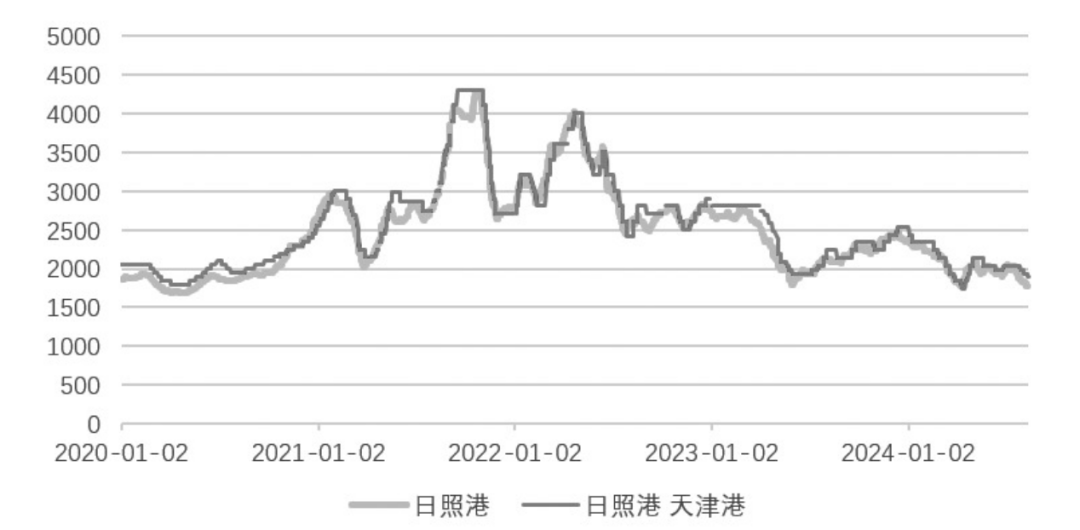

图为港口准一级焦报价(单位:元/吨)

图为港口准一级焦报价(单位:元/吨)焦企亏损主要受两方面因素影响:一方面,7月份以来,钢材消费进入淡季,成材处于累库状态,钢材价格一落再落,钢厂由于亏损选择主动检修,仅一个月时间,铁水产量就从240万吨降至230万吨附近,降幅接近10万吨,以平均0.5焦比测算,每日焦炭用量减少5万吨,一周就有35万吨。刚需减少,使焦炭供给由之前的偏紧逐渐变为宽松。

另一方面,虽然近期焦炭价格不断走低,但焦煤价格也在不断下行。以介休主焦煤(A<10.5,S<1.3,G>80)为例,自焦炭降价开始,焦煤价格从7月初1750元/吨降至现在1600元/吨,下降幅度达150元/吨。但即使焦炭降价,焦企利润减少相对有限,焦企依然有动力保持较高的生产意愿。

面对价格不断走低的焦炭市场,8月12日,中焦协市场委员会召开市场分析会,山西、山东、河北等地主要焦企参加了此次会议。与会企业认为:一是亏损企业要加大限产力度,限产比例要达到30%以上;二是降低原料库存,对达不到预期的煤种停采;三是做好长期应对市场下滑的准备,100万吨及以下独立焦企要加快转型,避免长期亏损被动退出。

其实,焦企限产比例一直比较高,截至8月9日,全国独立焦企产能利用率为73.72%。产能大于200万吨,焦炉产能利用率在76.71%,产能小于100万吨 ,焦炉产能利用率在47.90%;产能在100万~200万吨,焦炉产能利用率为71.19%。可以看出,因产能小于200万吨,其不能够配套完善的化工设备,亏损比较大 ,已经大比例地进行限产,尤其是100万吨产能以下的,限产比例已经高于产能的一半。因此,影响限产力度的依然是利润,如果焦价继续下行,后期焦炭供给下降还有较大的空间。

在房地产价格下行的背景下,基建投资也相应下降,建材消费不足。目前,每日建材成交维持在10多万吨,相较往年有较大幅度下降。需求不足,螺纹钢价格降至4年来低位,钢厂亏损,日均铁水产量已达历史同期的低位水平,焦炭刚需不足。

供给与需求的差额体现为库存,当供过于求的时候,价格下降,库存上涨;当供不应求的时候,价格上涨,库存下降。不过,这次出现了违背常规逻辑的现象,在库存处于低位的情况下,焦炭价格不断走低。这种现象背后隐藏着更大的周期,不是短期库存周期,而是中周期,也就是朱格拉周期。朱格拉周期是以设备更替和资本投资为主要驱动因素的周期,在该周期作用下,焦化产业将面临着去库存、去利润、去产能。

目前,焦企库存处于低位,通常情况下,焦企并没有销售压力,只不过主导价格波动的因素已由库存转化为利润。在处于亏损的情况下,下游通过减产向上游施压,迫使上游做出让步,来承接一部分亏损,最终倒逼整个产业链做出调整。

整体来看,当下焦化产业的现状是更大周期的体现,但焦炭本身的季节性特征并未消失,“金九银十”依然值得期待。(作者单位:中辉期货)

分析人士:警惕需求好转带动价格快速反弹

资深记者 谭亚敏

由于终端持续疲软,整体黑色系价格不断下行。近期焦煤成为黑色系最弱的品种,截至8月12日,山西中硫主焦煤价格指数为1550元/吨,周环比下降70元/吨,月环比下降210元/吨,焦煤期货2409合约跌至1352元/吨,创近一年来新低。

“焦煤期现价格同跌受钢材走弱拖累,焦煤需求表现颓势,而供应增长,导致炼焦煤价格承压加重,期现价格不断下调。”海通期货煤焦研究员魏亚如说。

期货日报记者注意到,最新数据显示,截至8月9日,247家钢厂日均铁水产量为231.7万吨,周环比下降4.92万吨,降幅2.08%,相较前几周,铁水产量降幅增大,下游对原料煤焦的需求回落显著。

“产业链负反馈逻辑持续兑现,随着钢材价格下跌,钢厂利润进一步压缩,高炉检修继续增多,钢厂减产导致对原料需求下滑,带动煤焦价格不断下行。”东海期货煤焦研究员武冰心说。

在采访中记者获悉,由于产业链利润重新分配,下游的亏损在不断向原料煤焦端传导。数据显示,截至8月9日,247家钢铁企业盈利率下降至5.19%,创近5年来新低。另外,据钢联统计,截至8月9日,焦企吨焦平均利润为2元,但在焦炭三轮提降后焦企仍有利润,焦炭提降预期仍在。

对当前的供需情况,魏亚如告诉记者,供应还在不断增加,前期因会议停产的煤矿基本恢复正常生产,一些国有大矿不断提产,炼焦煤供应呈现回升态势,但按照往年的生产水平来看,焦煤目前的供应并不算过量,今年以来矿山开工率基本维持在90%以下水平,处于历史同期相对低位。下游对焦煤采购较为谨慎,低库存基本已经成为常态,在目前焦钢企业均有不同程度亏损的背景下,焦化厂和钢厂基本是随采随用,焦煤库存集中在煤矿端。

国产煤方面,数据显示,截至8月9日,110家洗煤厂开工率为67.49%,周环比提升1.31个百分点,国产煤开工边际有所增加。另外,进口煤方面, 6月我国炼焦煤进口量维持历史同期高位水平,环比增加1.9%,同比增幅27.5%。且第一大进口煤蒙煤进口量回升,创年内新高,环比增加10.9%,同比增加43.8%。从累计数据来看,1—6月我国累计进口炼焦煤为5738.67万吨,累计同比增加27%,创历年新高。

武冰心告诉记者,当前煤焦整体处于边际供增需减的格局。供应端整体无忧,尤其是焦煤,进口量充足;需求端方面,随着钢厂持续亏损,高炉检修增多,维持减产态势,铁水日均产量降幅明显,原料需求显著回落,叠加终端需求疲软,整体需求维持弱势;库存方面,钢厂对原料的采购下降,焦企库存开始累积。

“金九银十”在即,市场能否迎来好转?对此,武冰心认为,8月下旬或9月初需求端或有起色,下游成材市场将面临淡旺季转换,煤焦短期还会呈现较弱走势,焦企仍有利润,市场对焦炭第四、第五轮提降仍有预期,短期来看,煤焦处在不断探底的过程,但是向下空间有限。

“预计8月份蒙煤通关能达到6月份高位,而下游成材价格的急跌导致钢厂控产控销,短期铁水尚未有见底迹象,原料仍有降价预期,焦煤由于基本面更为宽松,且上游尚有利润,跌幅相对更大,预计8月中旬以前焦煤跌势难改,但在悲观情绪得到一定释放后,随着9月旺季的到来,8月下旬原料价格或有反弹可能。目前焦煤期价已跌至1330元/吨附近,继续大幅下行空间有限,后期一旦成材需求好转,下游低库存将带动价格快速反弹。”魏亚如说。