来源:紫金天风期货研究所

【20240814】双焦周报:四轮提降开启,产业负反馈运行

焦煤观点小结

核心观点:震荡偏空 炼焦煤跟随焦炭提降下跌,下游焦钢企采购愈加谨慎,煤价压力较大大,现货短期仍有下跌空间;蒙煤口岸继续累库,出货压力增大,目前蒙5原煤报价跌至1220元/吨附近;供应端,国产煤矿仍有利润,继续增产,上周煤矿整体产能利用率小幅上涨至88.9%,周环比+0.17%,蒙煤方面有间歇性受到降雨影响走低;需求端,焦钢企开工仍在相对高位,但钢厂亏损较大检修也明显增多,焦化降价周期也无增产意愿,因此对原料煤补库更加谨慎,煤矿出货压力增大,继续累库。整体而言,焦煤处于供增需减阶段,过剩格局未改,钢材价格仍未企稳,对原料的负反馈行情未结束,短期内或仍有下行空间。

现货:中性偏空 炼焦煤现货市场仍旧较为疲弱,多个煤种跌破上半年低点;下游焦炭价格仍有下跌预期,对原料端消极采购,短期内现货市场难转势;蒙煤市场,口岸继续累库出货困难,蒙5#原煤报价跌至1220元/吨附近。

仓单成本:中性 焦煤仓单在1450元/吨附近,盘面处于较大贴水区间。

供应:中性偏空 上周煤矿整体产能利用率小幅上涨至88.9%,周环比+0.17%;煤矿目前虽出货不佳但仍有刚需采购且有利润,因此仍在增产;蒙煤通关整体稳定,间歇性受降雨影响偏低。

需求:中性偏空 焦企开工多保持高位,但钢厂亏损检修增多,对原料采购更为谨慎,需求承压。

基差:中性 期现共振下跌,焦煤基差在140左右,周环比走强。

库存:中性偏空 随着焦炭三轮降价落地,煤矿端出货继续转弱,累库加快,部分高价矿有一定库存压力;下游焦钢企补库愈加谨慎,以消耗前期库存为主。

焦炭观点小结

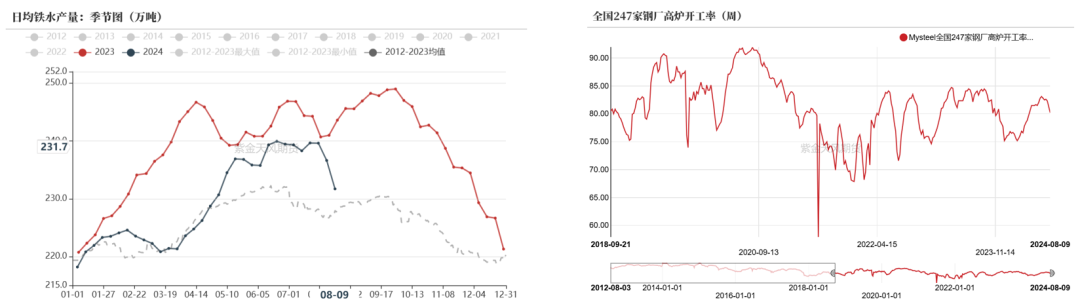

核心观点:震荡偏空 焦炭方面,焦炭累计降价三轮150-165元/吨,周内预计也会降第四轮;供应端,焦化仍有小幅利润空间,开工积极性尚可,仅个别企业有小幅减产,独立焦企焦炭日均产量67.5万吨,周环比-0.49万吨,后续可能跟随铁水有小幅下滑,但有利润的前提下降幅有限;需求端247家钢厂铁水日均产量周环比-4.9万吨至231.7万吨,钢厂盈利率降至5%,后续铁水仍有下跌空间;库存方面,钢厂减产下采购谨慎,焦企累库速度较快;预计焦炭后续供需双减,但需求更弱,供需转向更加过剩。

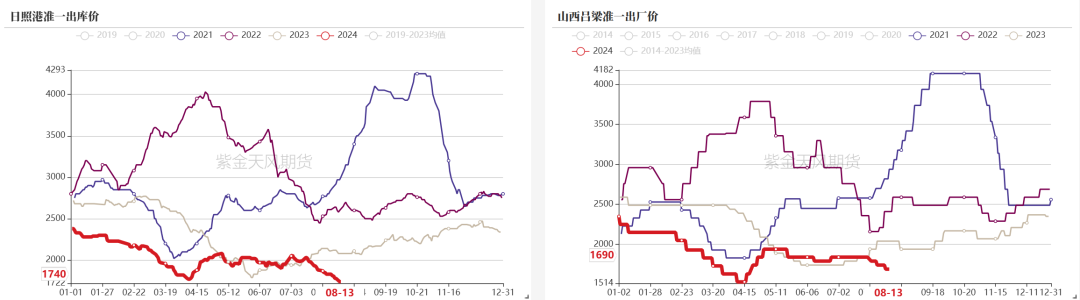

现货:中性偏空 焦炭累计下跌3轮150-165元/吨幅度,钢厂提降节奏稳定,焦煤焦炭共同下跌;准一级焦炭港口现货偏弱运行,报价1740元/吨附近,山西准一级湿熄焦报价1650-1690元/吨。

仓单成本:中性 港口仓单价格约在1900元/吨左右,厂库仓单目前在2000元/吨附近,基差走强至70左右。

供应:中性 焦企仍有利润,供应端没有跟随铁水产量出现明显下滑,整体开工积极性尚可,仅个别企业有小幅减产行为。

需求:中性偏空 247家钢厂铁水日均产量231.7万吨,周环比-4.9万吨,钢厂盈利不佳检修减产增多。

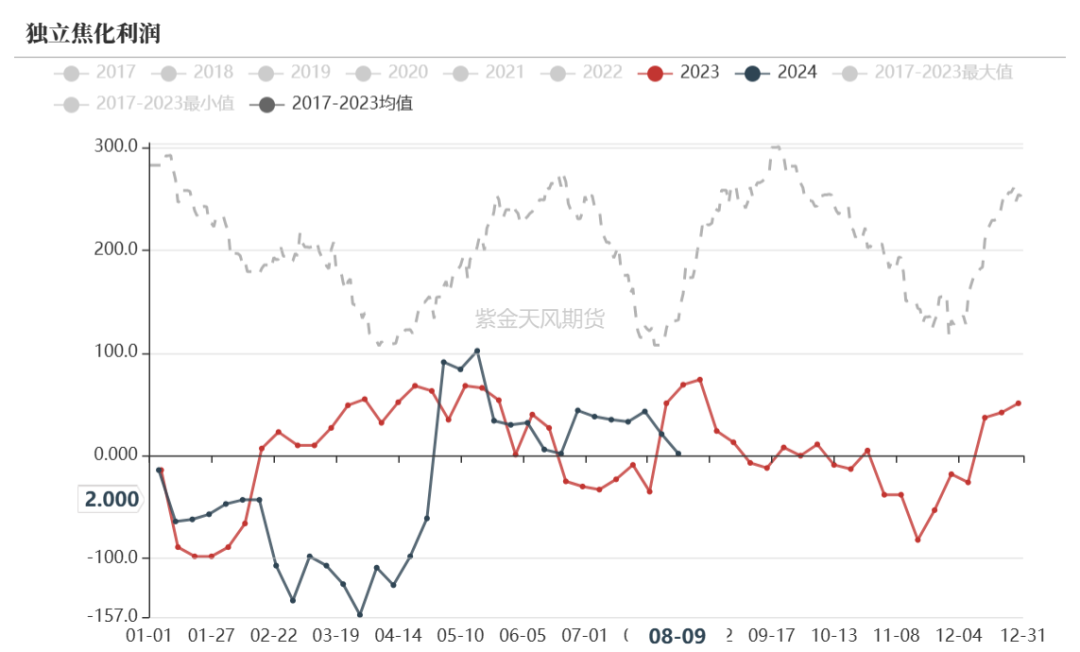

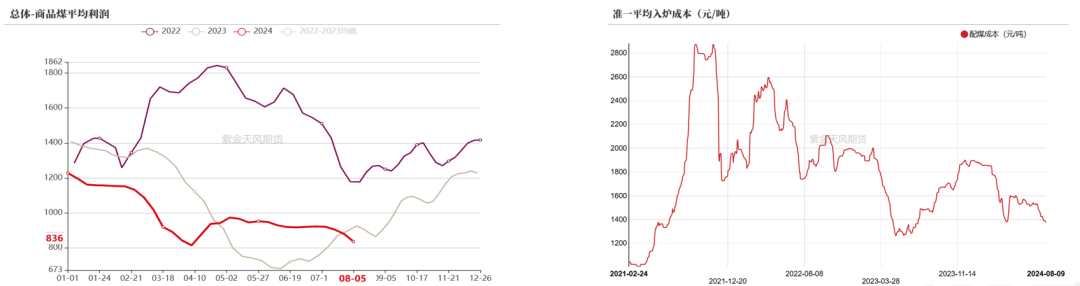

利润:中性 上周焦炭三轮降价落地,本周预计四轮也会落地,但入炉煤基本呈现平行下跌,因此焦化目前仍有一定利润空间,独立吨焦盈利-19至2元/吨。

库存:中性偏空 近期钢厂减产增多,且市场预期悲观,对原料补库谨慎,焦企出货转差,上周出现较大幅度累库,目前虽无较大库存压力,但后续产端库存预计继续累积。

焦煤

焦煤现货继续跟随焦炭下跌

焦煤-价格

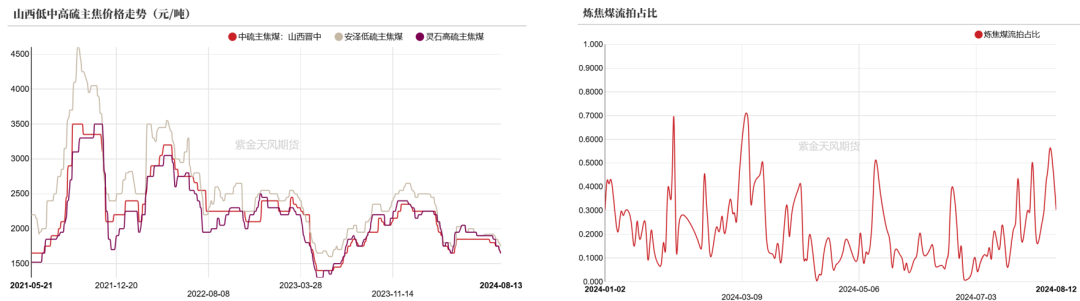

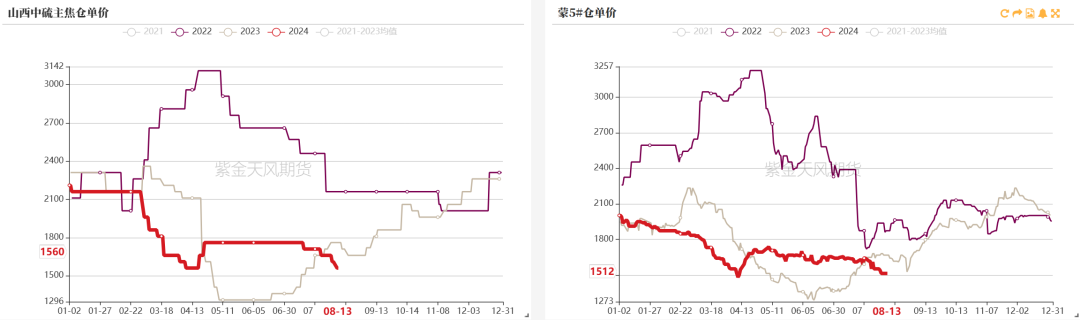

炼焦煤现货市场仍旧较为疲弱,线上竞拍多数下跌,流拍较多,多个煤种已经跌破上半年低点;下游焦炭价格仍有下跌预期,对原料端消极采购,原料煤价格仍有下跌空间,短期内现货市场难转势。

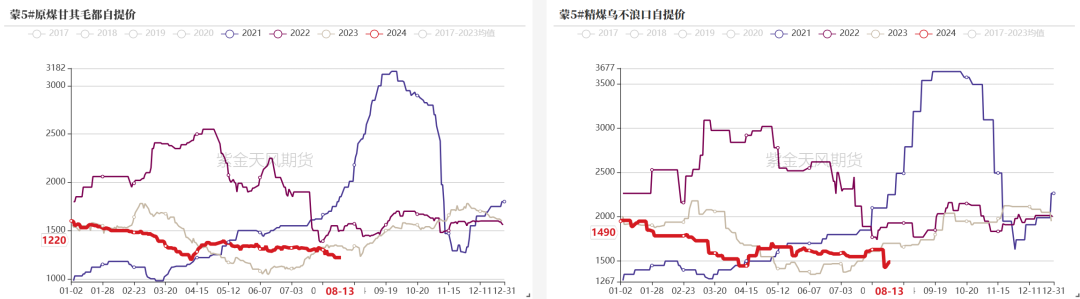

蒙煤市场清淡,口岸监管区库存增长至350万吨以上高位,口岸出货压力大,贸易商心态偏弱,蒙5#原煤报价继续下跌至1220元/吨附近,且实际成交情况依然不好。

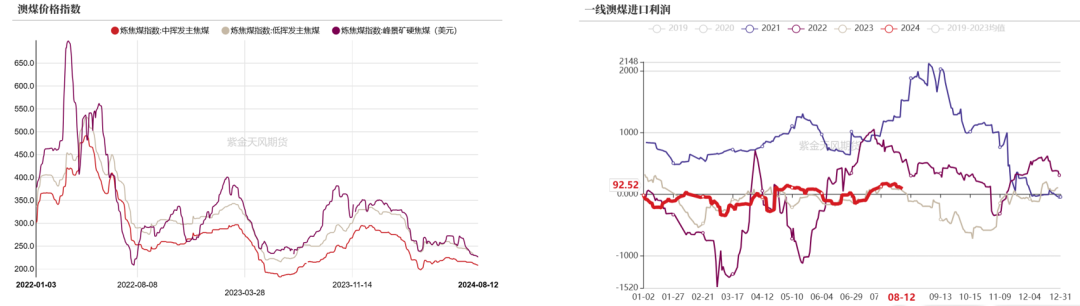

海运煤方面,国际终端需求持续较差,海外贸易商心态走弱,澳煤继续下跌,准一线澳煤远期报价降至210美元/吨以下,澳煤进口利润仍然较好;俄罗斯K4主焦最新CFR报价169美元/吨,周环比-2.5美元。

数据来源:钢联、万得、汾渭、紫金天风风云

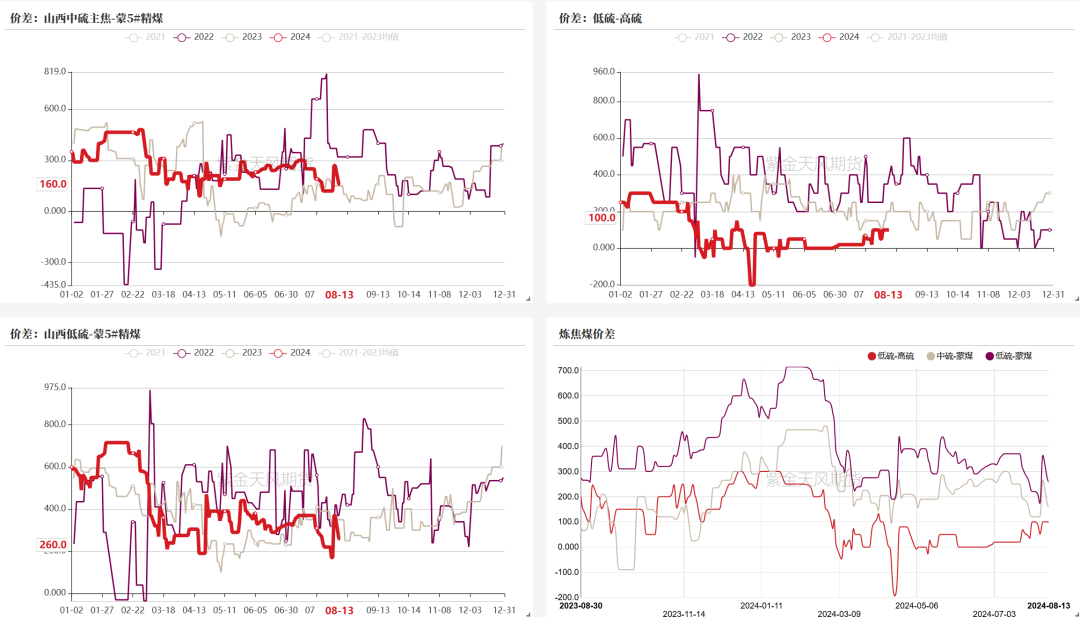

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-价差

数据来源:路透、钢联、万得、汾渭、紫金天风风云

数据来源:路透、钢联、万得、汾渭、紫金天风风云焦煤-仓单

目前随着现货价格走弱,焦煤仓单在1450元/吨附近,盘面呈现较大贴水。

数据来源:钢联、万得、汾渭、紫金天风风云

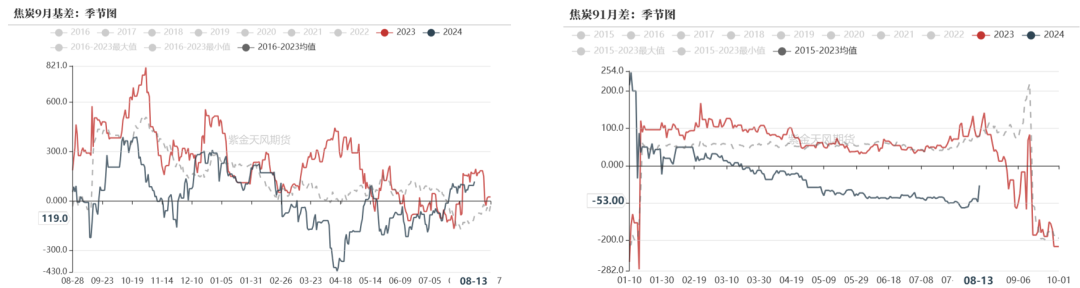

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-基差月差

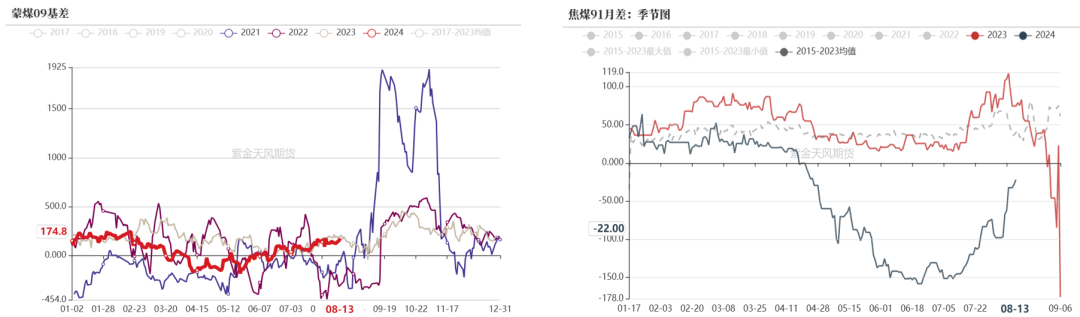

焦煤近期盘面下跌较大,基差走强,目前在125元左右;9-1月差继续走出移仓换月的正套行情,可关注换月结束后的1-5月差反套行情。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云煤矿产量续增,库存在矿端累积

焦煤-供应-煤矿产能利用率

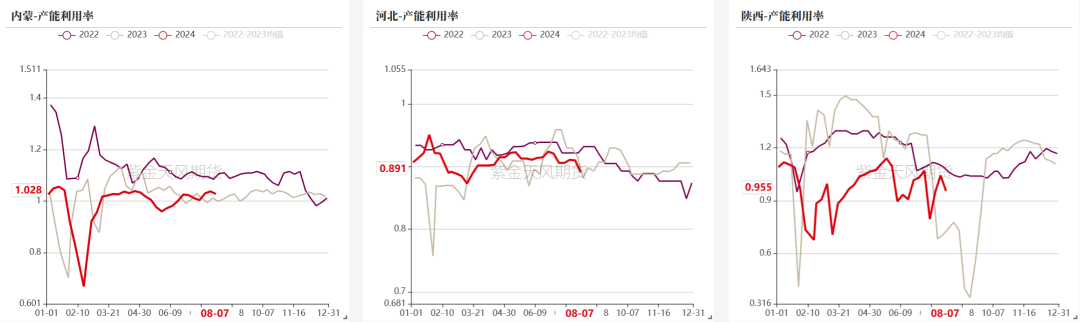

上周煤矿整体产能利用率小幅上涨至88.9%,周环比+0.17%,山西产能利用率周环比+0.6%至93%;煤矿目前虽出货不佳但仍有刚需采购且有利润,因此仍在增产。

数据来源:钢联、万得、汾渭、紫金天风风云

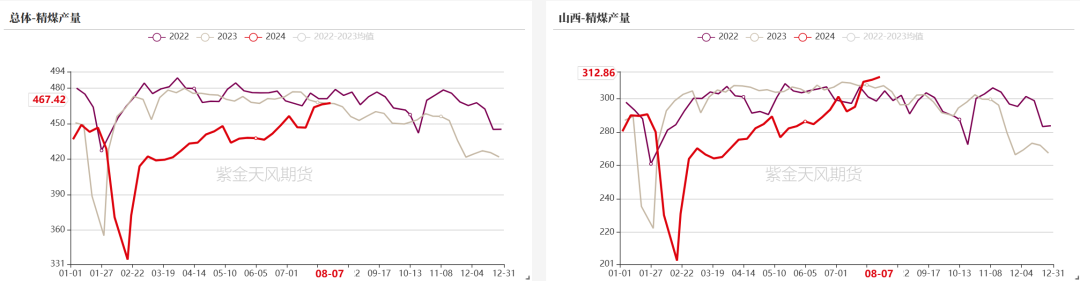

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-供应-产量

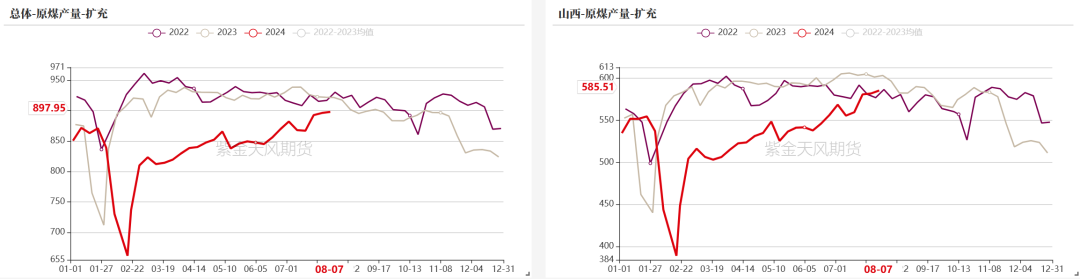

上周焦原煤周产量897.95万吨,周环比+1.77万吨;精煤周产量467.42万吨,周环比+1.05万吨,产量继续稳定增长。

数据来源:钢联、万得、汾渭、紫金天风风云

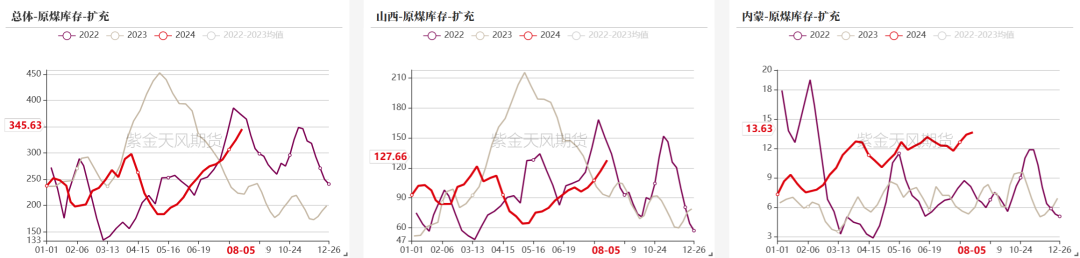

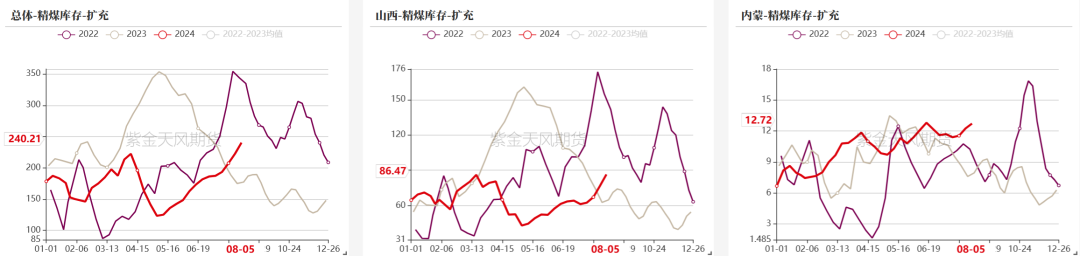

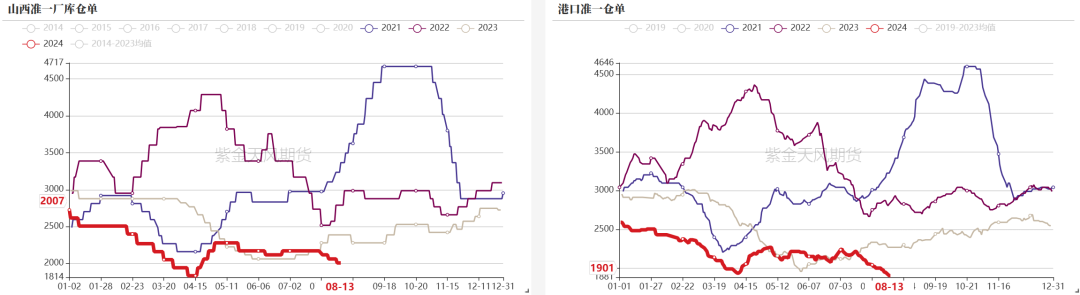

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-煤矿库存

煤矿端,原煤库存周环比+21.54万吨至324.09万吨,精煤库存周环比+15.15万吨至222.43万吨;随着焦炭三轮降价落地,煤矿端出货继续转弱,累库加快,部分高价矿有一定库存压力。

数据来源:钢联、万得、汾渭、紫金天风风云

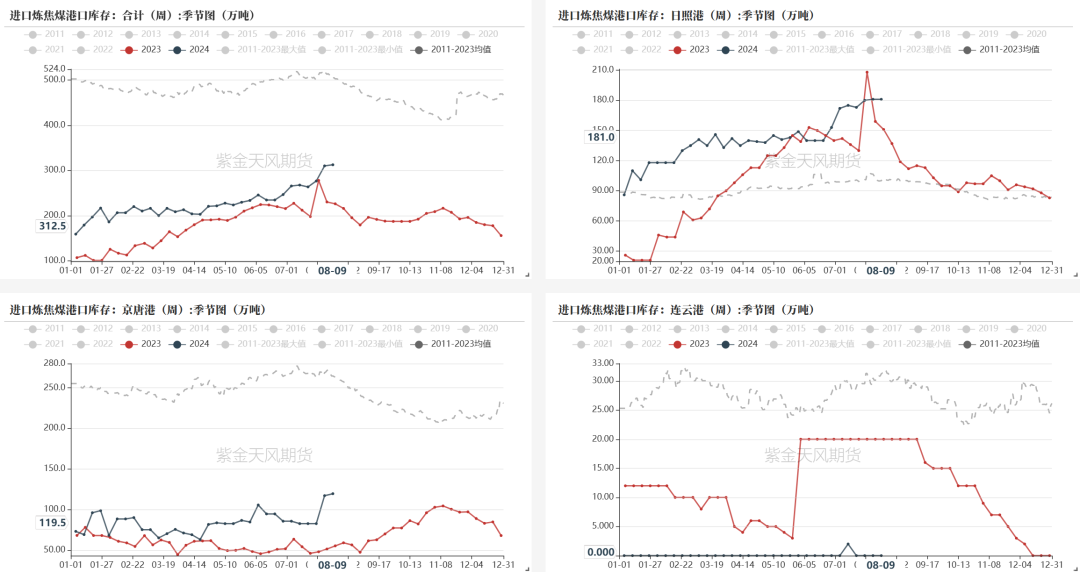

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-港口库存

进口炼焦煤港口库存312.5万吨,周环比+2.5万吨。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦煤-焦钢企库存

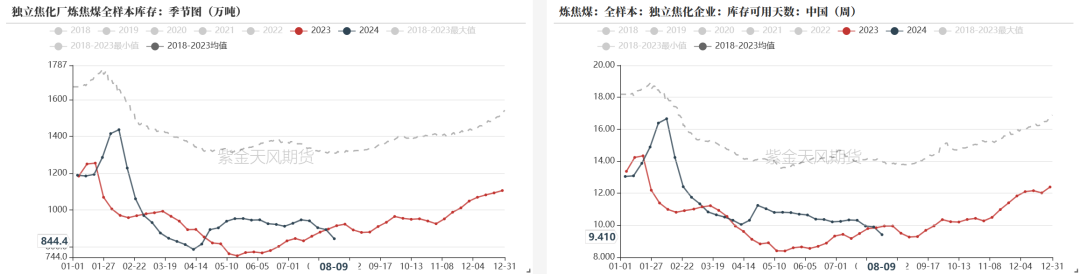

独立焦企焦煤库存844.4万吨,周环比-49.5万吨;钢厂焦化厂焦煤库存722.79万吨,周环比-1.5万吨;焦企三轮降价落地后对原料煤采购愈发谨慎,焦企焦煤库存快速消耗。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭

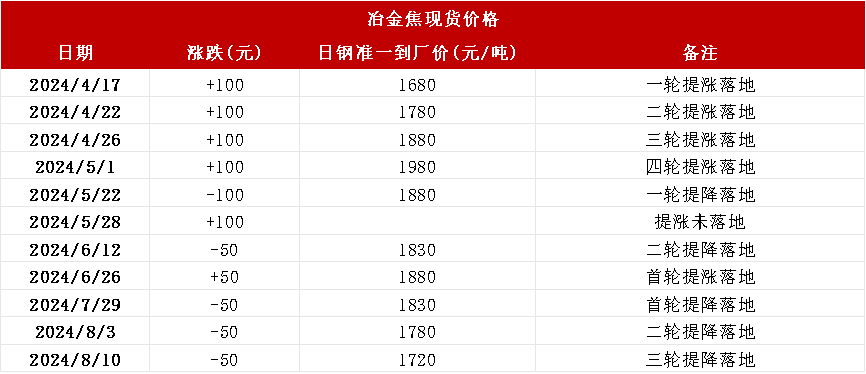

三轮降价落地,预计周内降第四轮

焦炭-价格

焦炭累计下跌3轮150-165元/吨幅度,钢厂提降节奏稳定,焦煤焦炭共同下跌,焦化基本持续保持有利润的状态;准一级焦炭港口现货偏弱运行,报价1740元/吨附近,周环比下跌90元左右,山西准一级湿熄焦报价1650-1690元/吨;

数据来源:钢联、万得、汾渭、紫金天风风云

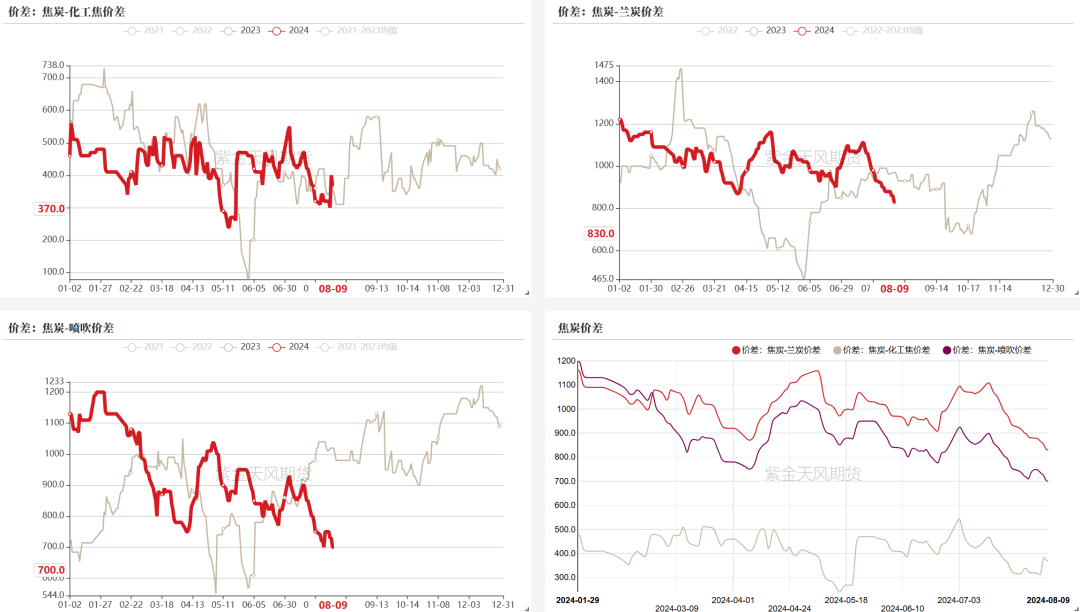

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-价差

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-仓单

日照港准一级焦仓单价格约在1900元/吨左右,山西准一厂库仓单目前在2000元/吨附近。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-基差月差

焦炭盘面下跌,在平水附近震荡;9-1月差同样受到移仓换月影响走出正套格局。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云钢厂盈利跌至低位,铁水加速下跌

焦炭-需求

247家钢厂铁水日均产量231.7万吨,周环比-4.9万吨;247家钢厂高炉开工率80.21%,周环比-1.07%;

下游部分钢厂由于出货不佳、亏损加剧,检修减产明显增多,且后续铁水仍有下降预期,需求端降幅大于供应端。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-供应

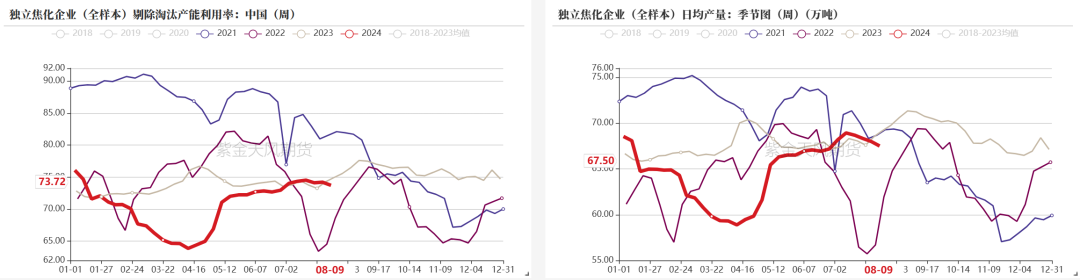

独立焦化企业(全样本)剔除淘汰产能利用率73.72% ,周环比-0.48%;

独立焦化企业(全样本)焦炭日均产量67.5万吨,周环比-0.49万吨;

焦企仍有利润,供应端没有跟随铁水产量出现明显下滑,整体开工积极性尚可,仅个别企业有小幅减产行为。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-焦钢企库存

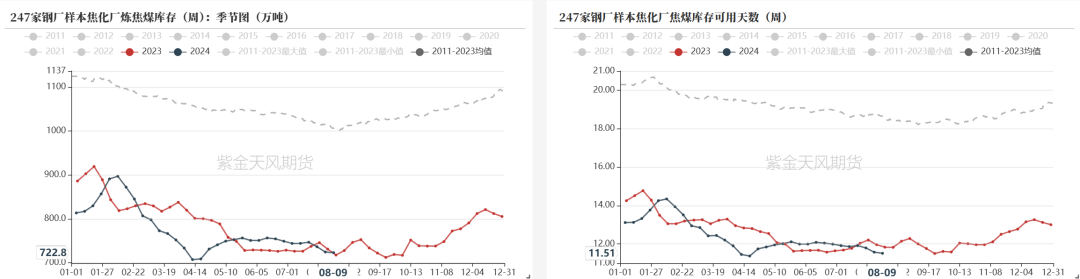

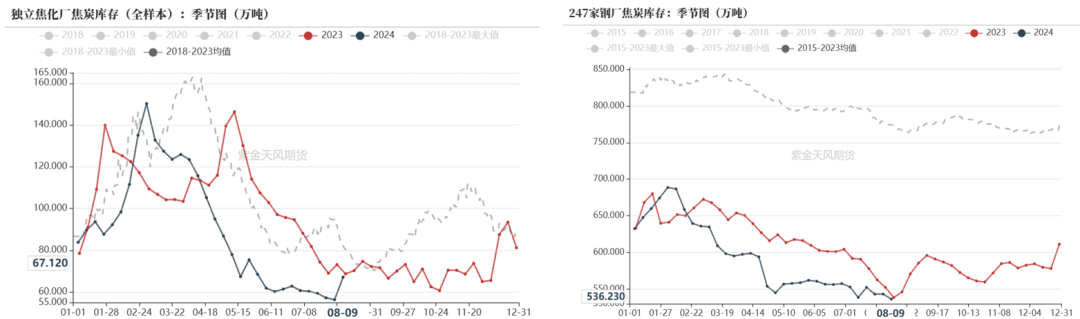

247家钢厂焦炭库存536.23万吨,周环比-6.9万吨;

独立焦化厂全样本焦炭库存67.12万吨,周环比+11万吨;

近期钢厂减产增多,且市场预期悲观,对原料补库谨慎,焦企出货转差,上周出现较大幅度累库,目前虽无库存压力,但后续产端库存预计继续累积。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云焦炭-港口库存

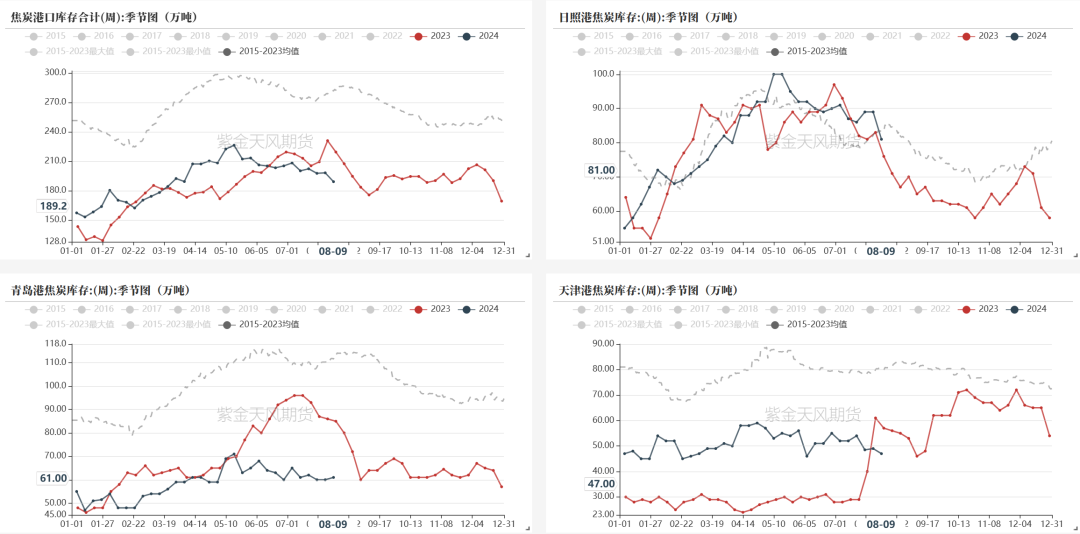

焦炭港口库存189.2万吨,周环比-9万吨,集港贸易偏弱。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云产业链利润

上周焦炭三轮降价落地,本周预计四轮也会落地,但入炉煤基本呈现平行下跌,因此焦化目前仍有一定利润空间,独立吨焦盈利-19至2元/吨,而下游钢厂仍处于全面亏损,目前行情仍处于负反馈阶段。

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云平衡表

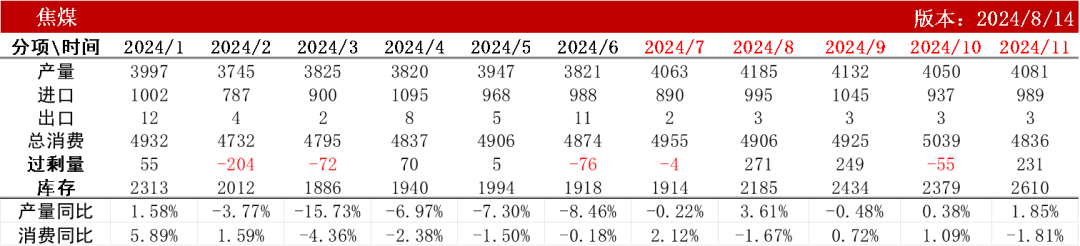

焦煤平衡表

数据来源:钢联、万得、汾渭、紫金天风风云

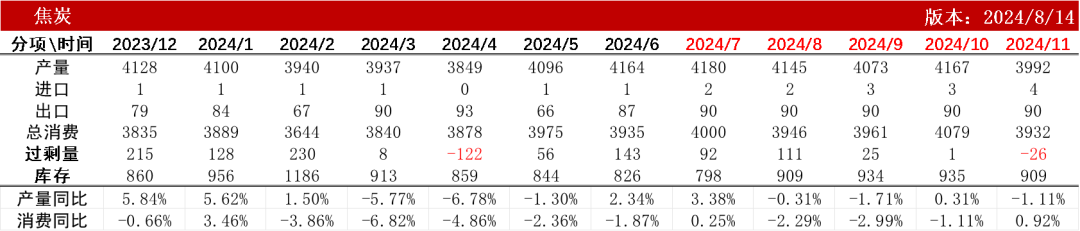

数据来源:钢联、万得、汾渭、紫金天风风云焦炭平衡表

数据来源:钢联、万得、汾渭、紫金天风风云

数据来源:钢联、万得、汾渭、紫金天风风云 上一篇 铁水产量大减,双焦跌跌不休