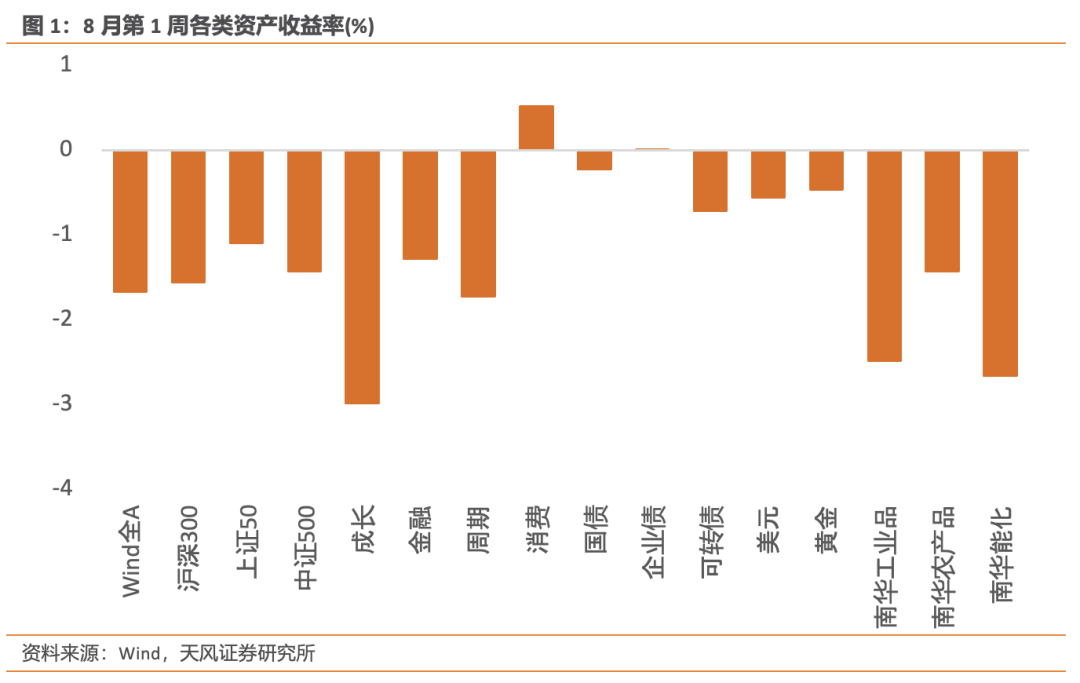

8月第1周(8月5日-8月9日),美股三大指数普遍下跌,Wind全A窄幅震荡,日均成交下跌至6460亿元。30个一级行业中,食品饮料、房地产涨幅领跑,电子及国防军工、计算机表现靠后。信用债指数无变动,国债指数下跌0.22%。

权益

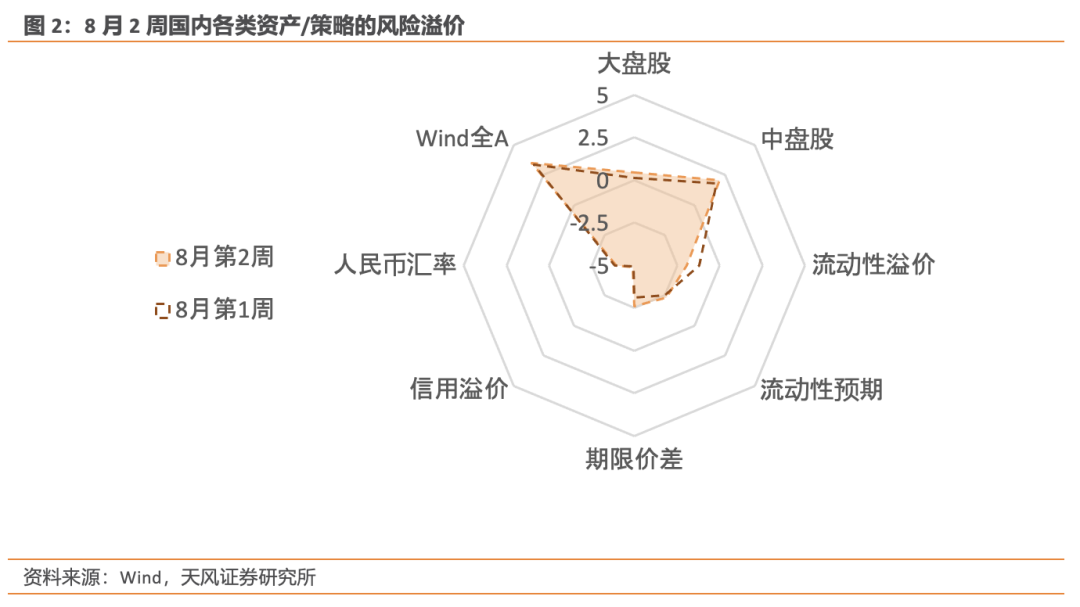

8月第1周,Wind全A的风险溢价与上期相比小幅上升,处在【偏高】水平(中位数以上1倍标准差,85%分位)。沪深300风险溢价上涨至70%分位、中盘股(中证500)上涨至70%分位,上证50的风险溢价上涨至54%分位。金融、周期、成长、消费的风险溢价为39%、52%、82%、99%分位(详见图4),消费目前的估值性价比最高,处在历史高位。

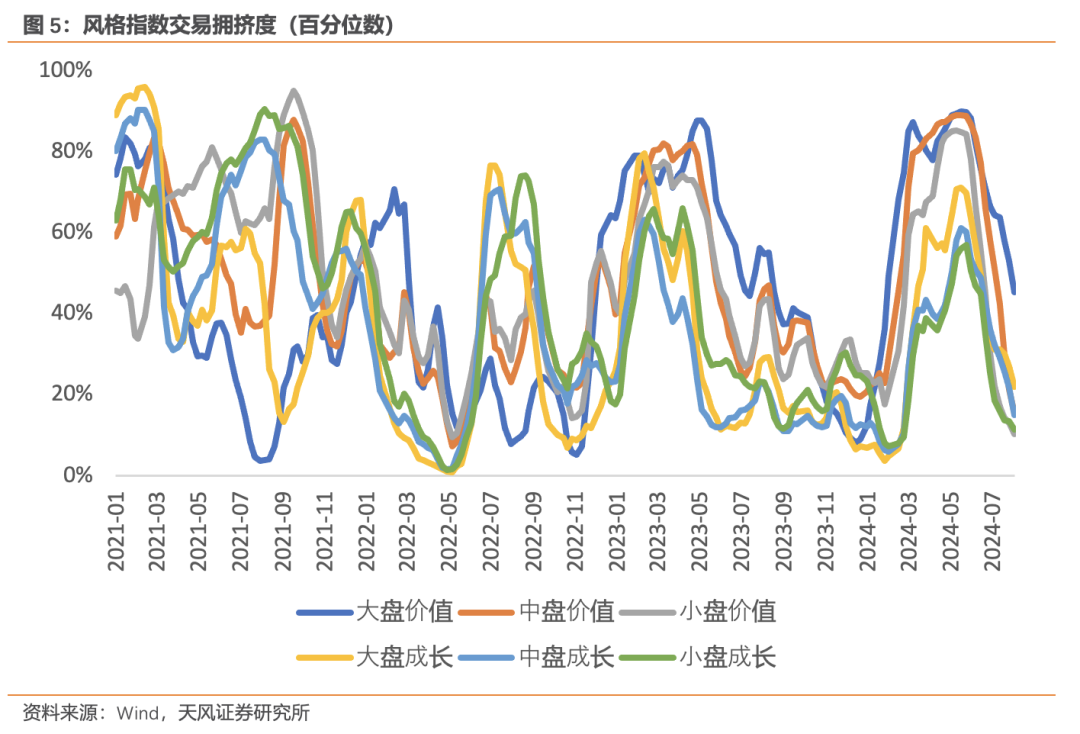

8月第1周,所有风格的交易拥挤度延续下行趋势,平均超卖幅度接近去年12月初,距离年内低点(2月初)也已经相差不大。大盘价值、大盘成长、中盘价值、中盘成长、小盘价值、小盘成长的拥挤度分别为45%、22%、15%、15%、10%、11%历史分位。(详见图5)。

宽基和板块方面,金融的交易拥挤度最高,但也仅为中性;沪深300和上证50的交易拥挤度偏低;Wind全A和成长的交易拥挤度偏低(20%分位附近),中证500和消费的交易拥挤度最低(详见图6)。中证红利指数的拥挤度继续回落,交易上盈亏比已经创下19年8月以来的新低(详见图7)。

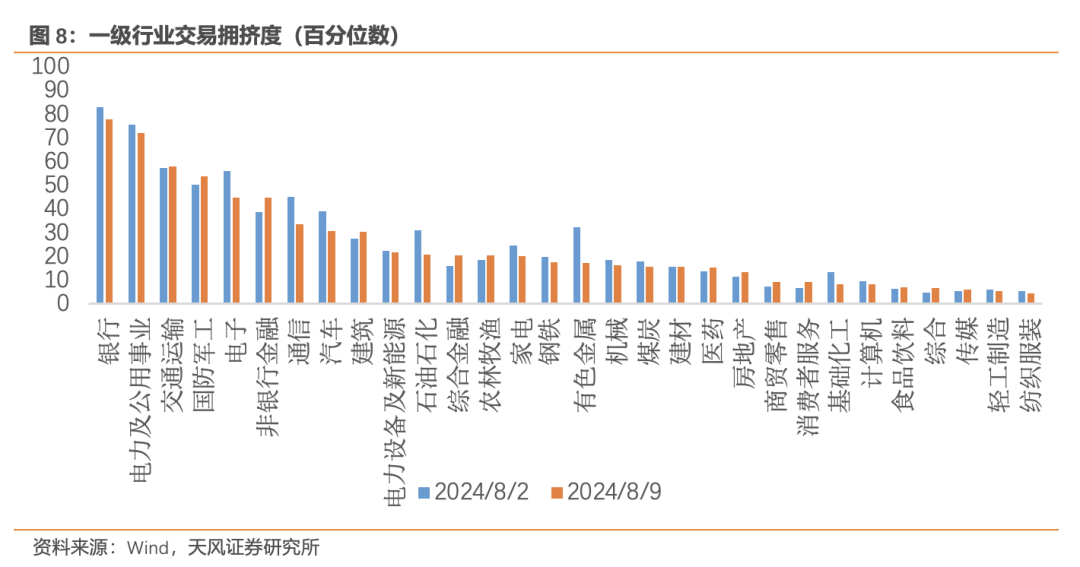

8月第1周,30个一级行业的平均拥挤度小幅下降(24%分位),目前处于偏低位置。拥挤度最高的为银行、电力及公用事业;传媒、纺织服装和轻工制造的拥挤度最低。(详见图8)

债券

8月第1周,流动性溢价下跌至31%分位,仍处在【偏宽松】区间内。市场对未来流动性收紧的预期上升至27%分位,对未来进一步宽松仍积极定价。期限价差上升至24%分位,长端相对于短端性价比一般;信用溢价处在历史低位附近,信用下沉策略性价比几乎可以忽略不计。

债券的交易拥挤度有所上升,利率债多数的短期交易拥挤度上升至77%分位,交易维度上盈亏比偏低。信用债的短期交易拥挤度上升至59%分位。可转债的短期交易拥挤度保持在14%分位,如果开始后续反转或存在交易性机会。

商品

能源品:8月第1周,布油上涨至79.46美元/桶。美国石油总储备继续上升,战略储备维持稳定,随着美国进入出行旺季,垒库的结果体现出美国本身供需并不紧张。

基本金属:8月第1周,有色价格涨跌互现。铜下跌2.12%,沪铝上涨0.76%,沪镍下跌1%。

贵金属:伦敦金现货价格下跌0.47%。8月第1周,现货黄金ETF的仓位小幅上升,机构投资人的仓位仍低。我们判断,黄金中期配置价值依旧非常有吸引力,扳机点在于海外风险偏好的变化驱动的资产配置转变,黄金从目前低配转为标配。

黄金的短期交易拥挤度下跌至77%历史分位,目前交易吸引力逐渐由低向中性回归。COMEX黄金的非商业多头持仓拥挤度上升至89%,短期内看多的黄金交易机会较难把握。

汇率

8月第1周,美元指数收于103.15。7月底至8月初随着日元加息、日元快速升值和美股调整,Carry-Trading的拥挤度大幅瓦解,全球流动性快速收紧。我们认为,日央行想要的并不是强势的日元,而是“不那么弱”的日元;日央行也不想转鹰,而是“不那么鸽”就行,因此日元兑美元升值的趋势可能并不持续。

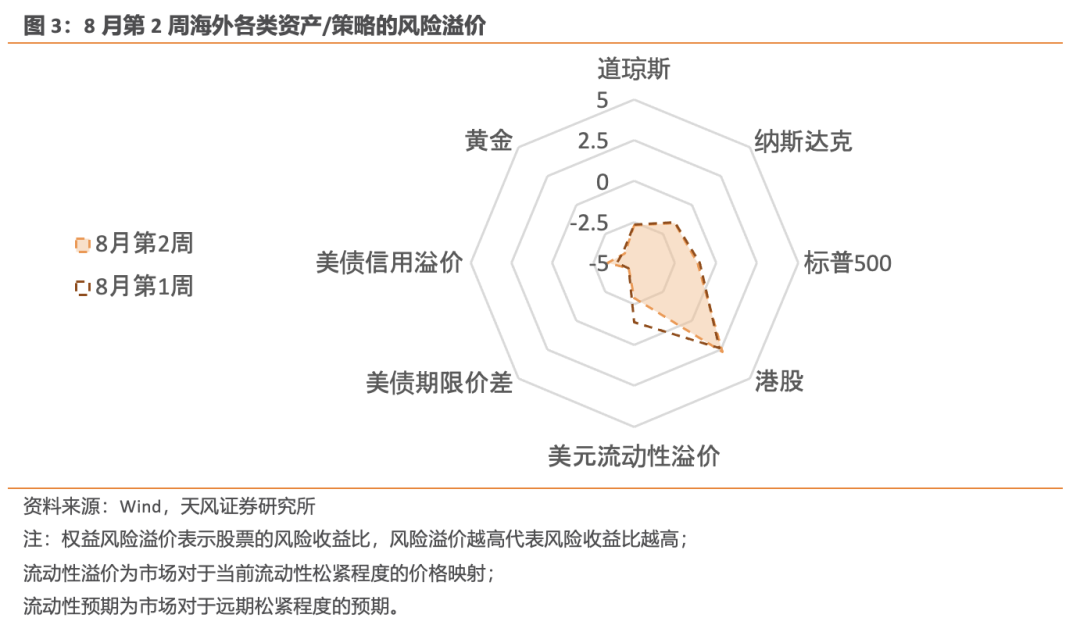

本期,在岸美元流动性溢价下降至41%分位,离岸美元流动性溢价更下降至历史低位(2%分位),美元流动性环境较前两周大幅缓解。

离岸人民币汇率保持7.17。中美实际利差的历史分位数仍低于中性,从赔率上看,人民币目前吸引力不强。

海外

8月第1周,美国降息预期相较上周小幅下降,CME美联储观察显示9月降息次数(一次25bps)的概率从176.1%下降至154.1%,全年降息次数预期超过4次。我们认为,当前市场对美国衰退风险的计入仍过于充分。

8月第1周,10Y美债名义利率上涨至3.94%,10Y美债实际利率上涨至1.84%,10年期盈亏平衡通胀预期上涨至2.1%。美国10年-2年期限利差倒挂幅度下跌至11bps。

8月第1周,美股三大指数普遍下跌。标普500下跌0.04%、纳斯达克下跌0.18%,道琼斯下跌0.6%。标普500、道琼斯和纳斯达克的风险溢价普遍上涨,分别位于39%、23%和35%分位。当越来越多的指标显示美股正处于泡沫化正反馈的加速期时,AI的叙事能否继续发散就变得无比关键。

另一方面,美国FY2024的最后一个季度(2024自然年第三季度)的财政空间仍然相对充裕,不能低估民主党人在大选前加码财政做最后一搏的决心。如果财政政策集中释放缓解短期衰退担忧,美股也有企稳反弹的可能。美国投机级信用溢价处在12.9%的低位,投资级信用溢价则处在20%分位,美国信用环境宽松。

下一篇 油价早报:国际原油价格下跌