市场成交量上升。上周(20240816-20240823)全市场成交量上升,沪深两市成交额位于2024年至今的9.0%分位数水平(前值为6.2%)。市场成交小幅改善,股市延续震荡趋势。

成交额集中度有所上升。上周,行业层面成交额集中度转为下降趋势,个股层面成交额集中度转为上升趋势。行业层面涨跌幅分化度转为上升趋势,个股层面涨跌幅分化度保持上升趋势。

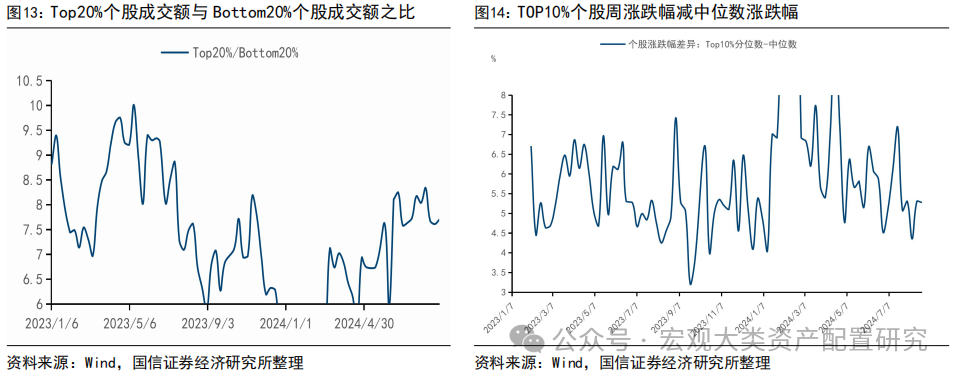

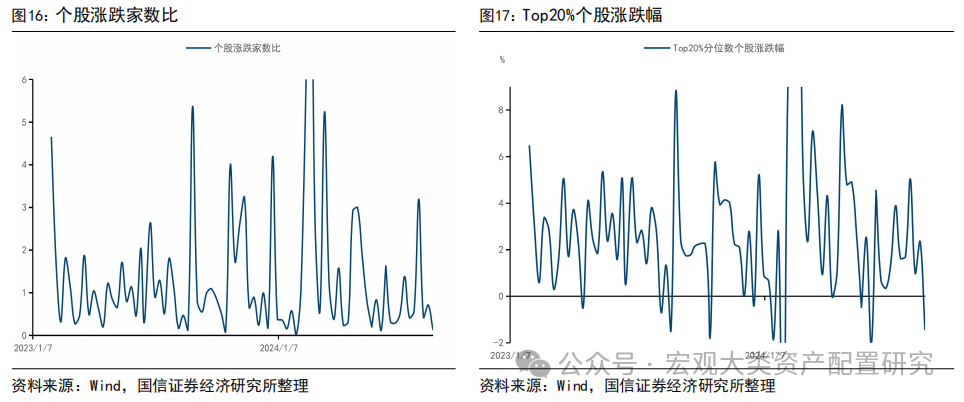

赚钱效应有所下降。Top10%个股涨跌幅与中位数涨跌幅的差为5.28%,相比前值下降0.07个百分点。全A涨跌中位数为-4.45%,较前值下降3.85个百分点。Top25%分位数为-2.11%,较前值下降3.74个百分点。Top75%分位数为-6.60%,较前值下降3.92个百分点。

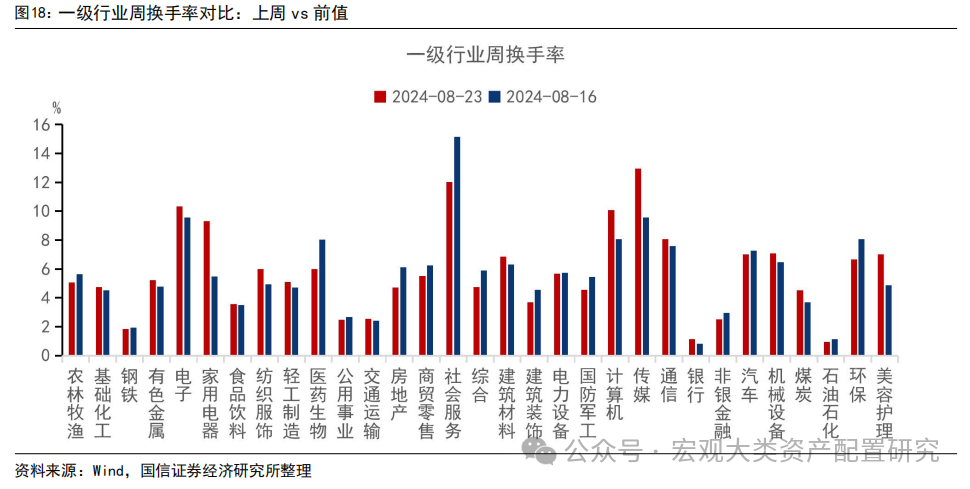

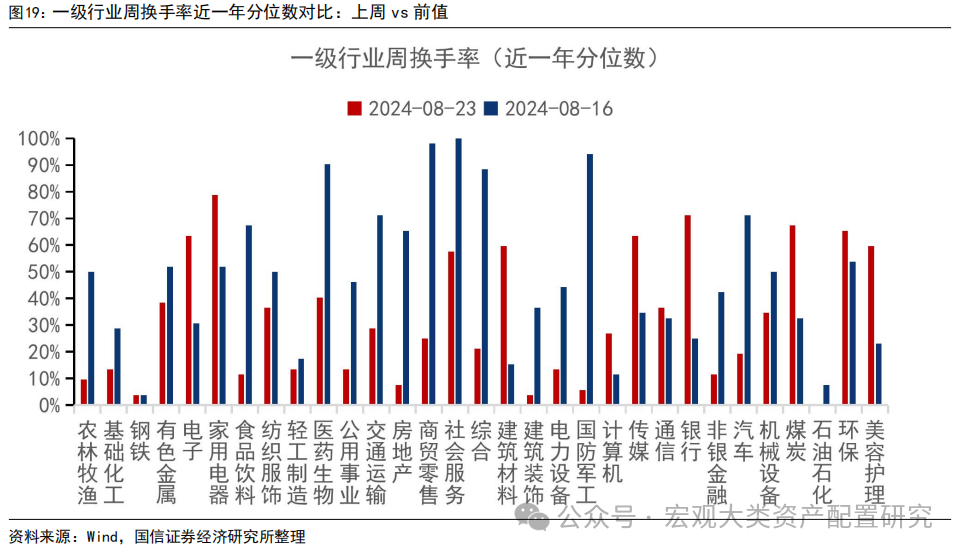

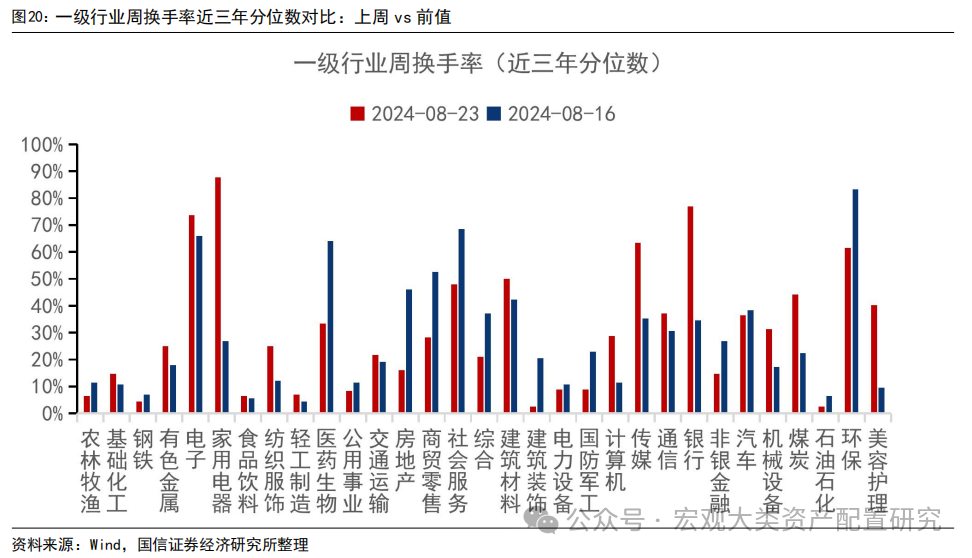

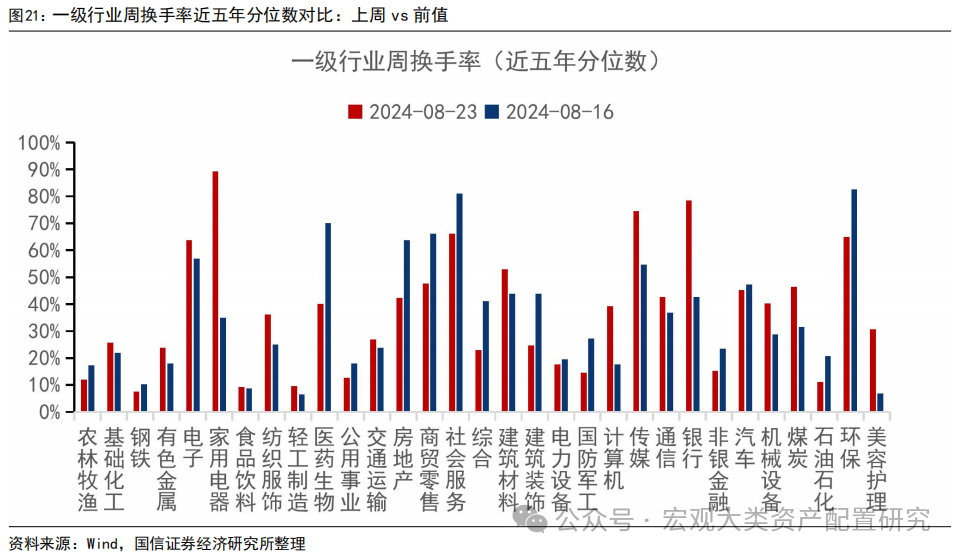

行业换手率小幅上升。上周换手率最高的三个一级行业为:传媒(12.96%)、社会服务(12.02%)、电子(10.31%)。上周换手率最低的三个一级行业为:石油石化(0.96%)、银行(1.12%)、钢铁(1.82%)。

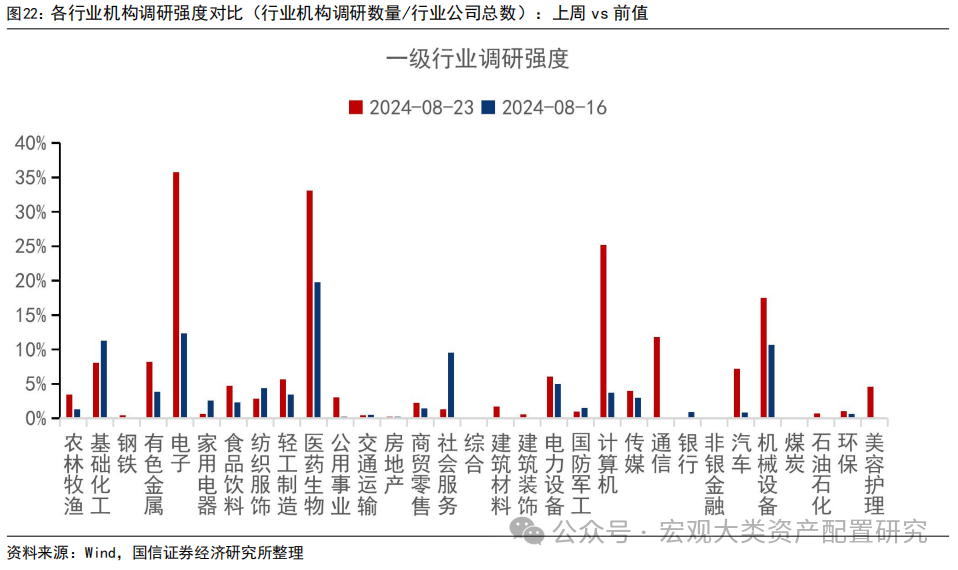

机构调研强度升高。从行业层面的机构调研强度看,电子(37.28%)、医药生物(36.97%)、计算机(25.19%)三个行业的调研强度最高。从宽基指数层面看,中证100的调研强度最大,为10.52。从边际变化看,中证100的调研强度在上周的绝对变化最大,增加了8.99。

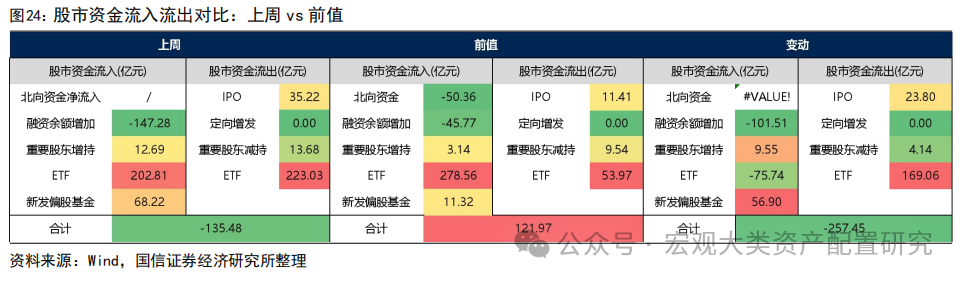

股市资金净流出。上周股市资金净流出135.48亿元,较前值减少257.45亿元。各分项资金为:(1)融资余额减少147.28亿元;(2)重要股东增持12.69亿元;(3)ETF流入202.81亿元;(4)新发偏股基金68.22亿元;(5)IPO35.22亿元;(6)定向增发0.00亿元;(7)重要股东减持13.68亿元;(8)ETF流出223.03亿元。

从资金流入流出来看,上周ETF净流出最多为20.21亿元。较前值,各分项的变化为:(1)融资余额减少101.51亿元;(2)重要股东增持增加9.55亿元;(3)ETF流入减少75.74亿元;(4)新发偏股基金增加56.90亿元;(5)IPO增加23.80亿元;(6)定向增发增加0.00亿元;(7)重要股东减持增加4.14亿元;(8)ETF流出增加169.06亿元。

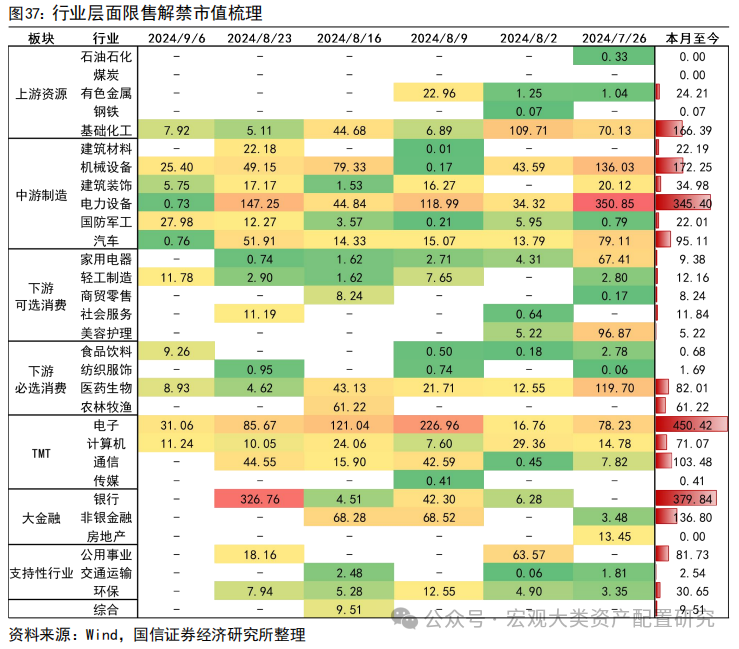

资金流出风险减弱。上周限售解禁家数为65家,较前值增加4家。限售解禁市值为818.58亿元,较前值增加263.43亿元。预计本周和下周的限售解禁市值为140.83亿元。从行业来看,前两周限售解禁市值最多的三个行业为:银行(326.76亿元)、电力设备(147.25亿元)、电子(85.67亿元)。有13个行业没有限售解禁出现。

风险提示:数据更新滞后;数据统计误差;文中个股仅作数据梳理,不构成投资推荐意见。

成交热度

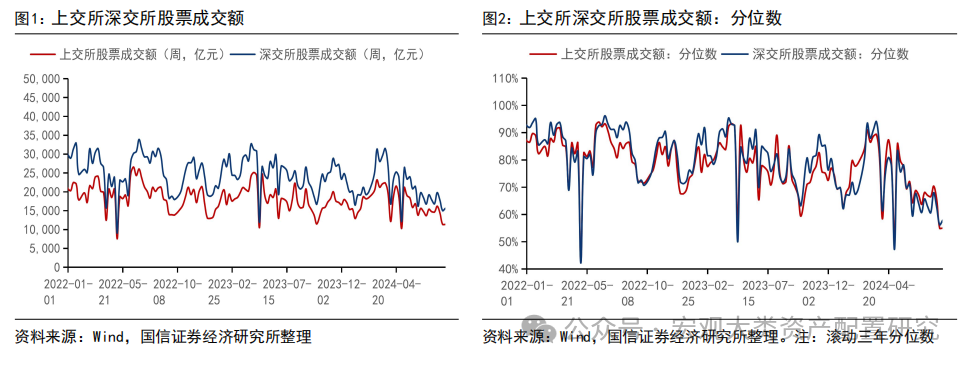

上周(20240816-20240823)全市场成交量上升,沪深两市成交额位于2024年至今的9.0%分位数水平(前值为6.2%)。市场成交小幅改善,股市延续震荡趋势。

深交所上交所成交额

深交所成交额为1.56万亿,较前值增加629.4亿元,在三年分位数中位列57.90%,较前值增加1.7个百分点。上交所成交额为1.14万亿,较前值增加2.72亿元,在三年分位数中位列55.00%,较前值增加0.1个百分点。

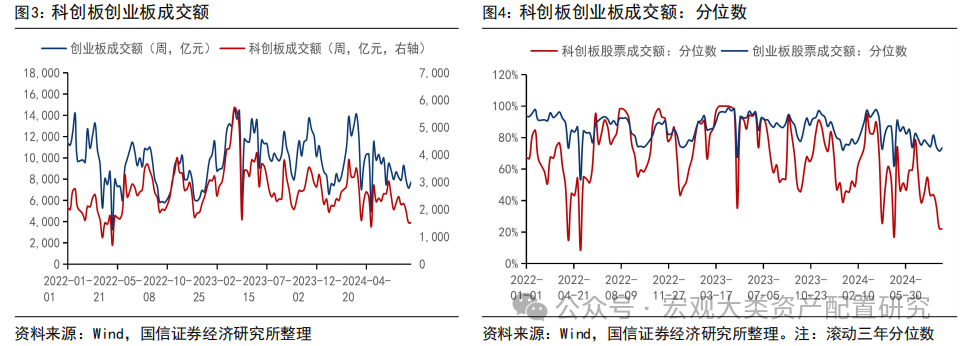

科创板创业板成交额

科创板成交额为0.15万亿,较前值减少0.85亿元,在三年分位数中位列22.00%,较前值减少0.1个百分点。创业板成交额为0.77万亿,较前值增加565.08亿元,在三年分位数中位列73.70%,较前值增加2.2个百分点。

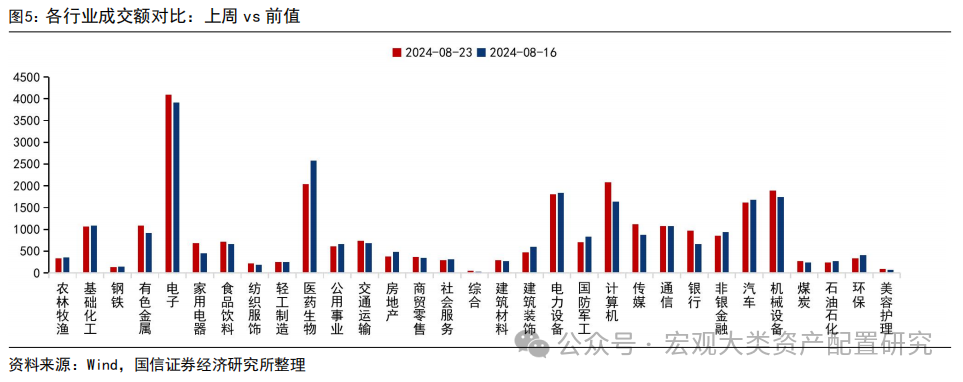

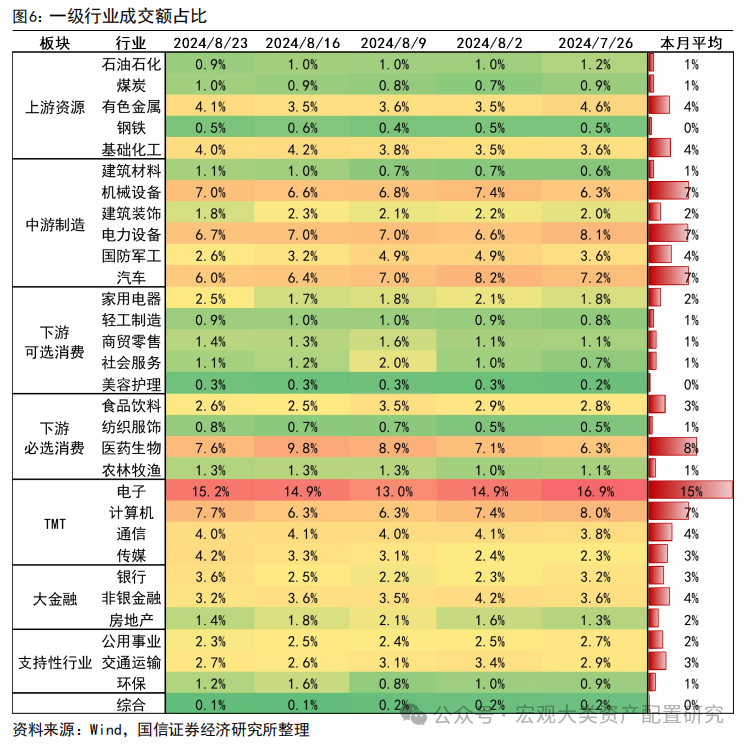

各行业成交额及占比、边际变化

上周,成交额最多的3个行业分别为:电子(4087.67亿元,占总成交额15.21%)、计算机(2078.24亿元,占总成交额7.73%)、医药生物(2042.19亿元,占总成交额7.60%)。成交额最少的3个行业分别为:综合(27.41亿元,占总成交额0.10%)、美容护理(89.58亿元,占总成交额0.33%)、钢铁(134.05亿元,占总成交额0.50%)。

集中度与分化度

上周,行业层面成交额集中度转为下降趋势,个股层面成交额集中度转为上升趋势。行业层面涨跌幅分化度转为上升趋势,个股层面涨跌幅分化度保持上升趋势。

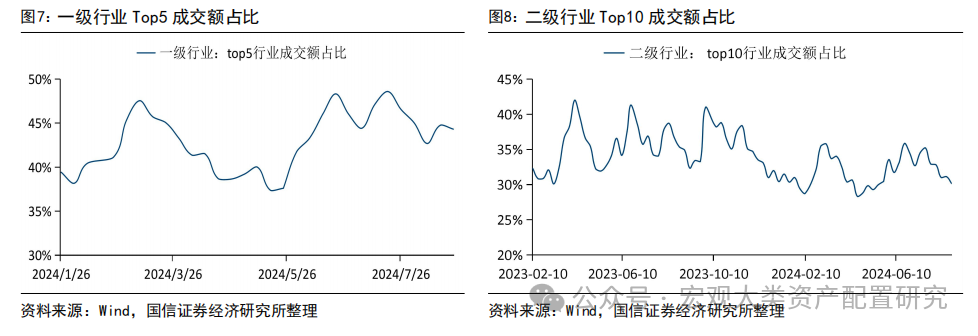

行业层面集中度

上周一级行业Top5成交额占比为44.32%,较前值下降0.44个百分点。二级行业Top10成交额占比为30.15%,较前值下降0.93个百分点。

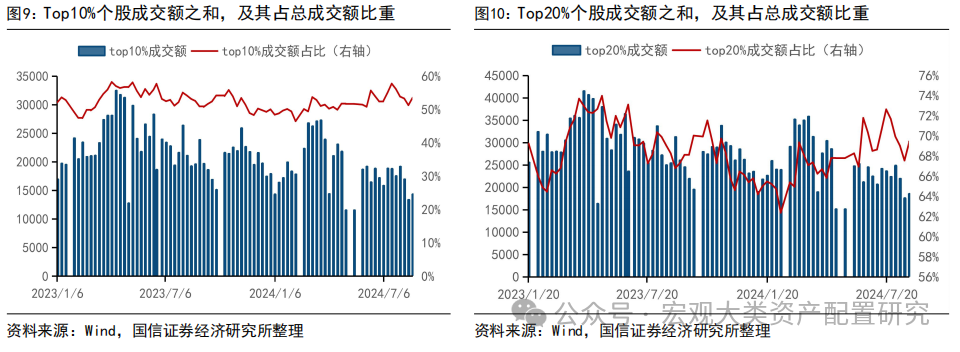

个股层面集中度

从个股层面看,上周成交额Top10%个股占全部个股的成交额之比为53.58%,较前值增加2.27个百分点;成交额Top20%个股占全部个股的成交额之比为69.35%,较前值增加1.64个百分点。

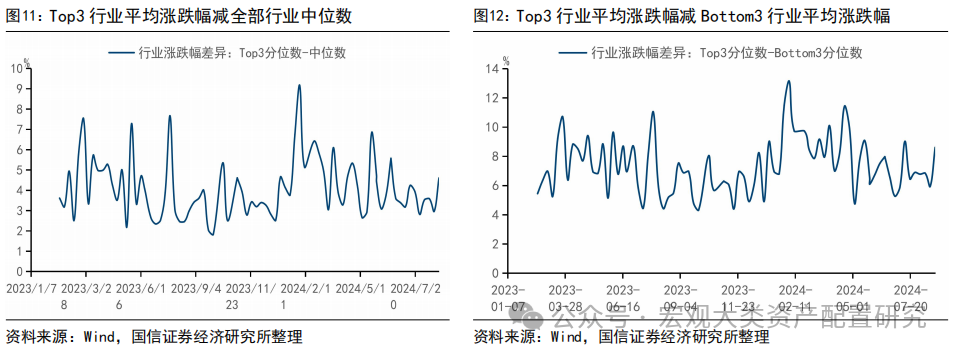

行业层面分化度

从一级行业看,Top3分位数涨跌幅与中位数涨跌幅之差为4.61%,较前值上升1.65个百分点。Top3分位数涨跌幅与Bottom3分位数涨跌幅之差为8.62%,较前值上升2.68个百分点。

个股层面分化度

从个股层面看,上周成交额Top10%个股占全部个股的成交额之比为53.58%,较前值增加2.27个百分点;成交额Top20%个股占全部个股的成交额之比为69.35%,较前值增加1.64个百分点。

赚钱效应

Top10%个股涨跌幅与中位数涨跌幅的差为5.28%,相比前值下降0.03个百分点。全A涨跌中位数为-4.46%,较前值下降3.85个百分点。Top25%分位数为-2.11%,较前值下降3.74个百分点。Top75%分位数为-6.62%,较前值下降3.92个百分点。

换手情况

上周换手率最高的三个一级行业为:传媒(12.96%)、社会服务(12.02%)、电子(10.31%)。上周换手率最低的三个一级行业为:石油石化(0.96%)、银行(1.12%)、钢铁(1.82%)。

从一年历史分位数看,家用电器(78.80%)、银行(71.10%)、煤炭(67.30%)三个行业的换手率均处在较高位置。而石油石化(0.00%)、钢铁(3.80%)、钢铁(3.80%)三个行业的换手率所处位置较低。

从三年历史分位数看,家用电器(87.80%)、银行(76.90%)、电子(73.70%)三个行业的换手率均处在较高位置。而建筑装饰(2.50%)、建筑装饰(2.50%)、钢铁(4.40%)三个行业的换手率所处位置较低。

从五年历史分位数看,家用电器(88.40%)、银行(77.60%)、传媒(73.80%)三个行业的换手率均处在较高位置。而钢铁(7.30%)、食品饮料(8.80%)、轻工制造(9.20%)三个行业的换手率所处位置较低。

机构调研

行业层面

从行业层面的机构调研强度看,电子(37.28%)、医药生物(36.97%)、计算机(25.19%)三个行业的调研强度最高。

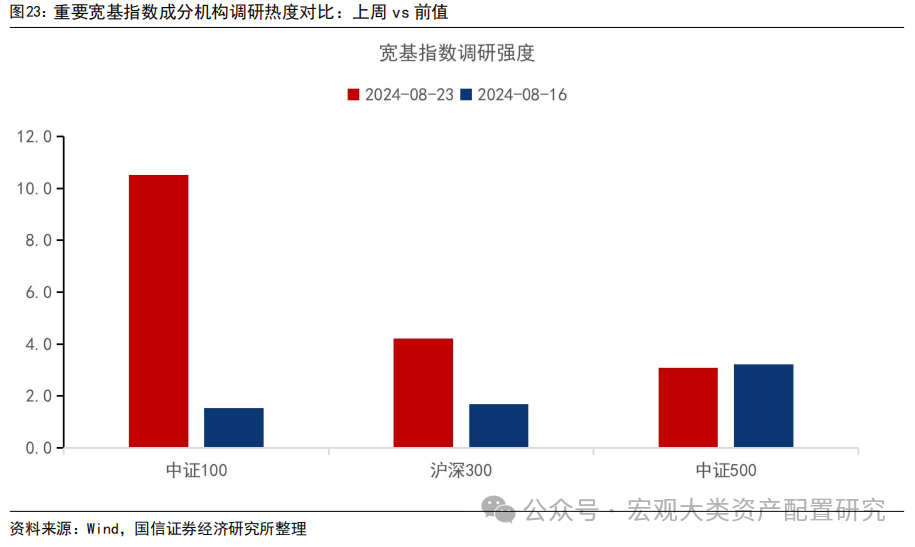

宽基指数层面

从宽基指数层面看,中证100的调研强度最大,为10.52。从边际变化看,中证100的调研强度在上周的绝对变化最大,增加了8.99。

股市流动性

上周股市资金净流出135.48亿元,较前值减少257.45亿元。各分项资金为:(1)融资余额减少147.28亿元;(2)重要股东增持12.69亿元;(3)ETF流入202.81亿元;(4)新发偏股基金68.22亿元;(5)IPO35.22亿元;(6)定向增发0.00亿元;(7)重要股东减持13.68亿元;(8)ETF流出223.03亿元。

从资金流入流出来看,上周ETF净流入最多为-20.21亿元。较前值,各分项的变化为:(1)融资余额减少101.51亿元;(2)重要股东增持增加9.55亿元;(3)ETF流入减少75.74亿元;(4)新发偏股基金增加56.90亿元;(5)IPO增加23.80亿元;(6)定向增发增加0.00亿元;(7)重要股东减持增加4.14亿元;(8)ETF流出增加169.06亿元。

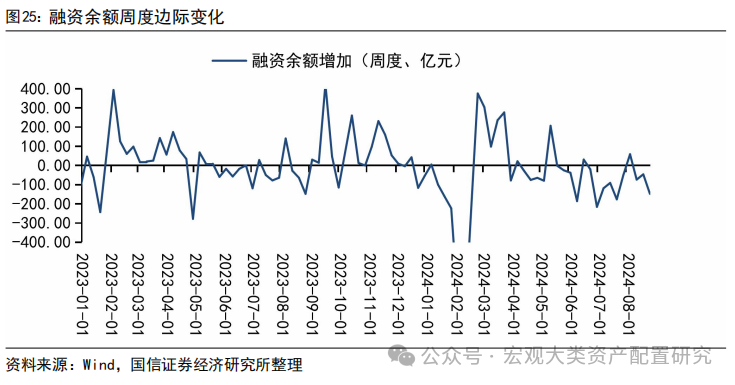

资金供给:融资余额

上周,融资余额减少147.28亿元,较前值减少101.51亿元。

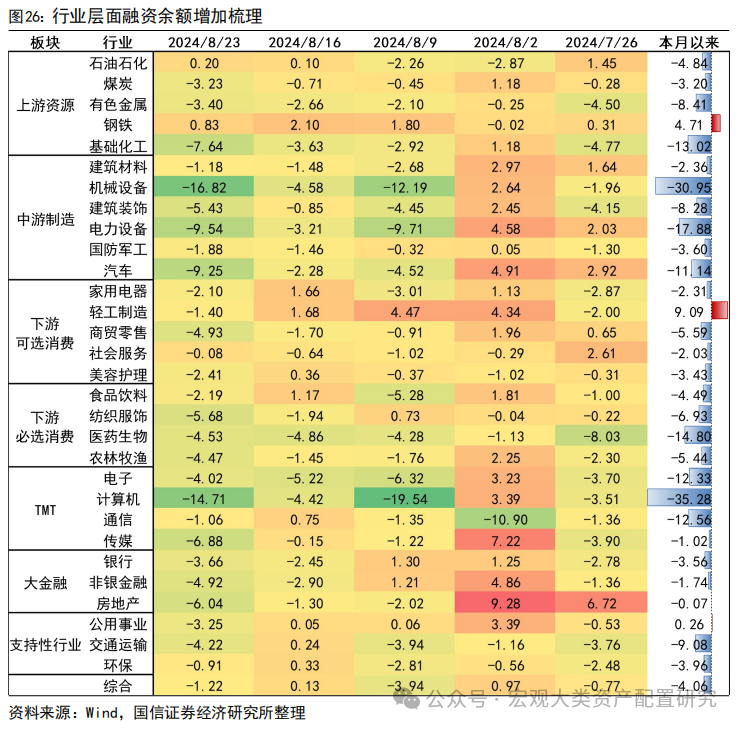

分行业来看,上周融资余额增加的Top3为:钢铁(0.83亿元)、石油石化(0.20亿元)、社会服务(-0.08亿元);融资余额减少的Top3为:机械设备(-16.82亿元)、计算机(-14.71亿元)、电力设备(-9.54亿元)。

本月以来,融资余额增加的Top3为:轻工制造(9.09亿元)、钢铁(4.71亿元)、公用事业(0.26亿元);融资余额减少的Top3为:计算机(-35.28亿元)、机械设备(-30.95亿元)、电力设备(-17.88亿元)。

个股层面,融资余额增加的前十大个股为:寒武纪-U、恒瑞医药、新和成、中国石油、四川长虹、国电电力、宝钢股份、天孚通信、伊利股份、国中水务。个股层面,融资余额减少的前十大个股为:长江电力、长安汽车、中科曙光、平安银行、江苏银行、科大讯飞、东方财富、中国平安、兆易创新、中兴通讯。

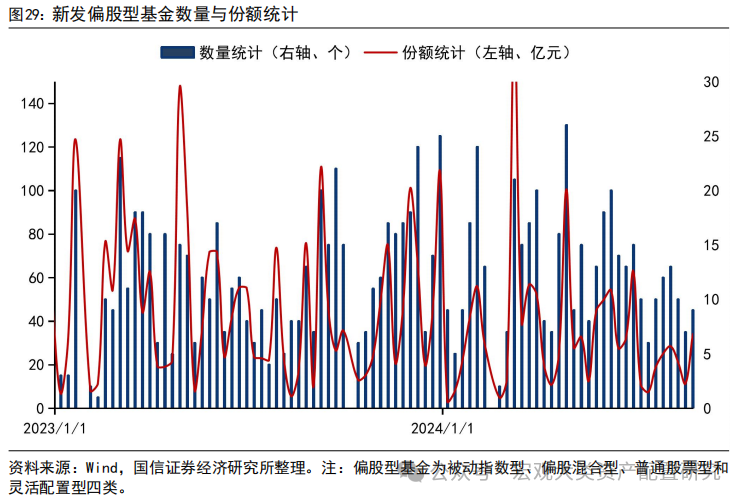

资金供给:公募偏股新发基金

上周新发偏股型基金18支,发行量为68.22亿元。

资金供给:ETF净流出

上周ETF净流出20.21亿元,较前值减少244.8亿元。

上周净流入前十的ETF为:沪深300ETF(65.06亿元)、沪深300ETF易方达(53.10亿元)、沪深300ETF华夏(33.77亿元)、沪深300ETF(16.15亿元)、上证50ETF(13.99亿元)、沪深300ETF南方(3.28亿元)、红利低波ETF(1.90亿元)、中证100ETF基金(1.60亿元)、上证指数ETF(1.59亿元)、中证1000ETF(1.25亿元)。流出前十的ETF为:科创50ETF(-15.96亿元)、中证500ETF(-13.79亿元)、证券ETF(-9.77亿元)、半导体ETF(-6.64亿元)、创业板ETF(-6.40亿元)、券商ETF(-6.12亿元)、芯片ETF(-5.91亿元)、医疗ETF(-5.58亿元)、医药ETF(-4.06亿元)、中证500ETF(-3.99亿元)。

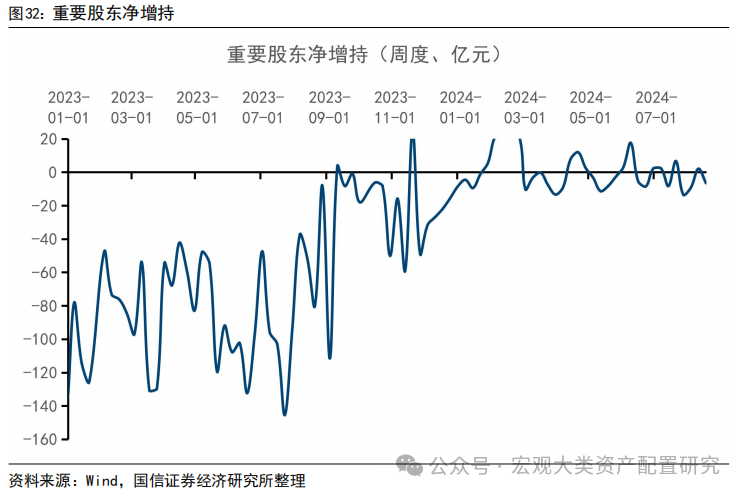

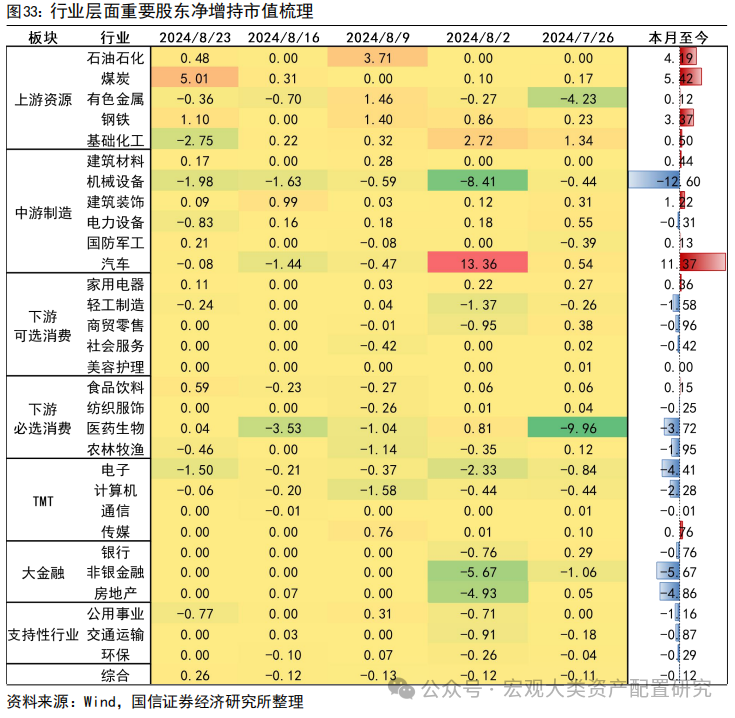

资金供给:重要股东净减持

上周重要股东净减持市值为0.99亿元,相比前值增加5.41亿元。

上周重要股东增持家数为112家,较前值增加50家。上周重要股东减持家数为86家,较前值增加25家。重要股东净增持金额为-0.99亿元。较前值增加5.41亿元。从行业来看,上周重要股东净增持市值最多的三个行业为:煤炭(5.01亿元)、钢铁(1.10亿元)、食品饮料(0.59亿元)。上周重要股东净减持市值最多的三个行业为:基础化工(-2.75亿元)、机械设备(-1.98亿元)、电子(-1.50亿元)。

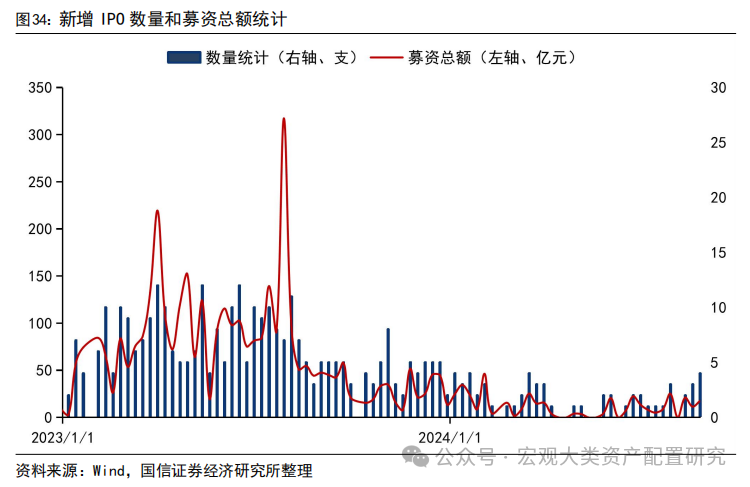

资金需求:IPO

上周新增IPO 8家,募资金额35.22亿元。

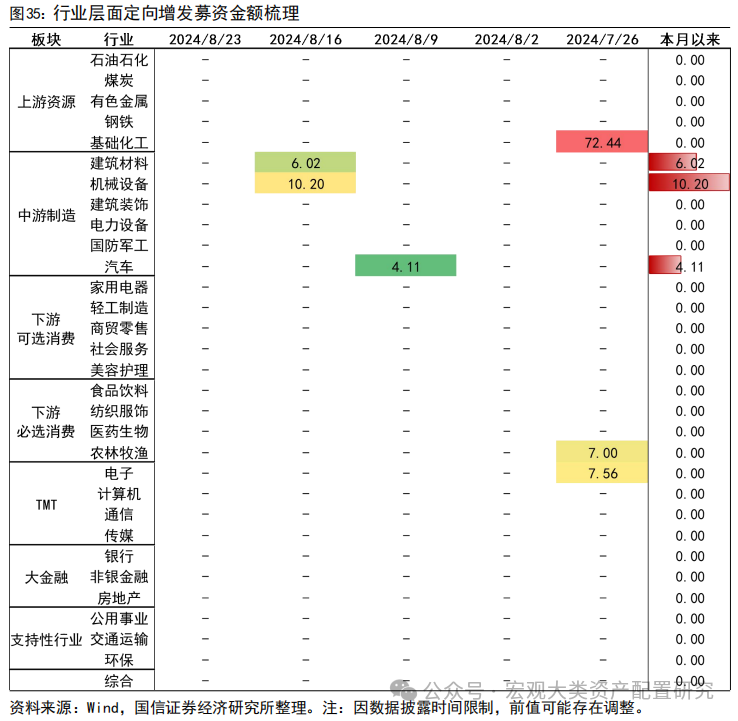

资金需求:定向增发

上周定向增发家数为0家,定增募资总额为0.00亿元,覆盖了0个行业。较前值,定增募资家数减少2家,募资金额减少16.22亿元。

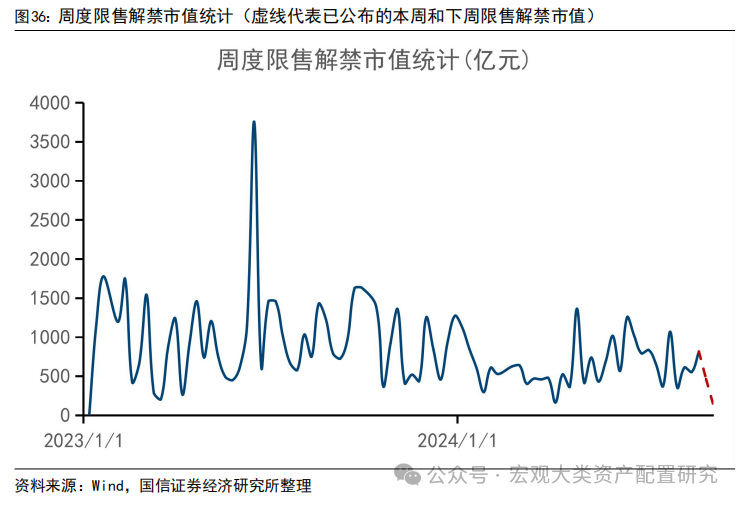

资金流出风险:限售解禁

上周限售解禁家数为65家,较前值增加4家。限售解禁市值为818.58亿元,较前值增加263.43亿元。预计本周和下周的限售解禁市值为140.83亿元。从行业来看,前两周限售解禁市值最多的三个行业为:银行(326.76亿元)、电力设备(147.25亿元)、电子(85.67亿元)。有13个行业没有限售解禁出现。

风险提示:数据更新滞后;数据统计误差;文中个股仅作数据梳理,不构成投资推荐意见。

分析师:王开SAC执业资格证书编码:S0980521030001

分析师:陈凯畅SAC执业资格证书编码:S0980523090002

联系人:郭兰滨