登录新浪财经APP 搜索【信披】查看更多考评等级

前几天,上证50纳入寒武纪,引发了投资者的广泛讨论。

大家对2021年沪深300高位纳入宁德时代,以及2020年恒生指数高位纳入恒科互联网还心有余悸,所以也担心寒武纪会对上证50、A500产生类似的冲击。

指数的调整,不同程度拿走了指数的收益

复盘近5年,其实让大家最刻骨铭心的一次指数调整应该是2020年9月开始的恒生指数调整。

当时影响了恒生指数15%的成分股权重,不论是估值还是行业,对指数的影响都非常大,也非常适合做案例单独讲述。

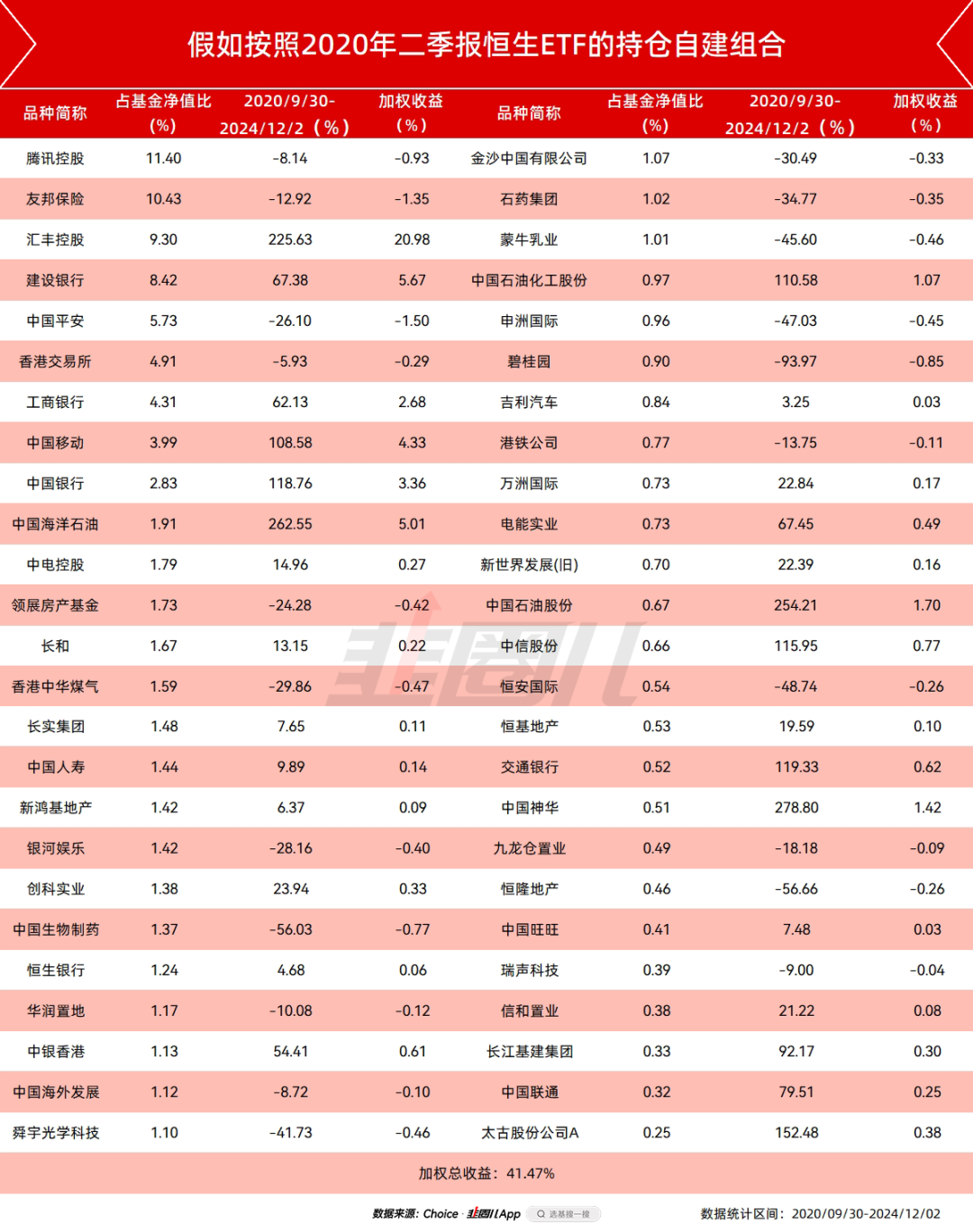

在指数调整之前,就看2020年二季度报告披露的恒生ETF的持仓股和持仓比例,当时恒指重仓的还是金融、能源、公用事业等,公认的低估值板块。

假设我们按照当时的持仓模拟一个组合,中间不调仓不换股不做定期再平衡,也不考虑交易成本的磨损。

从2020年9月30日开始,到2024年12月3日为止,4年的时间恒生股票模拟组合上涨了41.46%,因为,这几年这些低估值的股票受益于高分红的加持,已经涨翻了。

但由于2020年三季度指数的大幅度调仓,2020年9月和12月纳入指数的阿里、美团、小米、药明等公司,造成真实的恒生指数的在上述区间的回报是-16%...

这是一个比较极端的案例,因为当时的恒指第一次实现了对两地上市和同股不同权公司的纳入,又涉及了提高新经济板块的占比,有很多偶然因素。

一般情况下的指数调整,对收益本身的冲击并不会这么大,但也确实在指数编制上为我们敲响了警钟。

本来,买大市值指数,高吸低抛就是躲不开的宿命,美国道琼斯指刚刚还把英伟达纳入了指数,用以替换基本面越来越糟糕,股息已经停发的英特尔。

正面解读,这是芯片新王替代旧王的王座更替,通过推陈出新实现了指数本身的优胜劣汰。

负面解读,这未尝不是一种赶涨杀跌,因为纳入道指的英伟达已经涨了8倍多,而被剔除的英特尔这两年还跌了8%。

再比如,今年3月在最高点附近纳入标普500的超微电脑,不到一年的时间也跌没了将近80%。

这里也想说明一件事——

对一个真·成长型企业来说,如果我们真的能有幸见证公司从小到伟大的全过程,那越早纳入指数确实越好,但必须承受成长性证伪,乃至高位接盘的代价。

而假如我们坚决实践低吸高抛,不买贵的只买便宜的,那就要错过几乎最景气和最有成长性的行业,承受净值的温吞水甚至阴跌,甚至还要担心踩雷价值陷阱的风险。

鱼与熊掌难以兼得,不论是买指数,还是买主动,还是自己炒股票,这都得接受。

市值加权不是错,值得反思的是市场本身的高波动

市值加权的编制规则本质是一种优胜劣汰、强者恒强的逻辑,它没有错。

市值加权本身也是明牌,寒武纪现在2200亿市值,归根结底只是触发了指数的被动调整而已。

大家如今讨论较多,主要也是因为这两年不赚钱,跌怕了。

可造成这几年指数表现不好的原因很多,有大环境的问题,也有我们买入时点的问题,而指数编制和调仓换股只是其中的一个方面。

大家诟病寒武纪纳入上证50是高位接盘,那一年前寒武纪700亿市值纳入沪深300时,该不该算接盘?

归根结底,这次上证50剔除的成分股,只占指数4%的权重,对指数走势的影响也不会太大。

真正决定指数走势的,还是那些没参与调整的股票表现,那些才是大头儿。

而如果实在介意上证50纳入寒武纪的高估值风险,又想持有偏蓝筹白马的宽基指数,我觉得完全可以看看中证A50。

如果不在意成分股的市值覆盖度和市值风格,中证A50ETF指数基金(560350),算得上最能体现核心资产的指数基金之一。

虽然也无法摆脱市值加权的影响,但因为选的都是各行业的龙头,稳定性相对较强,很多个股层面的调仓替换,往往也是龙一龙二之间的较量。

最中流砥柱的成分股,基本不会大变,所以对指数的影响也没那么大。

虽然现在A500战略级宽基的募集盖住了年初A50发行的风光,但事实上,今年以来A50指数的收益率是主流的大市值指数里最好的。

看今年新发布的两只A系列宽基指数,截至12月2日,A50是今年以来表现更好的,A500是924以来反弹幅度更强的。

中证指数公司这两个新指数,还是能做出一些超额的,这就是好现象。

所以,有个好指数,确实太重要了。

写在最后

还是那句话,既然买指数,接受了指数本身敞口清晰的优势;那也要承担指数编制过程中,无法避免的一些问题。

中证指数公司最新发布的A50和A500两只指数,已经在尽力优化单一市值加权的编制规则,这就是进步。

退一步讲,正因为市场本身和单纯的市值编制规则存在不足,才保证了优秀的主动投资人长期战胜市场的阿尔法有效性;也保证了费率合理的指数增强产品,相较指数本身的超额可持续性,更保证了红利类指数等,考虑股息率低吸高抛指数的长期有效性。

风险提示及免责声明

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

(转自:韭圈儿)